投資戦略のすべてを当記事にまとめています

下のナビから各項目に移動できます

2025/03/01 更新

簡単に自己紹介

カモメうみねこ

デザイナー 投資家 元子役モデル IQ160

ファンド 個別株 FX CFD ノックアウトオプション 代用FX など幅広く投資

資産運用の日誌を週3日くらい発信

企業タイアップ限定特典:松井証券 ウィブル証券 FXTF

C O M P L E T E

カモメうみねこ投資戦略のすべて

カモメうみねこが運用している投資戦略一覧です。

優先順位の高い順に並べています。

必須:この2つの積立が最優先

- 新NISA:

SBI証券

最重要です。新NISAを満額にしないのなら、他の資産運用に手を出すべきではないと思うくらい必須です。資産形成という目的では新NISAに勝てる投資商品はおそらく存在しません。SBI証券でなくても良いですが、長期保有になるため企業経営が最も安定していると思われる最大手を選んでいます - iDeCo:

SBI証券

掛け金を所得から控除でき、非課税で運用できる。新NISAの次に利用すべき投資。60歳まで引き出せないことと、引き出し時に課税されるので仕組みをよく理解してから運用するようにお願いします。SBI証券を選ぶ理由は同上です

常時運用(もしくはほぼ常に)

- 特定口座(米国株):ウィブル証券

| 楽天証券

ウィブル証券はMoneybull利用で為替差益の計算が格段に楽に、豊富な米国株銘柄数、最低水準の取引コスト。米国株では最も優れていると考えています。楽天証券は円貨取引可能なので両替の手間がなく、資産運用の全てを楽天証券に集約するのも良いと思います - 代用FX(特定口座):DMM FX

東証ETFをすべてDMMの特定口座に集約して代用FXを行います。含み損をなるべく抱えないように、裁量やスイングトレードに徹します。私個人ではポートフォリオの大部分を占めます - ノックアウトオプション:IG証券 | FOREX.com | FXTF

投資戦略 #カモメのノックアウト は少額運用が可能で期待値が非常に高いので常時稼働。原資回収後してからは大きく成長させる夢を買います。利益は程々で回収します - スキャルピング:JFX株式会社 | ヒロセ通商

おにーさんが考案した投資戦略 #ユロっとおにー は現金余力と高い収益率を両立した戦略。待機している資金を機会損失なく有効活用が可能。#カモメのノックアウト と併用も効果的です - リピートFX:松井証券

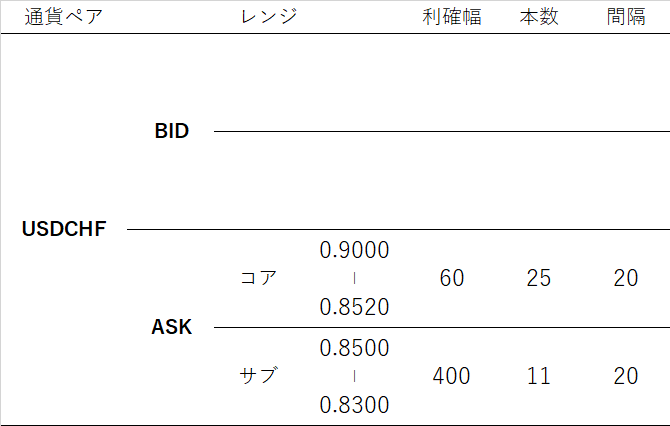

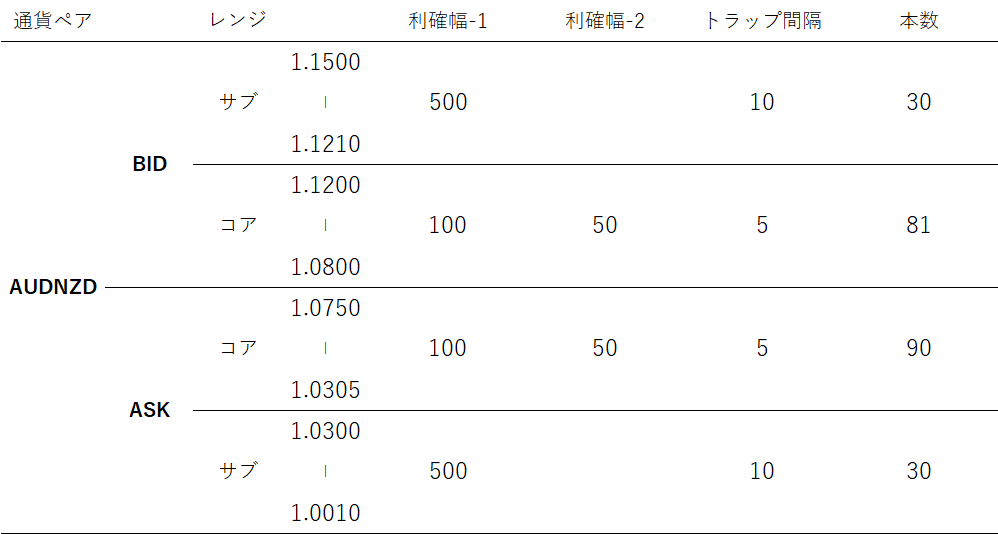

投資戦略 #カモメのオセアニア(AUDNZD)のみ常時稼働です。その他の通貨ペアは相場判断します。プラススワップ限定の運用でトレンドフォロー。順張り方向で運用を始めるようにタイミングを計ります

相場判断で運用

- CFD: IG証券 | GMOクリック証券

短期中期で売買するタイミング投資。その時々で旬の銘柄にレバレッジをかけて投資します。金利が徴収されるので長期運用は行いません。GMOをメインにIG証券も利用します - スワップ:LIGHT FX

FX口座を利用した高金利通貨スワップ運用。ハイリスクなので少額で運用するお楽しみ枠。投資戦略 #チェココルナ de チョココロネ は画期的な戦略記事でSNSなどで話題になりました

*金融機関名は広告リンクになっています

カモメさん

カモメさんでは

投資戦略の概要を解説です

FUND

SBI証券 | 楽天証券 | ウィブル証券

ファンドとは…

大きくインデックスとアクティブに分かれます。また販売方法で投資信託と証券取引所に上場しているETFに分類されます。

- インデックスファンド

ベンチマーク(一定の条件でスクリーニングされた指標、指数)によって選別された複数の銘柄を集めたファンド。定期的に銘柄見直し - アクティブファンド

プロのファンドマネージャーが選んだ複数の銘柄を集めたファンド。銘柄の見直し、売買も頻繁

- 投資信託

100円から1円単位で売買するファンド - ETF

1株の単価単位で売買するファンド(東証ETFは最低10株からが多く米国ETFは1株から)

一般的にインデックスが低コストでアクティブが人件費の分で高コスト。

しかし、プロの選ぶアクティブファンドでも優れたインデックスファンドには勝てないことも有名な事実。

プロの選ぶ銘柄でもインデックスファンドには敵わないので、一般投資家が個別株投資で実績を上げるのが難しいことが分かります。

ファンドや株式投資に関しては当ブログよりも詳しい資料がたくさんネットで見つかるので色々調べてみてください。

こちらはご参考に投資信託協会公式サイトからの抜粋で、投資信託とETFの違いを説明した資料になります。

引用元:投資信託協会公式ページ

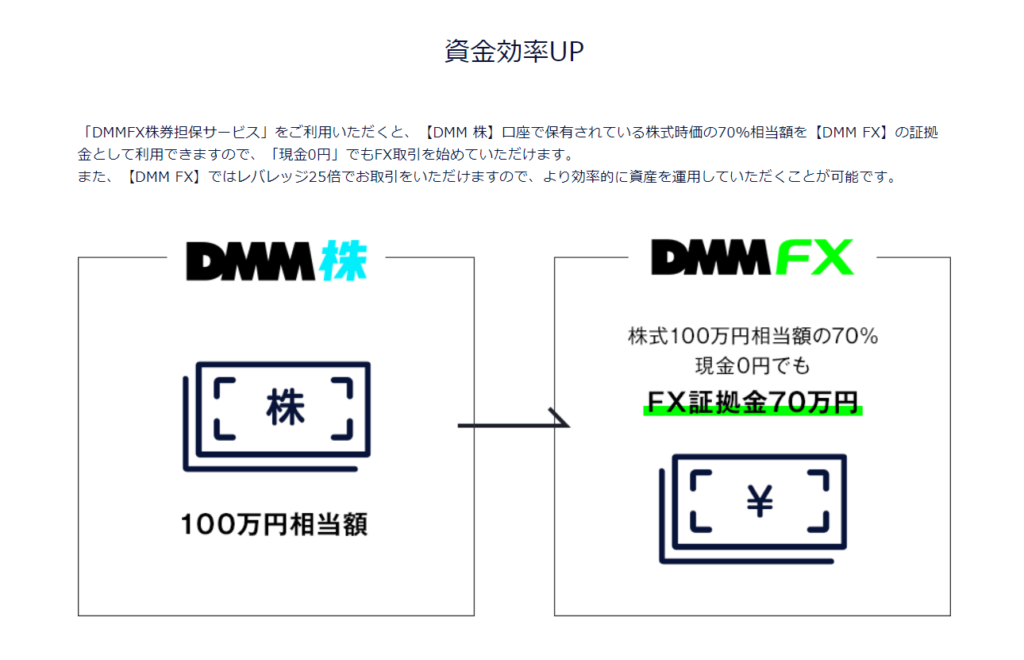

URL:https://fx.dmm.com/fx/service/substitute/

新NISAとiDeCoは必ず満額

新NISAとiDeCoは必ず満額になるように積立計画を立てます。どちらも非課税で運用可能なので最重要の資産運用です。

新NISAは弱点ほぼなしで必須。iDeCoは60歳以降にならないと受取れず、年金受取か一時所得受取の選択と控除額以上は課税されるデメリットもあるので意見が分かれます。

当ブログでは多くの投資商品を扱いますが、新NISAとiDeCoを満額に出来ないのであればFXやCFD、ノックアウトオプションなどのトレード関係は運用するべきではないと考えています。

投資信託とETFが保有できる口座

| 投資信託 | 東証ETF | 日本個別株 | 米国ETF | 米国個別株 | |

|---|---|---|---|

| 新NISAつみたて枠 | |||

| 新NISA成長枠 | |||

| iDeCo | |||

| 特定口座 | |||

| 代用FX(特定口座) | 三菱UFJ eスマート証券 | DMM SBI証券 三菱UFJ eスマート証券 | |

| 代用信用取引(特定口座) | 証券会社による | 証券会社による | 証券会社による |

代用FXと代用信用取引ってなに?

保有している株式やファンドなどを担保に…FXをするのが代用FX。さらに株式の売買を重ねるのが信用取引。

どちらもハイリスクで上級者限定の投資手法です。知識として知っておき、余裕ができてから検討してみてください。

私は代用FXをしています

これは後で解説しますね

SBI証券がメインで新NISAとiDeCo 楽天証券をサブに(国内株式)

- SBI証券をメインにして新NISAやiDeCoを運用

取り扱う投資信託が多く銘柄選定に有利 - 楽天証券をサブにしてDMMへ入庫する移管手続きの中継地点に利用

代用FXのDMMへの株式移管手続きが無料でネットで完結

証券会社と言えばこの2社が人気ですがこの使い分けになると思います。

なぜDMMが出てくるかというと代用FXが関係します。

DMMでは日本株式の売買に手数料が必要なので、コストセーブの為に楽天証券の手数料無料プランで購入してDMMへ移管して代用FXします。この株式移管手続きが楽天証券はネットで完結。SBI証券は書類を取り寄せて手書きで書いて投函して…と面倒。

なのでこの使い分けが好き

なるほどね!

米国株(外国株)の各証券会社スペック比較

米国株取引になると各証券会社の差が顕著になります。下記に各証券会社のスペックをまとめました。

赤文字が他社と差別化になる重要な特徴です。2024年時点では楽天証券、DMM、ウィブル証券の3社の争いになるかなと思います。コストではmoomoo証券が抜き出ていますが、スマホアプリで過剰な個人情報収集があったり、企業信頼度に不安を感じる人も一定数いると思われるので当ブログでは選択肢から外します。

| SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | DMM | moomoo証券 | ウィブル証券 | |

|---|---|---|---|---|---|---|---|

| 取引手数料 | 0.495% | 0.495% | 0.495% | 0.495% | 0.495% | ベーシックコース 0.08% アドバンスコース 200株まで一律1.99USD | 0.20% |

| 最低手数料 | 0 | 0 | 0 | 0 | 0 | 0 | 0.20% |

| 最高手数料 | 22米ドル | 22米ドル | 22米ドル | 22米ドル | 22米ドル | ベーシックコース 22米ドル アドバンスコース 0.0099米ドル | 22米ドル |

| 為替手数料 (1USDあたり) | 0 | 0 | 0 | 購入時:0 売却時:25銭 | 25銭 | スプレッド | 15銭 |

| クイック入金手数料 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 出金手数料 | 0 | 0 | 0 | 0 | 0 | 0 | 110~550円 *出金先に依る |

| 決済通貨 購入時 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 |

| 決済通貨 売却時 | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル |

| 配当受取通貨 | 米ドル | 米ドル 日本円 | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル |

| 総合課税 | 売却 配当 両替 など全てに発生 | 円貨を選べば発生しない | 売却 配当 両替 など全てに発生 | 売却 配当 両替 など全てに発生 | 売却 配当 両替 など全てに発生 | 売却 配当 両替 など全てに発生 | MMF両替の為替差益のみ発生 |

| 銘柄数 | 約5,100 | 約5,000 | 約5,000 | 約5,000 | 約2,500 | 約7,000 | 約7,000 |

| NISA | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | × |

| 時間外取引 | 〇 | × | × | × | × | 〇 | 〇 |

| 単元未満株 | × | × | × | × | × | 〇 | 〇 |

| 特筆 | MMFから米国株購入可能 売却益や配当はMMFに入らないため、日を跨ぐと総合課税が発生する | スマホアプリで過剰な個人情報収集があり、不安を感じる人もいる | MMFから米国株購入可能 売却益や配当も自動で直接MMFに振替される |

決め方はこんな感じ

- 円で取引して確定申告を最も簡単にしたいなら楽天証券

- 単元未満株や安価な手数料やMMF、低コストと確定申告の容易さを両立するならウィブル証券

いろいろ考えて投資信託も日本株も米国株も楽天証券に集約して簡潔にするのも良い選択だと思いますが、取り扱い銘柄が比較的少なくコストも高めになるので頻繁な売買には不向きです。ウィブル証券は、売買コストが安く、単元未満株で5ドルから売買でき、MMFで分配金を得ながら米国籍株の直接売買と配当受け入れ、特定口座源泉徴収ありで処理できるので米国籍株取引では総合的に優れていると思います。

スペックやコストにこだわるのであればmoomoo証券がさらに優れますが為替差益の総合課税の計算で非常に苦労すると思います。

Xなどで米国籍株取引をしている人を多く見かけますが、総合課税の手間を理解していればそうそう簡単に手を出せる投資ではありません。多くの人が将来の確定申告で大変な苦労をすると思います。私も調べ不足でとんでもない苦労をした一人です。

米国籍株取引を始める前に、必ず税制について税務署もしくは税理士に確認することを強くお勧めします。

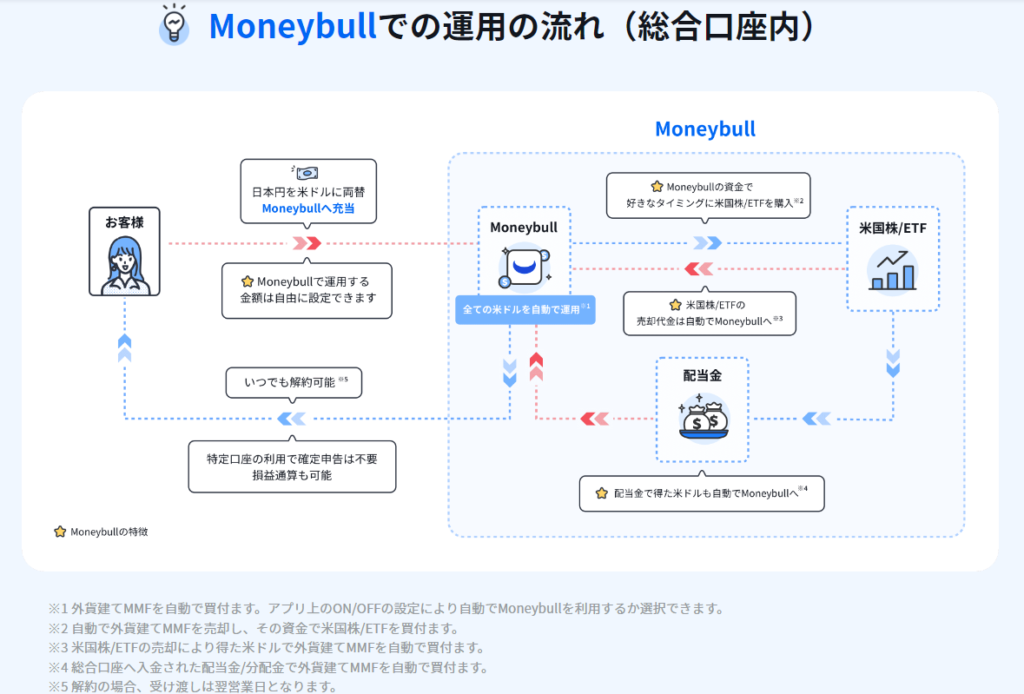

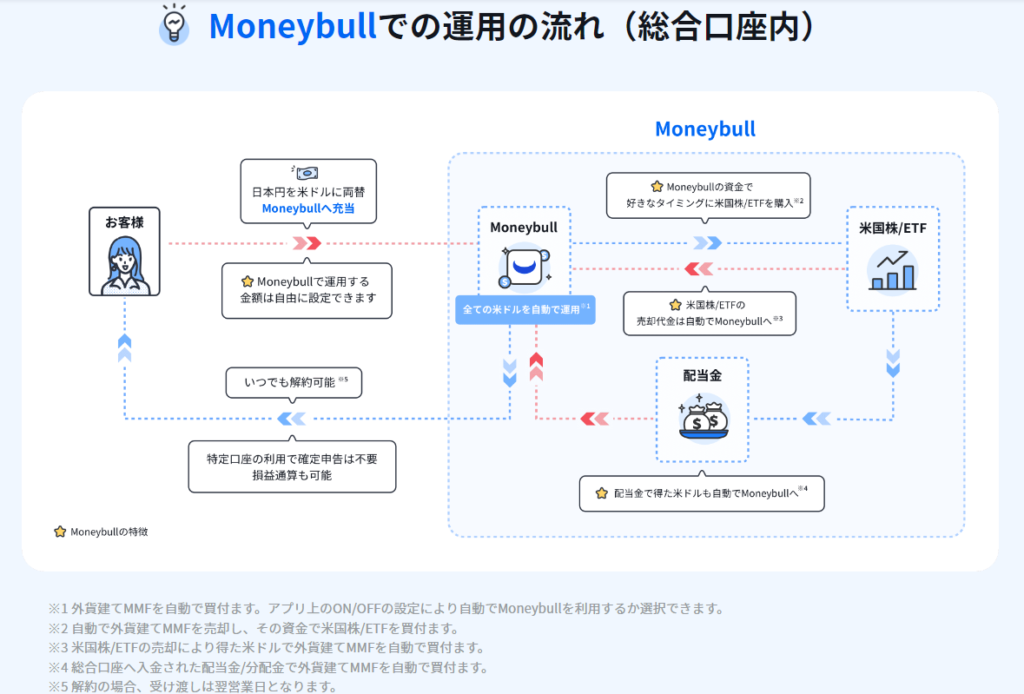

税制を理解すれば、このウィブル証券のMMFであるMoneybullがいかに優れたサービスなのか分かると思います。

Moneybullが無かったら米国籍株はやらないくらい

Moneybullについて詳しくはこちら

但し、1つだけ注意したいのが、特定口座源泉徴収ありを選んでいると税金の徴収が日本円で行われるため、口座内にある程度の日本円がないとMoneyBullから強制的に納税相当額が日本円に両替されてしまいます。この時に為替差益が発生してしまうので気を付けてください。ある程度少額の日本円を口座内に残しておけば、その日本円から源泉徴収されるので大丈夫です。

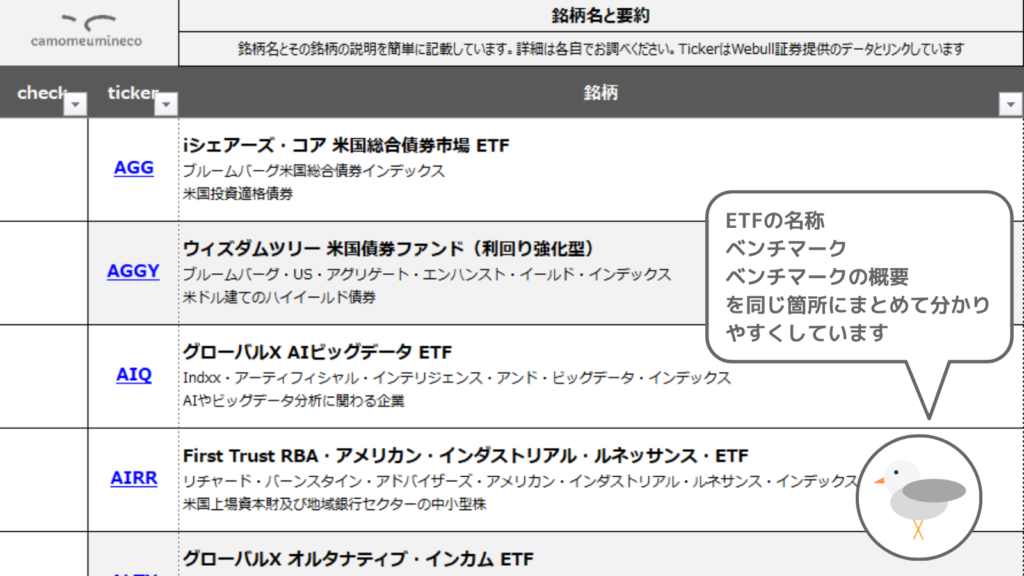

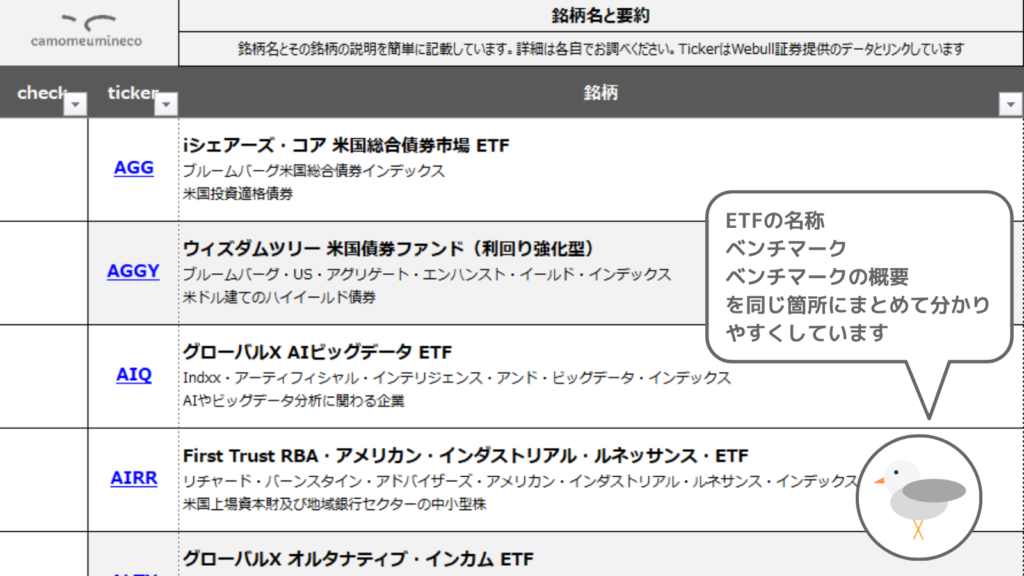

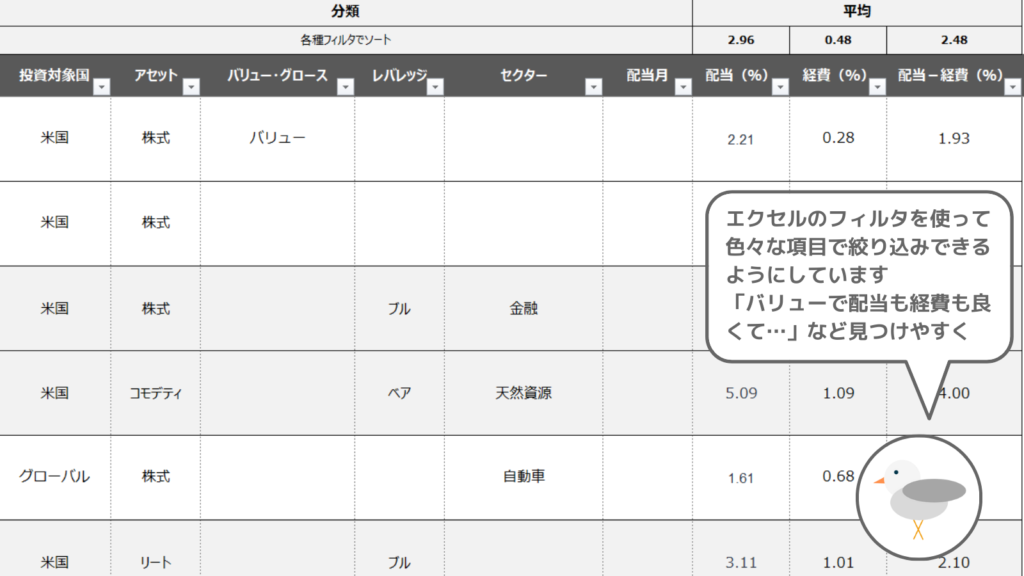

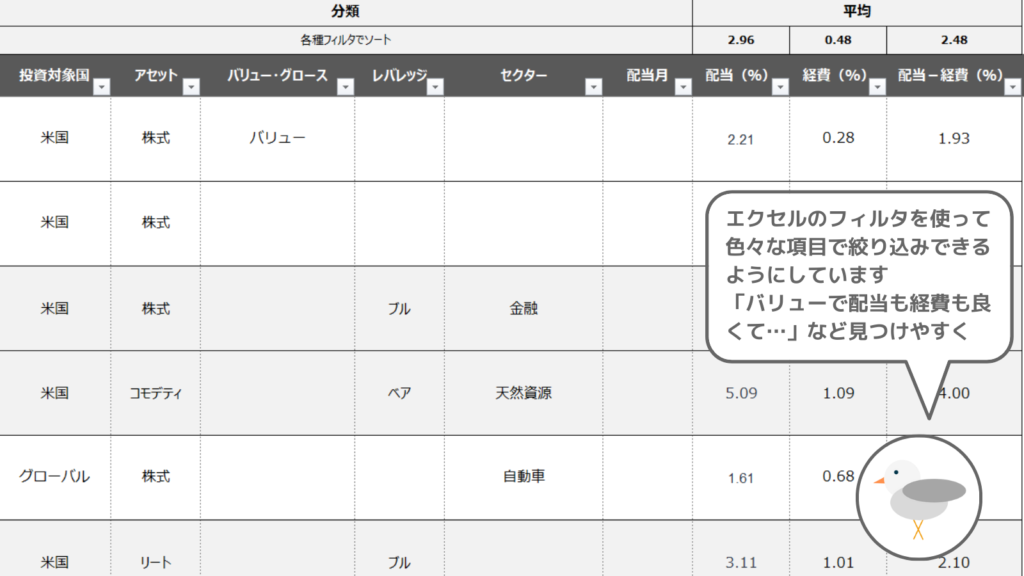

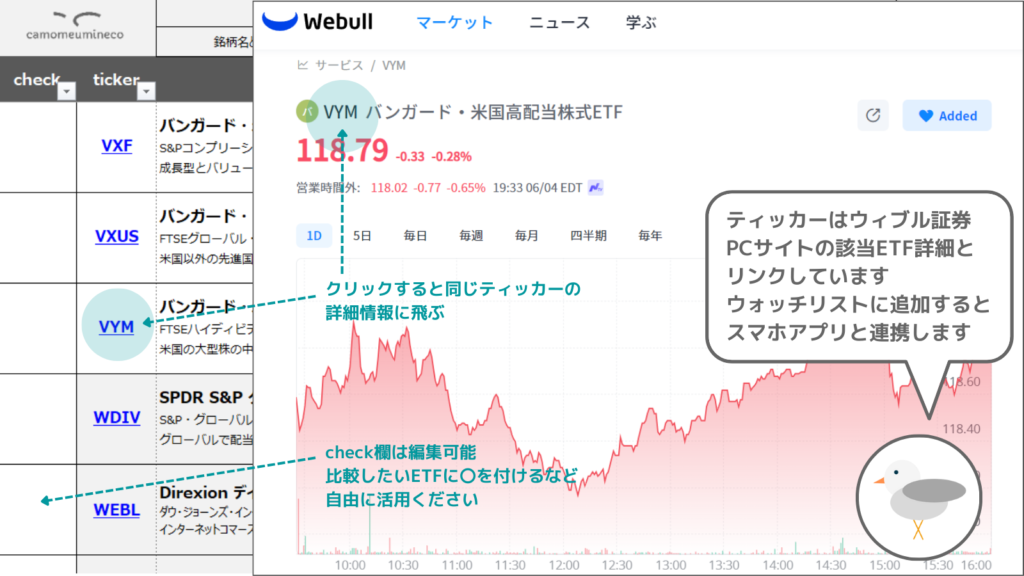

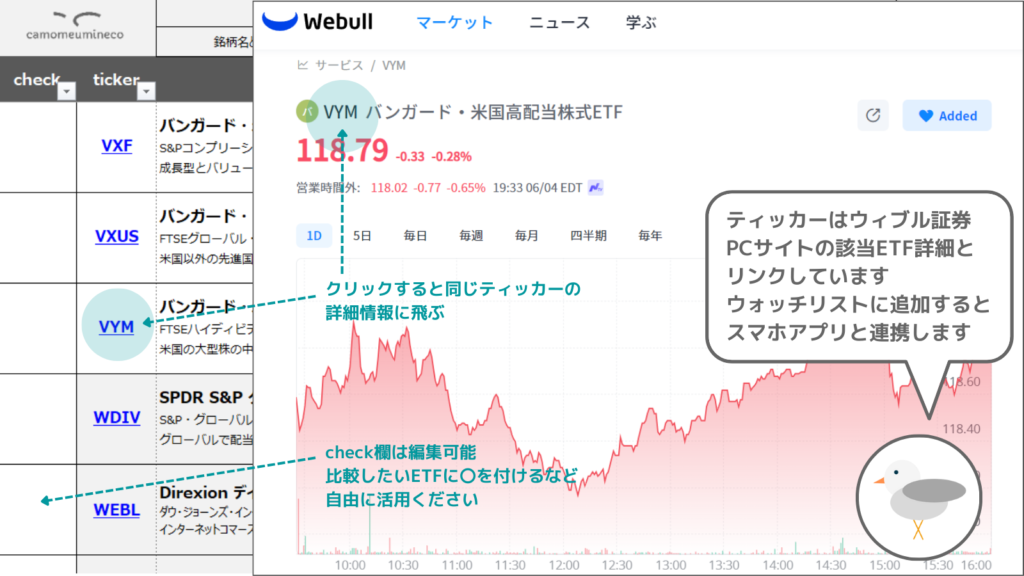

ウィブル証券にはタイアップ特典がありますので、興味があれば当ブログから口座開設で入手できる米国ETFリスト(エクセル)を銘柄選定にお役立てください。達成条件も簡単です。

【限定特典】米国ETFリスト(エクセル)の使い方

他のどの証券会社よりも分かりやすく、調度良い情報量になっていると思います。さらに詳細な情報はウィブル証券のスマホアプリがサポートしてくれます。

タップして拡大してね

【限定記事】気になる米国ETFの選定基準

上記特典の米国ETFリストから私が気になる米国ETFリストとその選定基準をまとめたファンドリスト米国ETF Ver.です。こちらは特典のエクセルデータDL元になっている限定記事です。口座開設者に付与されるパスワードで入室ください。

候補になるファンドを予め選定

もちろん国内ファンドも記事にしっかりまとめています

ファンドには様々な投資対象があり種類も豊富です。その中から私が気になるファンドをメモ代わりにこちらの記事に残しています。常時更新していますので、辞書代わりに時々確認してもらえると幸いです。

FX(SUBSTITUTE)

DMM

代用FXとは…

代用FXの優れた資金効率

保有している株やETF、投資信託を担保にFXを行います(*評価損に現金が必要な口座あり。後述)

100万円持っていたとします。

全てFXに使うと100万円分のFXが出来ても株は1円も買えません。

100万円分の株を買うとFXには1円も使えません。

ところが、代用FXなら保有している株の70%を証拠金として使えるので以下の3つを100万円の予算だけで同時にできます。

- 100万円分の株式(ファンドなど)を保有し値上がり益と配当金などを得る

- 70万円分のFXで為替差益を得る

- 70万円分のFXでトレードの際に生じるスワップポイント益を得る(*株式の配当金よりも多くなる場合もあり)

比較表にするとこんなイメージ?

通常の株式投資と代用FXの年利比較表(イメージ)

| 通常の株式投資 | 代用FX | |

|---|---|---|

| 値上がり益 | 年利3.0%程度 | 年利3.0%程度 |

| 配当 | 年利1.5%程度 | 年利1.5%程度 |

| FXの収益 | なし | 年利7.0%程度 |

| FXのスワップ益 | なし | 年利1.0%程度 |

| 合計年利 | 年利4.5%程度 | 年利12.5%程度 |

良いことずくめ!

…でもないので事項を見てね

代用FX特有のリスク

保有している株式やファンドの評価額×70%=証拠金になるので株価暴落で維持率も急落し、強制ロスカットのリスクが急上昇します。対策には代用有価証券と現金の併用が有効ですが、現金0円でFXをする効率を優先してリスクコントロールすると以下が基準です。

掛目70%からさらに株価暴落50%を想定=株式評価額の35%までが代用FXできる上限

35%は少なく感じますが、株価暴落で維持率が低下してFXがロスカットになると株式を底値で売却することになるので最悪の事態です。このような事態を避けるために35%を目安に自分のFXスキルと運用方針を加味して資金管理します。

代用FXは高い資金効率と同時にリスクも高いので、投資初心者が手を出してはいけないものだと思います。

- 株式などを多く保有している

- 保有株式などの暴落を経験したことがある

- FXでロスカットされたことがある

- どちらか、もしくは両方で失敗したことがある

- それでも株式投資もFXも継続している

上記に当てはまれば代用FXを行う経験やスキルが伴っていると思われます。

私は全てに当てはまります

株やファンドはFXを気にせずに欲しい銘柄を買う

ポートフォリオは株式や債券などの代表的なアセットだけでも千差万別。始めに納得できるポートフォリオを試行錯誤して株式やファンドを買う。納得できてから代用FXを検討する

代用FXに適した株やファンドが欲しい。とFXを中心に考えがちですが、それは間違っています。株やファンドを優先です。あくまで株やファンドを買ったついでにFXです。FXのことは気にせずに欲しい銘柄を買います。

代用FXのための銘柄選定をするのはハイリスクと考えています。

なんで?

代用FXのリスクに強いポートフォリオを組んじゃ駄目なの?

過信は良くないかな…

その代用FX用ポートフォリオの想定リスクが崩れたらどうするの?

なぜ代用FX用ポートフォリオ作成がハイリスクなのかをイメージ

| 株式などの運用 | 代用FXの運用 | リスクレベル | |

|---|---|---|---|

| 両方とも想定リスク内 | たぶん 大丈夫! | たぶん 大丈夫! | それでも ハイリスク |

| 想定外の株式などの大変動 | 評価額の大暴落 | まだ… 大丈夫! | 有効証拠金下落 ロスカット |

| 想定外の為替の大変動 | まだ… 大丈夫! | 含み損の急激な増加 | 維持率低下 ロスカット |

| 想定外の株と為替の大変動 | 評価額の大暴落 | 含み損の急激な増加 | あっという間に ロスカット |

この様に「代用FX用ポートフォリオ」を考えてしまう時点で、その想定リスクが片方でも崩れてしまえば大ピンチになります。両方崩れたらあっという間にFXがロスカットになって保有株式も損切りです。

- 株式の大暴落時に必ずFXに利益が出る

- 為替の大変動時に必ず株式の評価額が上がる

- 想定外の株式と為替の大変動が起きても保有株式は安泰でFXも安泰

この3つを全て満たす代用FX用ポートフォリオが作れるなら良いと思いますが、私は不可能だと思います。なので代用FX用ポートフォリオを作る意味は薄いです。

そもそも株式などのポートフォリオ自体に成長が見込めないといけません。株式の成長とFXの両方の利益を得るのが代用FXですから。それにFX耐性を強化したいなら株式などを代用せずに現金が1番です。

FXのためにポートフォリオの成長を犠牲にするのは本末転倒。

なのでFXのことは一切気にせずに資産形成のための素晴らしいポートフォリオが完成してから、おまけで代用FXを行いましょう。

株式などの暴落は必ず起きる前提で、それでも大丈夫なように、FX側でリスクをコントロールします。

それは代用FXでリピートFXの禁止

リスクはFX側でコントロール:代用FXで裁量 | スイングトレード

常に含み損を抱えて、その額も大きいリピートFXは代用FXに適さない。裁量かスイングトレードのみに徹し、保有建玉数を常に少なく維持してリスクコントロール

代用FXに適しているのは裁量 | スイングトレードだと思います。

リピートFXが常に抱える含み損は代用FXに大敵で株価暴落によるロスカットリスクに加えて、出口戦略で株式の売却が必要になるので非常に難しくなります。

私も過去には代用でリピートFXをしていてリスクの大きさを痛感し、現在は裁量 | スイングトレードだけに徹しています。

短期間で建玉を決済か損切してリリースするので、株式などの暴落や為替の大きな変動により生じるリスクを最小限に抑えることができます。

裁量なので、その日その日でチャンスのある通貨ペアをトレードします。よって代用FXに適した通貨ペアも特にはありません。

後ほどもう少し詳しく解説しますが、2023年時点では代用FXはDMM一択になると思います。

優れたFXスペックに有利なスワップ条件。DMMに保有株式やファンドを集約し代用FXでトレードが私の資産運用で大きな比率を占めます。

代用FXが可能な3社

株式などのポートフォリオが完成したら、そのアセット達をどの証券会社で代用FXにするか検討してみましょう。

2025年3月時点で代用FXができる会社は3社に限定されます。

| 三菱UFJ eスマート証券 | DMM | SBI証券 | |

|---|---|---|---|

| 代用可能アセット | 国内株式 東証ETF、ETN 投資信託 | 国内株式 東証ETF、ETN | 国内株式 東証ETF、ETN |

| 現金の要不要 | 不要 | 不要 | 必要 評価損は現金で対応 |

| 株取引手数料 *プランによる | なし | あり | なし |

| 代用中アセットの売却 | 不可 売却前に振替が必要なためFXに影響を与える | 可能 売却したアセットは直接FX口座へ入金される | 可能 売却したアセットは直接FX口座へ入金される |

| スプレッド | 広がりやすい | 狭い | 狭い |

| スワップ | 少ない | 多い | 多い |

| 通貨ペア数 | 30 | 21 | 34 |

| 最小取引単位 | 全て1,000 | 主要4通貨ペアのみ1,000 その他通貨ペア10,000 | 主要6通貨ペアのみ1,000 その他通貨ペア10,000 |

比較表から考えると以下の通り

- 三菱UFJ eスマート証券:投資信託を代用したい、現金ゼロ円でFXをしたい

- DMM:現金ゼロ円でFXをしたい、優れたFXスペックでトレードしたい

- SBI証券:選ぶ理由なし、評価損に現金が必要なので資金効率メリットを感じにくい

おまけ:カモメうみねこ愛用のトレードツール

何を参考にトレードしてるの?

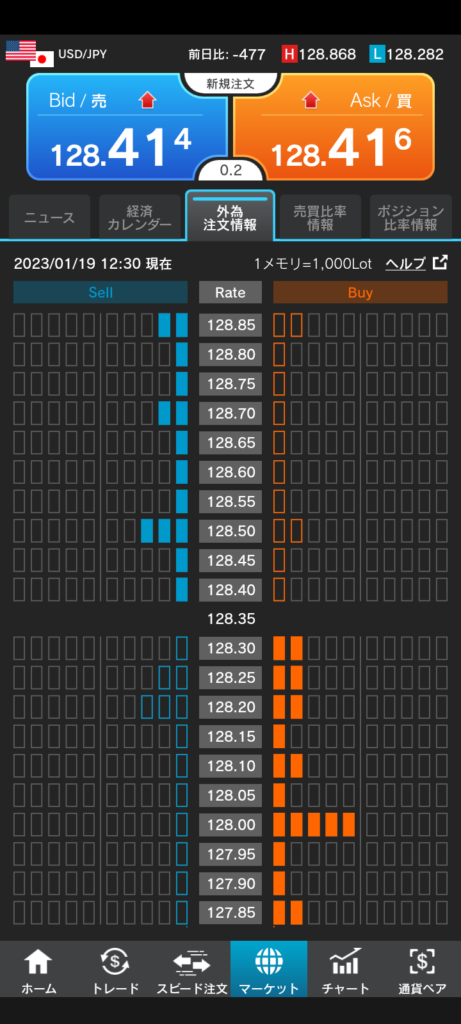

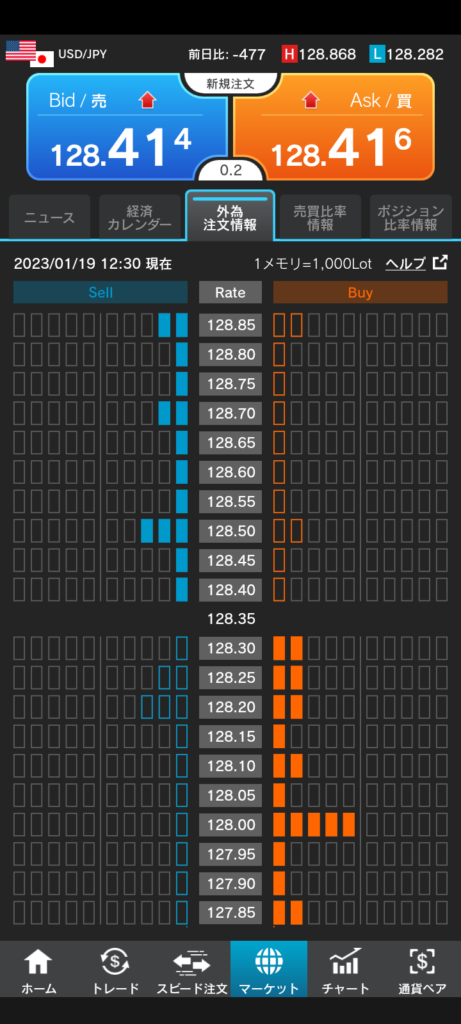

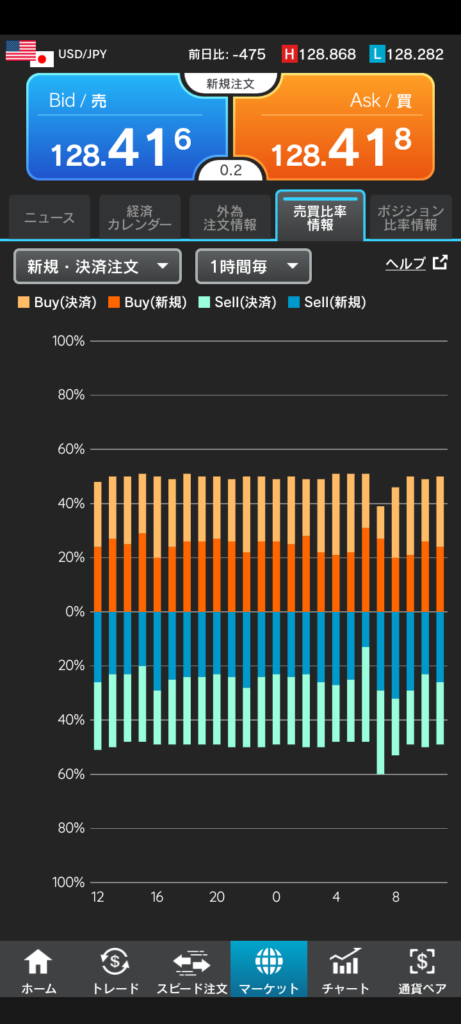

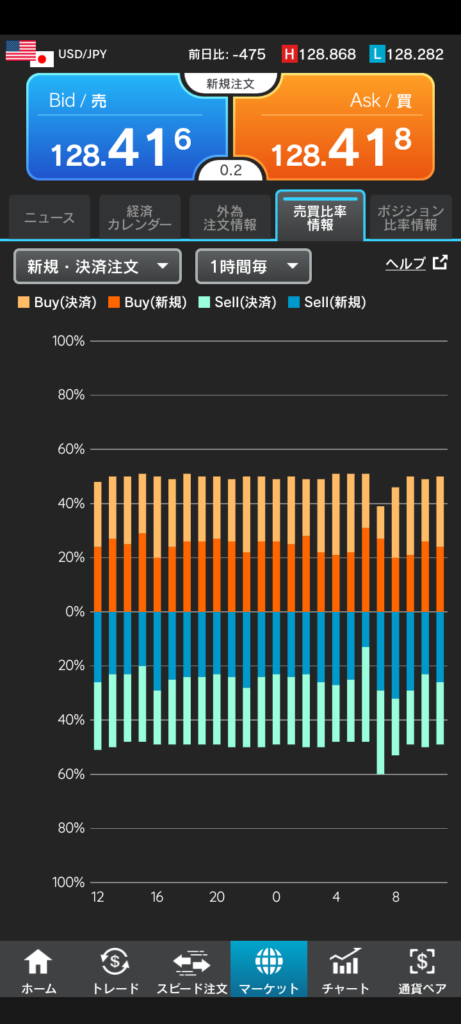

外為どっとコム:スマホアプリ

好みの分割チャートを4種類登録可能。好みのテクニカルの組み合わせを3セット登録可能。これがとにかく便利。アプリの動きも軽快で視認性が高く優れたUIデザインだと思います。ログインすると全機能が使えるようになります。

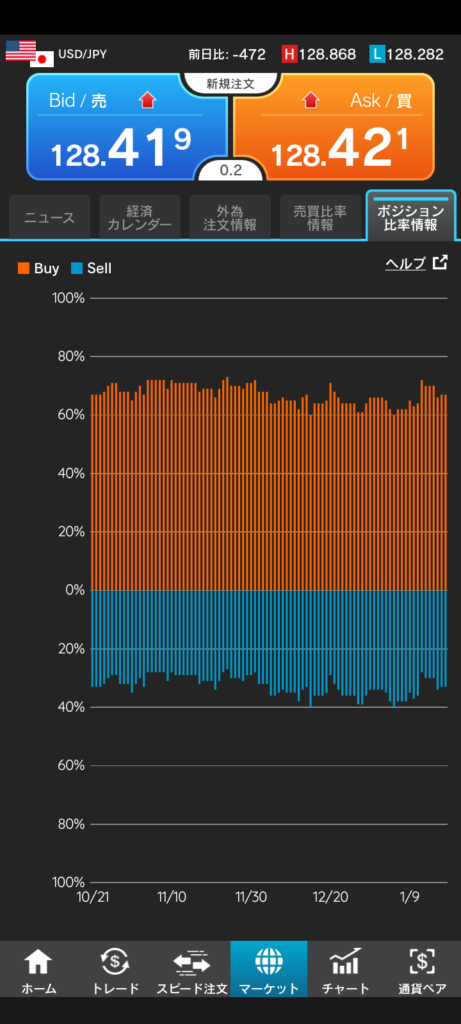

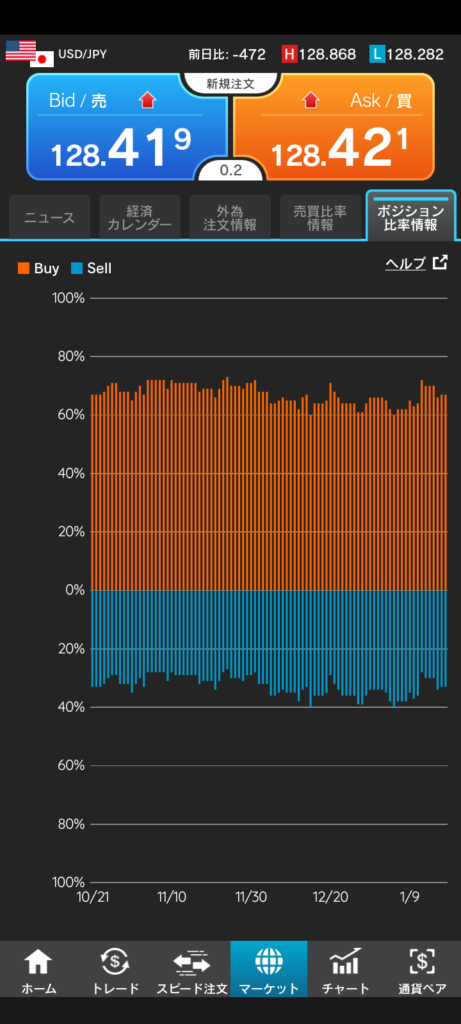

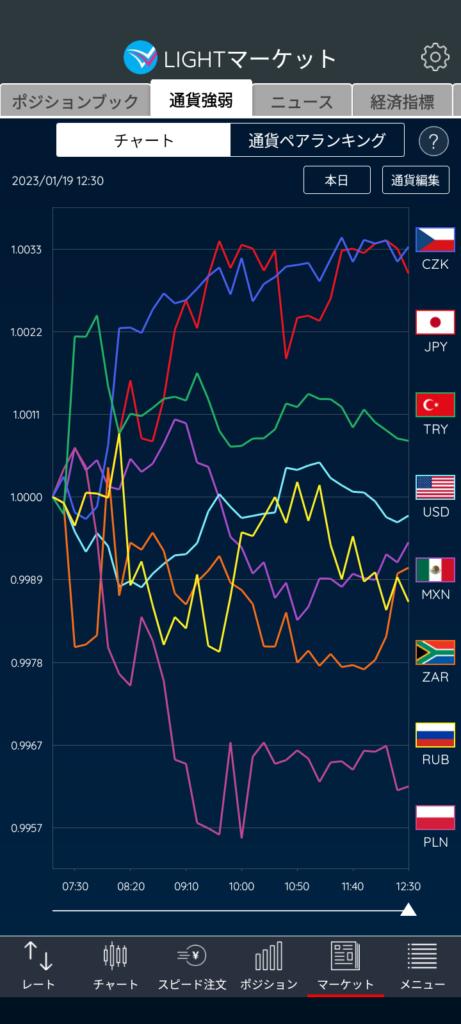

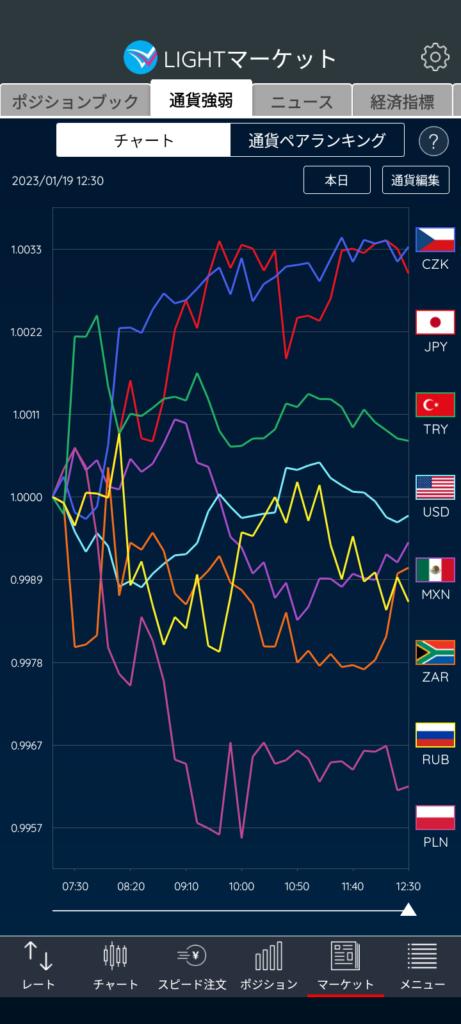

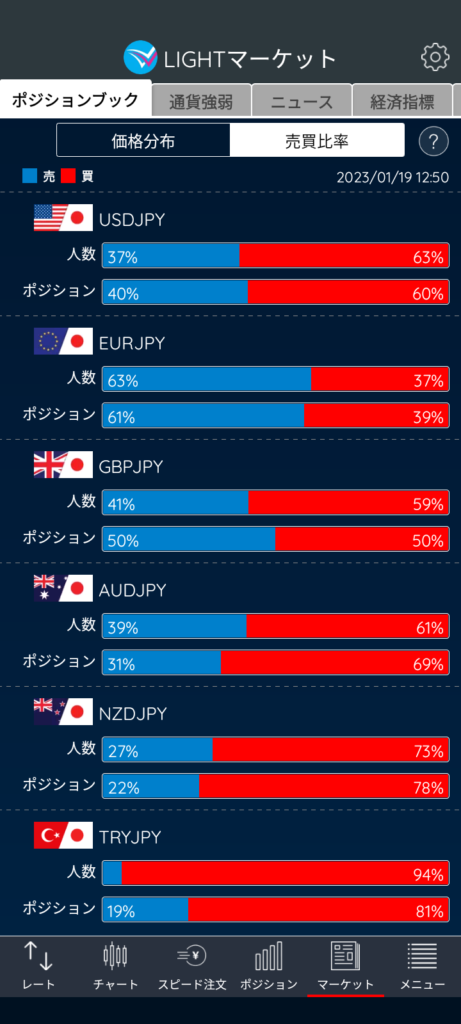

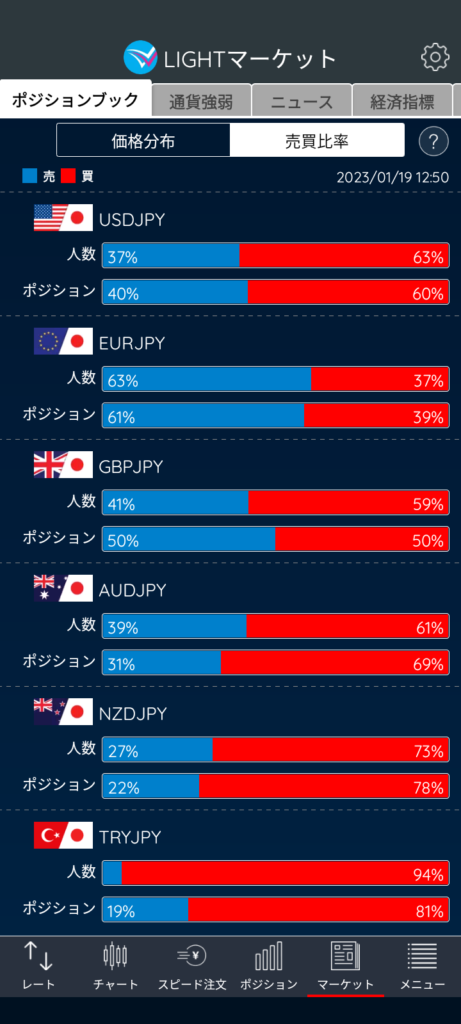

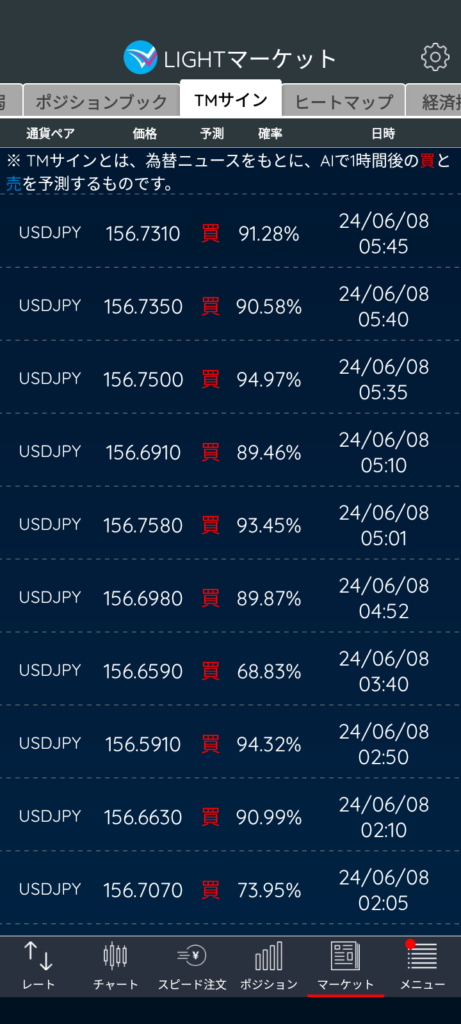

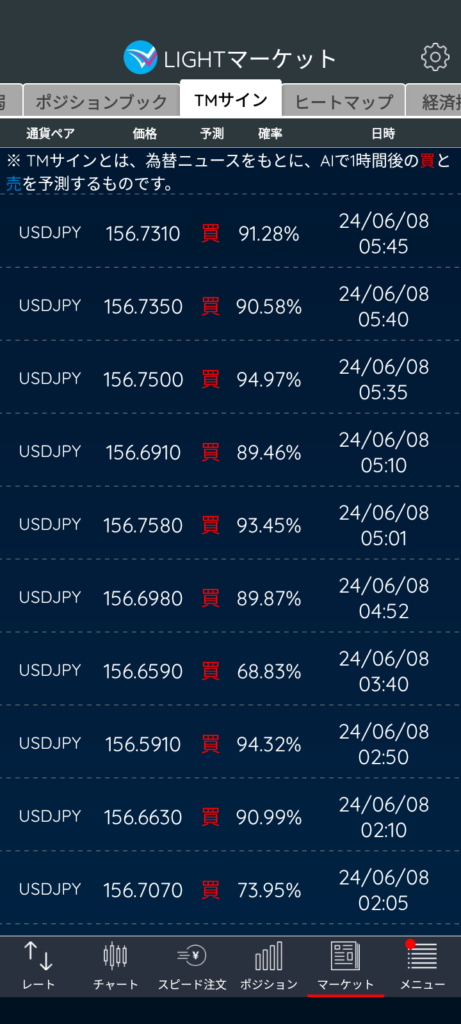

LIGHT FX:スマホアプリ

Xのタイムラインで流れてくる通貨強弱はLIGHT FX(みんなのFX)のトレードツールの1つです。ポジションブックなど他のツールも使いやすく開設しておきたいFX口座になります。

REPEAT FX

松井証券

リピートFXとは…

引用元:松井証券公式ページ

URL:https://www.youtube.com/@MatsuiSecurities

松井証券 公式ページでもっと調べる

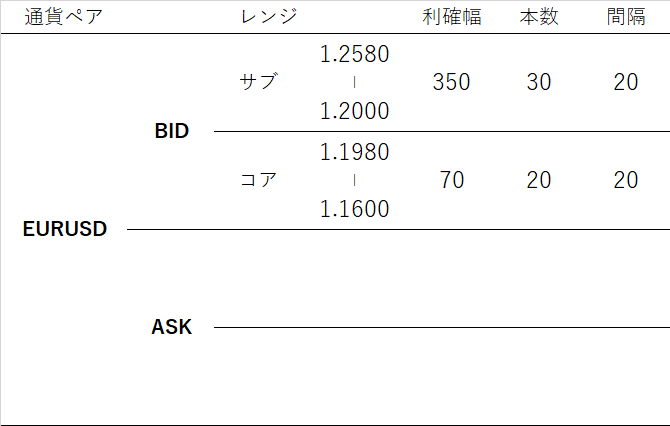

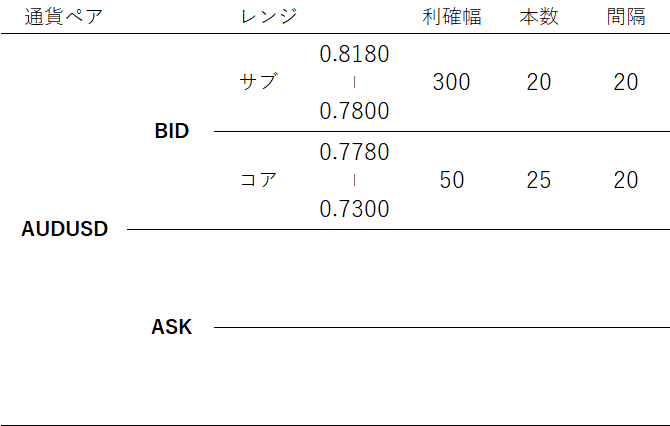

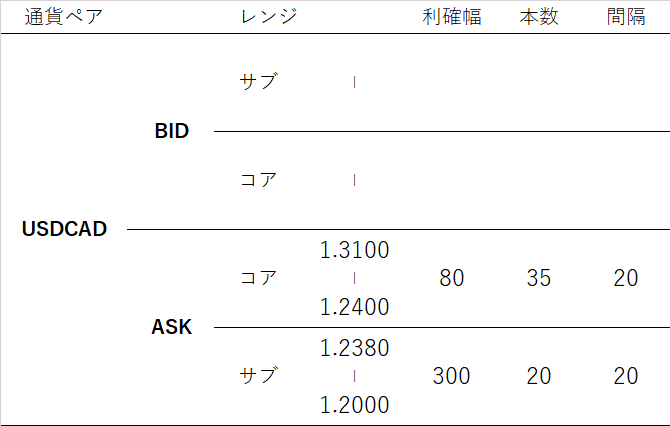

基本戦略(リピートFX)

- レンジ設定はプラススワップ方向のみ(*例外あり)

- コアレンジとサブレンジそれぞれに最適利確幅

- AUDNZDは常に稼働

- 撤退時の損切額を試算に含める

予め通貨ペア毎に設定を準備しておき、相場に応じて有利な通貨ペアを選びます。同時運用する通貨ペア数も組み合わせも拘りはなく、運用するFX口座も有利な口座を選びます。手動も自動も拘らないですし、必要に応じ設定のアレンジも行います。

裁量的に自動売買を利用する感じ

リピートFXは自動売買で相場を読まずにほったらかしという間違ったイメージがありますが、それは非常にハイリスクで理論上でも経験上でも不可能です。リピートFXも通常のFXと同じ様に相場を予想する、最低限でも大局を掴む程度の相場観は必要なことを強く認識してください。相場を読まないリピートFXはいつか必ず大きな損失を被ります。

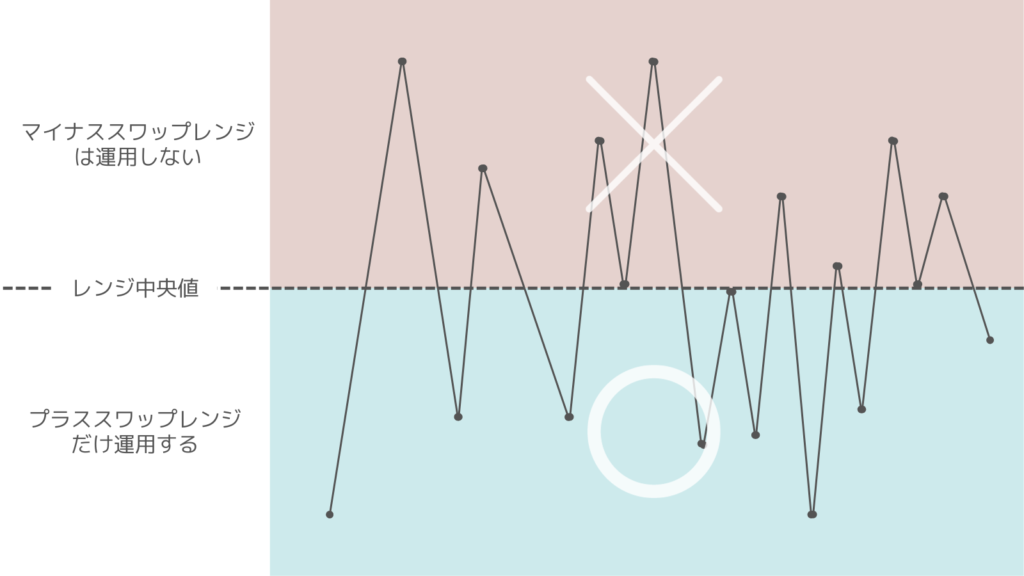

レンジ設定はプラススワップ方向のみ(*例外あり)

マイナススワップレンジを運用する予算があるなら、プラススワップレンジで有利なレートの通貨ペアを優先。レンジインしたからといって運用するとは限りません。相場の大局を読んで判断します。プラススワップの運用に限定することで長期戦になった場合の負担を軽くします。

レンジアウトしたら資金を抜いて現金余力にし他の投資予算にします。無理にマイナススワップのレンジでトレードする合理性はありません。もしマイナススワップで長期戦になってしまうと決済してもスワップ負けになる可能性が高く、逆に負債になり資金も拘束され非常に苦しくなります。よって、余程のことがない限り、マイナススワップのリピートFXは厳禁です。

利用するFX口座は通貨ペアに合わせてスプレッドとスワップ両方が良い口座を選びます。手動か自動も状況次第で柔軟に切り替えます。

プラススワップのみが基本。マイナススワップは利益をじわじわ削るので極力運用しない

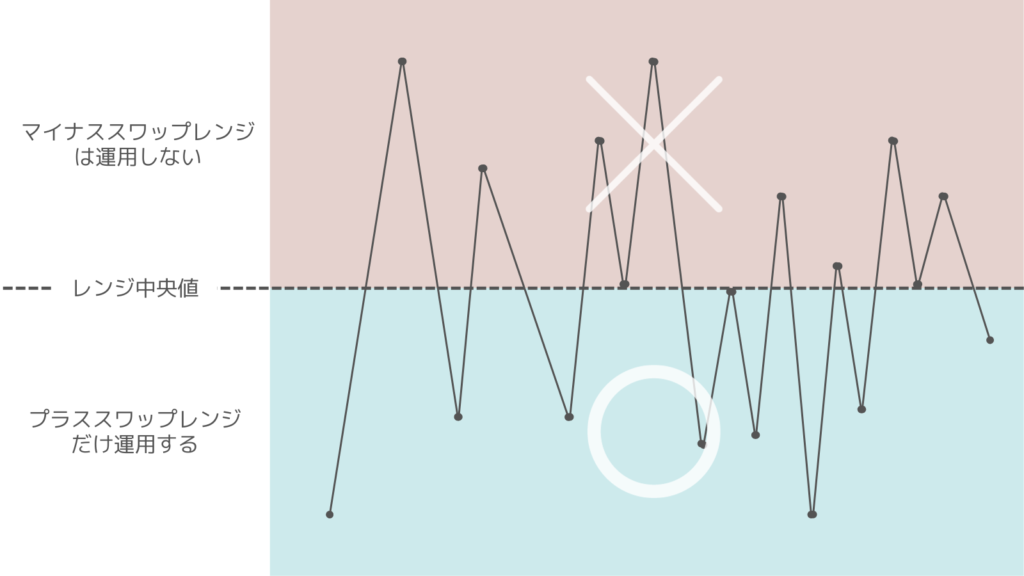

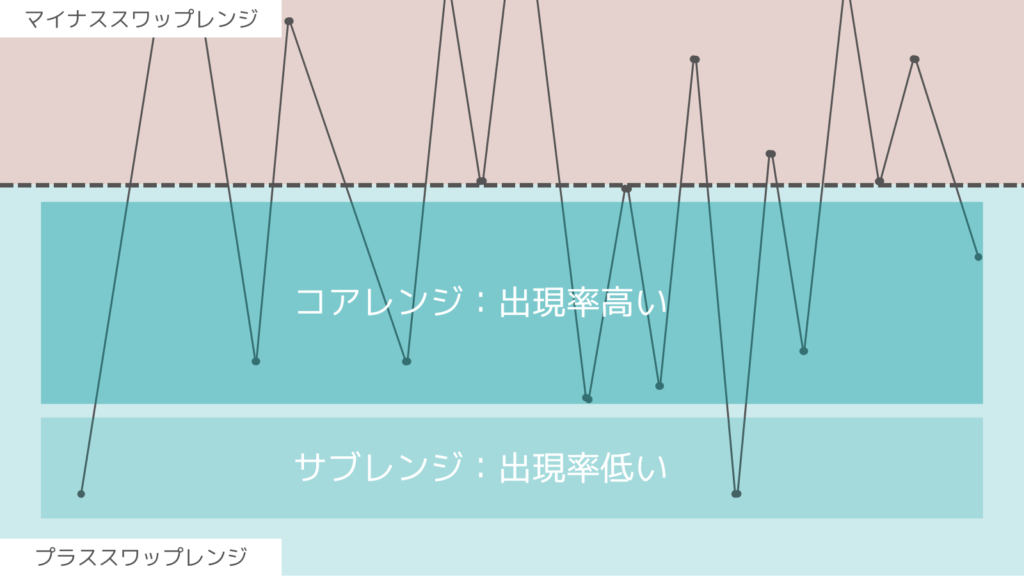

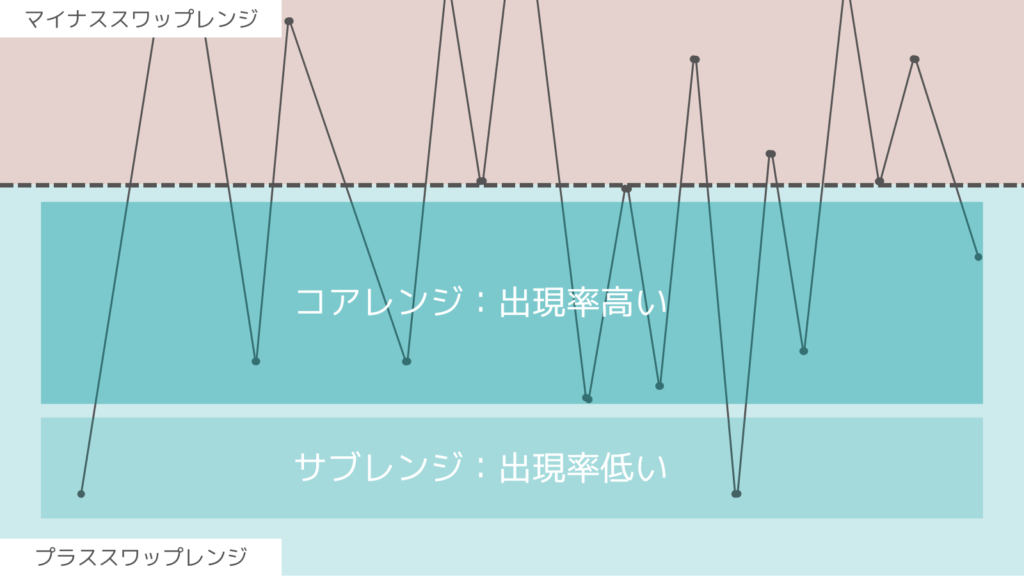

コアレンジとサブレンジそれぞれに最適利確幅

コアレンジではリピート回数を優先した狭めの利確幅でコンスタントなキャッシュフロー

サブレンジでは1回の決済益の大きさを優先した広めの利確幅で収益最大化

リピートFXでは200pipsや300pips等の広い利確幅が高い収益率になる傾向がありますが、レンジ中央値に近いほどズレが生じます。

これはレンジにより最適な利確幅は異なるためです。出現率の高いコアレンジと出現率の低いサブレンジそれぞれに最適な利確幅を設定します。

例えば、USDJPYのレンジが100.00-150.00として、100.00ロングと140.00ロングの最適な利確幅は同じ300pipsと本当に思う?

…たしかに思わない

じゃあバックテストしてみようね

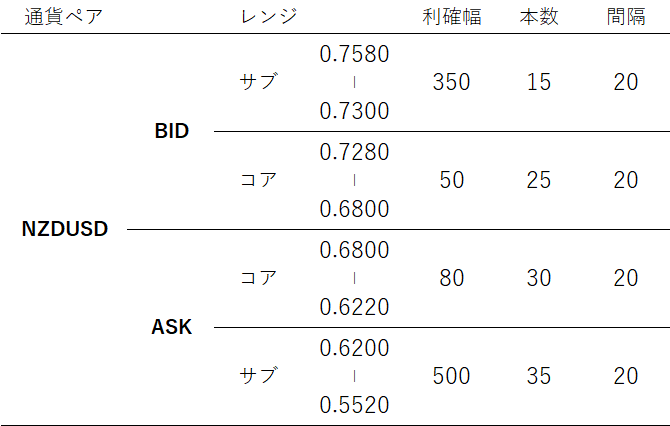

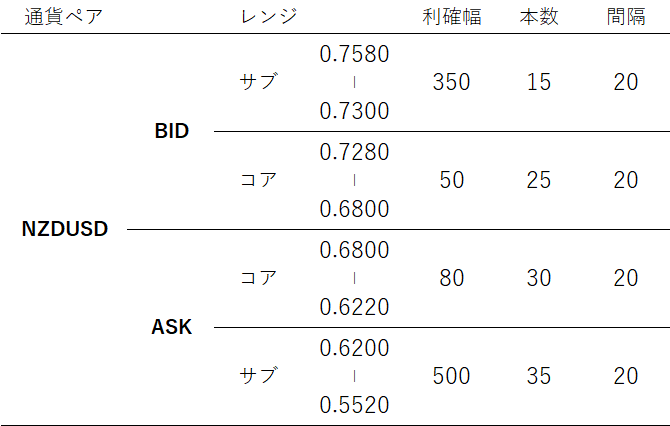

バックテスト検証通貨ペア:NZDUSDロング

私の独断で平均的な通貨ペアと考えているNZDUSDのロングで検証すると、下記の結果になりました。

設定レンジ

利確幅と収益率バックテスト

レンジ全体の0.5500-0.6800

| 利確幅 | 収益率 |

|---|---|

| 100pips | 43.58% |

| 110pips | 42.97% |

| 120pips | 44.57% |

| 130pips | 43.09% |

| 140pips | 45.59% |

| 150pips | 44.22% |

| 160pips | 46.13% |

| 170pips | 44.44% |

| 180pips | 45.80% |

| 190pips | 44.64% |

| 200pips | 46.43% |

| 210pips | 44.60% |

| 220pips | 46.04% |

| 230pips | 45.11% |

| 240pips | 45.71% |

| 250pips | 44.90% |

| 260pips | 45.20% |

| 270pips | 44.01% |

| 280pips | 44.62% |

| 290pips | 43.12% |

| 300pips | 44.06% |

| 310pips | 43.79% |

| 320pips | 44.61% |

| 330pips | 44.87% |

| 340pips | 45.59% |

| 350pips | 45.73% |

| 360pips | 46.34% |

| 370pips | 46.35% |

| 380pips | 47.67% |

| 390pips | 45.57% |

| 400pips | 48.82% |

| 410pips | 48.85% |

| 420pips | 50.05% |

| 430pip | 50.00% |

| 440pips | 51.18% |

| 450pips | 51.02% |

| 460pips | 52.17% |

| 470pips | 51.91% |

| 480pips | 53.03% |

| 490pips | 52.69% |

| 500pips | 53.77% |

出現率の高いコアレンジだけ0.6200-0.6800

| 利確幅 | 収益率 |

|---|---|

| 50pips | 31.95% |

| 60pips | 34.05% |

| 70pips | 35.23% |

| 80pips | 36.61% |

| 90pips | 35.58% |

| 100pips | 36.88% |

| 110pips | 35.97% |

| 120pips | 36.32% |

| 130pips | 35.13% |

| 140pips | 36.73% |

| 150pips | 35.44% |

| 200pips | 36.05% |

| 250pips | 34.44% |

| 300pips | 32.42% |

| 350pips | 31.45% |

| 400pips | 31.71% |

| 450pips | 30.53% |

| 500pips | 30.25% |

レンジ全体だと500pipsがトップなんだね

うん。でもコアレンジだとどう?

あっ!

大事なコアレンジでビリじゃん!

- レンジ全体でバックテストすると最適利確幅500pips

- 利確幅500pipsはレンジ全体では最上位だが、出現率の高いコアレンジでは最下位

このように、レンジ全体のバックテストでは最適な利確幅でも出現率の高いコアレンジでは最も収益率が低くなることもあります。

レンジ全体に1つの最適利確幅はサブレンジに影響されて500pipsと広くなりますが、実際にはサブレンジ期間は短く殆どはコアレンジ期間に滞在します。つまり殆どの期間で大きく利益を損なっています。

そのため、コアレンジとサブレンジそれぞれに最適利確幅を設定し、コンスタントなキャッシュフローとサブレンジの収益率最大化の両立を図っています。

出現率の高いコアレンジと低いサブレンジそれぞれに異なる最適利確幅の設定が不可欠

AUDNZDは常に稼働

収益率の高いAUDNZDはハーフ&ハーフで常に稼働します。プラススワップとマイナススワップの差が比較的小さめでレンジも狭いので、マイナススワップの影響が少なくなります。

AUDNZDは#カモメのオセアニアというタグでSNS等で人気の投資戦略になっています。ぜひご参考ください。

撤退時の損切額を試算に含める

リピートFXを運用する時に常に考えてほしいのが、撤退時の損切額です。

仕組み上リピートFXはどうしても多くの建玉を長期間保有することになります。言い換えると含み損を抱えている期間が長く、運用をやめて撤退する時に多額の損切が発生する場合があります。

そう考えるとリピートFXでもリピートCFDでも、証拠金取引するなら最低でも年利20%くらいを目指したい計算です。そうでないと撤退時の損切でS&P500やNASDAQなどのインデックスのバイ&ホールドに負けてしまうと思います。

含み損がほぼない、むしろ含み益の時期を狙って撤退して最後に年利を上げる計画が、運用を始める前から必要です。運用をいつ始めていつ終えるのか。撤退しやすいように含み損の期間を極力短くする戦略設定をご検討ください。

詳しくは前項の #カモメのオセアニア こと、AUDNZD自動売買設定の関連記事が参考になると思います。

リピートFX設定一覧(標準形)*定期更新

はじめに注意点!

5番目が特に大事

- 人気リピートFX口座のトラリピ、トライオートFX、連続予約注文、松井証券FXで扱う通貨ペアを基準

- 多くの方が運用可能と推測されるトラップ間隔および本数に合わせて考案した標準形のリピートFX設定

各自の投資目的や予算に応じてアレンジください - 相場状況で判断して有利な通貨ペアを選んで運用します

また下記の設定通りに運用するとは限りません。レンジ設定も柔軟に変更します - 一部通貨ペアは運用予定がありません

- 理解しないまま安易な完コピ運用を避けるため、ロスカットレートと予算の提示はしません

自分で試算できない方は運用を控えてください

調べたい通貨ペアをタップしてね

各社取り扱い通貨ペア比較

| 裁量系 | リピート系 | |||||||

|---|---|---|---|---|---|---|---|---|

| FX口座 | セントラル短資FX | 外為どっとコム | トレイダーズ証券 | DMM FX | 松井証券FX | マネースクエア | マネーパートナーズ | インヴァスト証券 |

| 通貨ペア | 25ペア | 32ペア | 33ペア | 22ペア | 22ペア | 16ペア | 28ペア | 20ペア |

| USDJPY 米ドル円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| EURJPY ユーロ円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| GBPJPY ポンド円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| AUDJPY 豪ドル円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| NZDJPY NZドル円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| CHFJPY スイスフラン円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | |

| CADJPY カナダドル円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| MXNJPY メキシコペソ円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| ZARJPY 南アランド円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| TRYJPY トルコリラ円 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| SGDJPY シンガポールドル円 | ○ | ○ | ○ *PFXのみ | |||||

| CNHJPY 人民元円 | ○ | ○ | ○ | ○ | ||||

| SEKJPY スウェーデンクローナ円 | ○ | ○ | ||||||

| NOKJPY ノルウェークローネ円 | ○ | ○ | ○ | |||||

| RUBJPY ロシアルーブル円 | ○ | ○ | ||||||

| HKDJPY 香港ドル円 | ○ | ○ | ○ *PFXのみ | |||||

| CZKJPY チェココルナ円 | ○ | ○ | ||||||

| HUFJPY フォリント円 | ○ | ○ | ||||||

| PLNJPY ズロチ円 | ○ | |||||||

| ILSJPY イスラエルシュケル円 | ○ | |||||||

| EURUSD ユーロ米ドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| GBPUSD ポンド米ドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| AUDUSD 豪ドル米ドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| NZDUSD NZドル米ドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| EURGBP ユーロポンド | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| EURAUD ユーロ豪ドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ | |

| GBPAUD ポンド豪ドル | ○ | ○ | ○ | ○ | ○ | ○ | ||

| EURNZD ユーロNZドル | ○ | ○ | ||||||

| AUDNZD 豪ドルNZドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ | |

| USDCHF 米ドルスイスフラン | ○ | ○ | ○ | ○ | ○ | ○ | ||

| GBPCHF ポンドスイスフラン | ○ | ○ | ○ | ○ | ||||

| EURCHF ユーロスイスフラン | ○ | ○ | ○ | ○ | ||||

| AUDCHF 豪ドルスイスフラン | ○ | |||||||

| NZDCHF NZドルスイスフラン | ○ | |||||||

| AUDCAD 豪ドルカナダドル | ○ | |||||||

| USDCAD 米ドルカナダドル | ○ | ○ | ○ | ○ | ○ | ○ | ○ *PFXのみ | ○ |

| USDMXN 米ドルメキシコペソ | ○ *PFXのみ | |||||||

| USDZAR 米ドル南アランド | ○ *PFXのみ | |||||||

| USDTRY 米ドルトルコリラ | ○ | ○ *PFXのみ | ||||||

| USDCNH 米ドル人民元 | ○ | ○ *PFXのみ | ||||||

| EURPLN ユーロズロチ | ○ | ○ | ||||||

| EURTRY ユーロトルコリラ | ○ | |||||||

| FX口座 | セントラル短資FX | 外為どっとコム | トレイダーズ証券 | DMM FX | 松井証券FX | マネースクエア | マネーパートナーズ | インヴァスト証券 |

人気通貨ペアAUDNZDで各社スペック比較

| 裁量系 | リピート系 | |||||||

|---|---|---|---|---|---|---|---|---|

| FX口座 | セントラル短資FX | 外為どっとコム | トレイダーズ証券 | DMM FX | 松井証券FX | マネースクエア | マネーパートナーズ | インヴァスト証券 |

| スプレッド | 0.9pips | 1.9pips | 0.9pips | 2.5pips | 4.5pips | 1.8pips | 7.5pips | |

| BID スワップ | 18円 | 17円 | 20.3円 | 26円 | 16円 | 15円 | 26円 | |

| ASK スワップ | -20円 | -39円 | -20.4円 | -33円 | -24円 | -40円 | -26円 | |

| 最小 取引単位 | 1,000通貨 | 1,000通貨 | 1,000通貨 | 1通貨 | 1,000通貨 | 100通貨 | 1,000通貨 | |

投資目的や予算に応じてアレンジを

これまでのリピートFX設定は多くの方が運用可能と推測されるトラップ間隔および本数に合わせて考案した標準形です。各自の投資目的や予算に応じてアレンジください。例えば…

- レンジインしても直ぐに運用開始せずにトレンドを見極めてからエントリーする

- リピートが頻繁なコアレンジは自動売買。サブレンジはスワップが有利な裁量口座でゆったり運用する

- レンジをさらに分割して1レンジずつ運用。ロスカットや撤退時の損切額を限定して運用を止めやすくする

- などなど

私は1通貨から運用可能な松井証券バージョンにアレンジしてます

詳しくはAUDNZDの記事を見てね

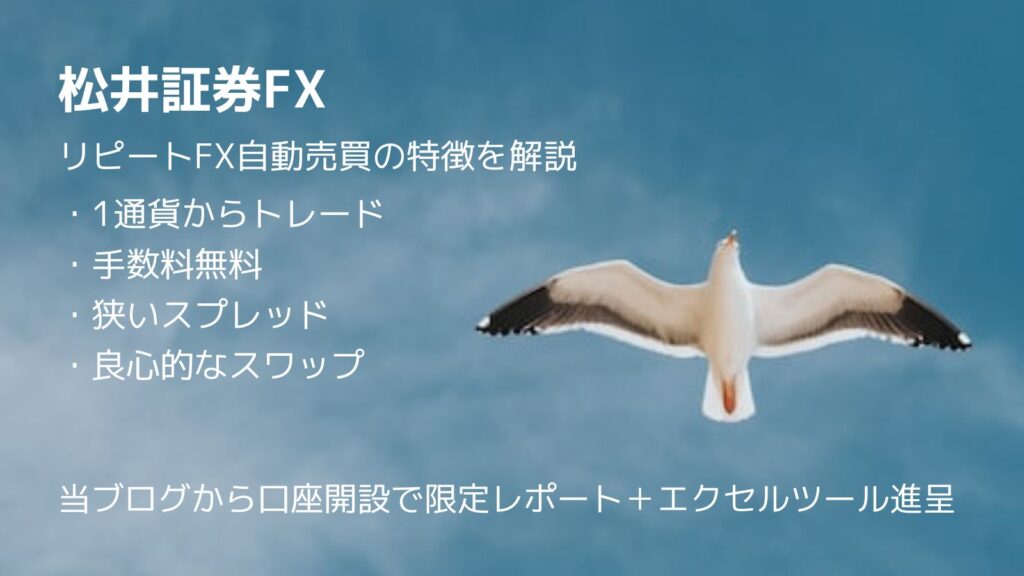

リピートFXなら松井証券

リピートFXであれば松井証券を利用します。

1通貨から取引、手数料無料、スプレッド、スワップなどの自動売買スペックが非常に優れていて、リピートFXでは松井証券FXが第1候補と言えます。さらに詳しくは下の記事でご確認ください。当ブログ経由の口座開設特典で限定レポートとエクセルツールもありますので、各自トレードにお役立てください。

関連記事が多いのでまとめ

最後の新NISAとの比較記事は何?

まぁ名作だから読んでみてよ

リピートFXを始める前に読んでほしい

SCALPING

JFX | ヒロセ通商

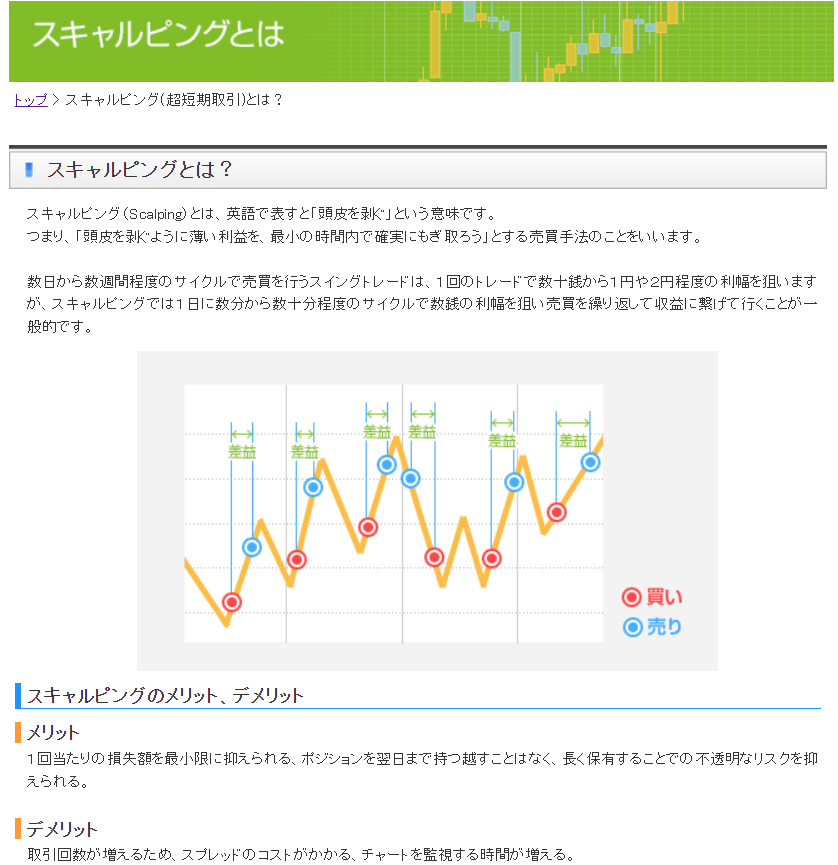

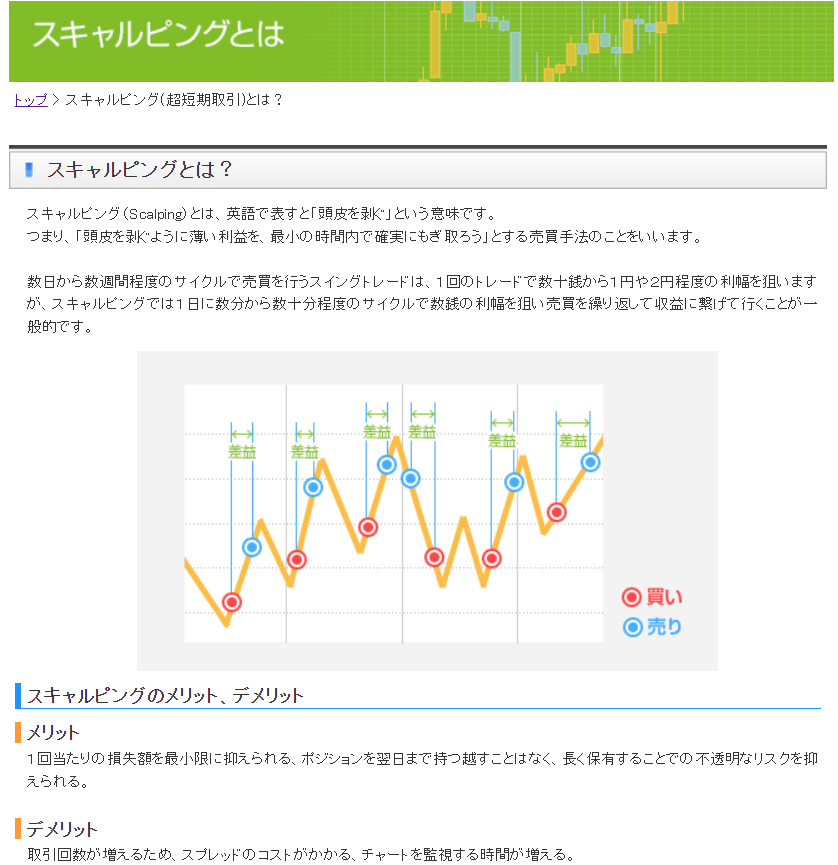

スキャルピングとは…

引用元:JFX公式ページ

URL:https://www.jfx.co.jp/category/trade/scalping.html#:~:text=%E3%82%B9%E3%82%AD%E3%83%A3%E3%83%AB%E3%83%94%E3%83%B3%E3%82%B0%E3%81%A8%E3%81%AF%EF%BC%9F,%E3%81%AE%E3%81%93%E3%81%A8%E3%82%92%E3%81%84%E3%81%84%E3%81%BE%E3%81%99%E3%80%82

JFX株式会社公式ページでもっと調べる

スキャルピングはJFXかヒロセ通商のLION FX

本当はJFXもヒロセ通商のLION FXも前項のFX口座比較表に含めたいのですが、通貨ペア数が50前後と断トツ過ぎて比較表があまりにも大きくなってしまうので断念しました。上記の通貨ペアを全て扱っているのはもちろん、かなりマイナーな通貨ペアもトレードできます。注文方法もヒロセ通商は27種類あり非常に便利です。

スプレッド、スワップなどのその他スペックも全般的に優れていますし、スキャルピングも公認です。取引通貨量に応じてヒロセもJFXもパスタやお肉を貰えるなど毎月変わるユニークなフードサービスも展開しています。

この2社は同じグループ会社でスペックも非常に似ています。詳しくは公式サイトでご確認よろしくお願いいたします。

スキャルピング戦略 #ユロっとおにー

#ユロっとおにー がお気に入り!

JFXとヒロセ通商は主にスキャルピング用途で利用しています。そのスキャルピング戦略として、仲良しのOny(おにー)さんが考案した再現性が高く相場に張り付く必要がない #ユロっとおにー という投資戦略をとても気に入って私もアレンジ運用しています(完コピはしていません)トレード用語を組み合わせて表現すれば「アノマリースキャルピング」という新しいジャンルになると思います。

基本的にスキャルピングで勝つことはトレードの天才以外は不可能だと思います。やらない方が良い。

そもそも、お勤めをしてたら日中は相場が見れないので不可能。夜中まで起きてスキャルピングをしていたら人生が壊れてしまいます。

そこに風穴を開けたのがこの戦略 #ユロっとおにー

特徴は…

- 通貨ペアはEURJPYのロング

- 早朝にエントリー

- 狭い決済幅

- 現金余力を寝かせずに有効活用して高い収益率を狙う

- ほぼ毎日資金解放されるので融通が効く

- #カモメのノックアウトと相性が良い(*当ブログのノックアウトオプション戦略)

さらに詳しい投資戦略の解説はこちらにとても丁寧にまとめられていますので、ぜひご確認ください。

#ユロっとおにー

ヒロセ通商はおにーさんのXの広告から口座開設するとお得なキャッシュバックもあるから利用してあげてね!

カモメうみねこはイタリアンも中華も両方狙う!

私はそれなりの取引通貨量で #ユロっとおにー (アレンジ版)をしています。なのでヒロセ通商だけで運用していると中華の冷凍食品が大量に届きすぎて我が家の冷凍庫に入りきりません。

そこで考えたのが、JFXとヒロセ通商の2つで #ユロっとおにー(アレンジ版) の取引量を分散して我が家の収納事情もリスクコントロールする。そして、イタリアンも中華も両方を欲張りに手に入れる。これです。(*フードサービスは毎月変わります。イタリアンと中華は一例です)

同じ発注作業を2回行うことになるのが少しだけ手間ですが、食生活の充実に比べたら微々たるもの。

君も欲張りにならないか?

SWAP

LIGHT FX | みんなのFX

スワップとは…

基本戦略

- 高金利通貨で信用格付けの高い2通貨:メキシコペソとチェココルナ

- スワップポイントの条件が良いFX口座を利用

- 人気戦略 #ペソっとおにー | #チェコっとおにー を参考にトレード

スワップ投資は高金利通貨の高いスワップを利用して、毎日少しずつスワップを積み上げて増やす戦略です。一見地味ですが、スワップだけで年利30%超の可能性もあるなど魅力がありながら、為替差損との戦いになりハイリスクな部類です。

高金利通貨で信用格付けの高い2通貨:メキシコペソとチェココルナ

対象通貨ペア:MXNJPY(メキシコペソ円)CZKJPY(チェココルナ円)

一般的に高金利通貨は下落し続けることで知られていてロングポジションはハイリスクです。そのハイリスクな高金利通貨の中で僅かに可能性を感じるのがこの2つの通貨ペアだと思います。それぞれ簡潔に特徴と戦略をまとめます。

メキシコペソの特徴

- 政策金利10.5%(2023/01)

- アメリカの隣国で成長が期待できる

- 人口増加国

- 世界有数の資源国

チェココルナの特徴

- 政策金利7.0%(2023/01)

- 国債格付けが日本よりも上

- 2000年代前半に大きく下落して以降はレートが安定。どちらかなら上昇傾向

- GDP、失業率ともに優秀

スワップポイントの条件が良いFX口座を利用

スワップポイントはFX会社によって異なります。

企業戦略として、常に高いスワップポイントを提供し続ける口座を選ぶのが良いと思います。

傾向ではトレイダーズ証券のLIGHT FXとみんなのFXのいずれかが最も有利なことが多いと思います。(同じ会社なんですけどね)

両建てマックス方式なので、いざという場合のショート注文にも証拠金が少なくて済みます。

あとこれは注意ですが、スワップポイントはFX会社によって税金の扱いが異なります。必ずご自身で公式サイトからご確認ください。

人気戦略 #ペソっとおにー | #チェコっとおにー を参考にトレード

SNS等で仲良くさせてもらっているOny(おにー)さん(@withOny3)が考案された人気戦略の2つを参考にトレードします。

- #ペソっとおにー(メキシコペソ円を乗りこなす)

- #チェコっとおにー(チェココルナで安定収入を創る)

とても練られた戦略で運用者も多く、Xで運用報告されている方も多いです。それを見ながら

お。なるほど。ふむふむ…

そろそろか…

と私自身の裁量感覚も併せて最終的な売買タイミングを参考にアレンジさせて頂いています。完コピはしていません。

戦略の詳細はOny(おにー)さんのブログを是非ご参考ください。

#ペソっとおにー

#チェコっとおにー

その他の大人気戦略 チェココルナ de チョココロネ

当ブログの看板とも言える大人気記事です。この記事はネタですのでくれぐれも真に受けないようにお願い致します。息抜き程度にお楽しみください。

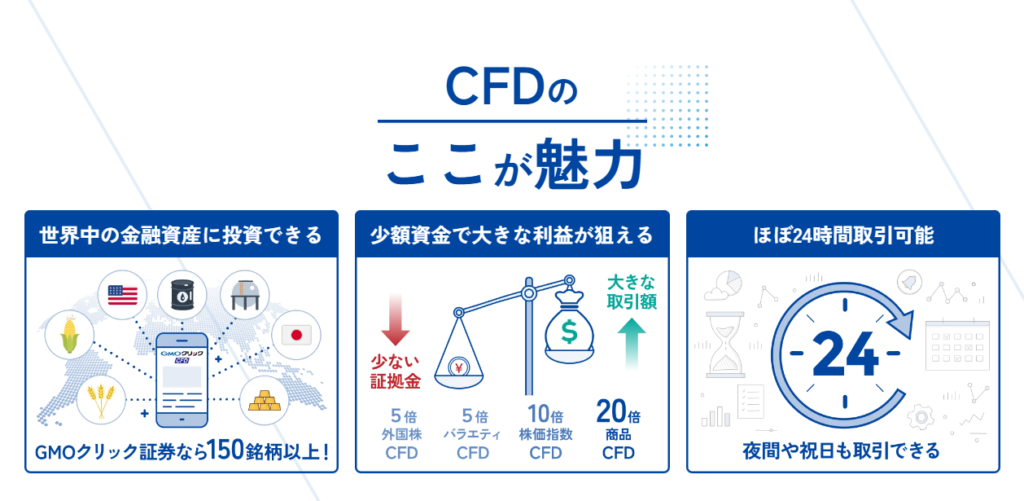

CFD

GMOクリック証券 | 外為どっとコム

CFDとは…

トレードなら必ず利用したいCFD

CFDは「Contract for Difference」の略で「差金決済取引」の一種になります。証拠金を預けて原資産に投資しているのではなく、原資産のレートで買値と売値の差損益を得る投資商品です。

- 為替の証拠金取引はFX

- 為替以外の証拠金取引はCFD

為替以外、米国指数や大豆や原油など世界中の様々な金融商品に投資できるのが特徴です。レバレッジで大きく狙ったり、売りからエントリーしたり活用の幅が非常に広いのも魅力。投資に慣れてきた人には上手に活用してほしい投資商品になります。

短期中期で売買するタイミング投資が基本です。金利が毎日徴収されますので長期保有しない運用が前提になります。

競争力のある6社を厳選して比較

検討に値すると感じたのは以下の6社です。()内の数字は取り扱い銘柄数です。当然ながら多い方が選択肢が増えて魅力的です。

- OANDA証券(24)

- 楽天証券(37)

- DMM CFD(14)

- 外為どっとコム(20)2024年2月に新規参入で最も後発

- GMOクリック証券(150以上)

- IG証券(12,000以上)取引できない銘柄が実質ほぼ無い

スプレッド | 調整日 | ノックアウトオプション | 取り扱い銘柄

先ほどの6社を比較表にしました。表中赤太文字の欄が各社の強みになります。

| 社名 (銘柄数) | OANDA証券 (24) | 楽天証券 (37) | DMM CFD (14) | 外為どっとコム(20) | GMOクリック証券 (150以上) | IG証券 (12,000以上) | |

|---|---|---|---|---|---|---|---|

| 主な銘柄 スプレッド | 日本225 | 10.0 | 5.7 | 7.0 | 3.1 | 6.0 | 7.0 |

| NASDAQ | 2.2 | 0.9 | 2.0 | 0.6 | 1.0 | 2.0 | |

| S&P500 | 0.4 | 0.7 | 0.5 | 0.4 | 0.3 | 0.6 | |

| DOW | 2.0 | 4.5 | 5.0 | 2.1 | 4.0 | 4.8 | |

| FTSE | 2.1 | 1.000 | 3.0 | 1.2 | 1.3 | 3.0 | |

| DAX | 2.7 | 1.6 | 6.8 | 3.1 | 1.8 | 5.0 | |

| 金 | 0.3 | 0.6 | 1.2 | 0.2 | 0.4 | 0.3 | |

| 銀 | 2.0 | 2.4 | 5.4 | 1.0 | 1.5 | 3.0 | |

| 原油 | 3.0 | 5.0 | 3.9 | 1.2 | 3.0 | 2.8 | |

| 天然ガス | 0.007 | 0.010 | 0.018 | 0.002 | 0.008 | 0.003 | |

| 調整額 の発生日 | 株価指数 個別株 | 毎日 | 毎日 | 調整日のみ | 調整日のみ | 調整日のみ | 毎日 |

| 原油 天然ガス | 毎日 | 毎日 | 調整日のみ | 調整日のみ | 調整日のみ | 毎日 | |

| 金 銀 | 毎日 | 毎日 | 毎日 | 毎日 | 毎日 | 毎日 | |

| その他の銘柄 | レバレッジ系 | なし | なし | なし | なし | あり | あり |

| 個別株 | なし | なし | なし | あり | あり | あり | |

| ノックアウトオプションで扱わない銘柄 | オランダ 株価指数 | プラチナ | なし | 8銘柄 | 約90銘柄 | 約12,000銘柄 | |

主要銘柄しかトレードしない場合は外為どっとコム

- スプレッドが最も狭い

- 調整日ルールが有利

- 僅かながら人気の個別株を扱っている

上記の理由で外為どっとコムが少し抜き出て最有力になります。

外為どっとコムのFXスマホアプリは私が一推しする使い易さで、関連情報も積極的に発信する総合的に良い企業です。まだサービス開始間もないCFDも発展を期待しています。

2024年2月時点では外為どっとコムCFD口座を直接開設することは出来ず、最初にFX口座開設の審査に通ってから公式サイトにログインしてCFD口座開設を申請するシステムになっています。

豊富な銘柄とコストの総合力ならGMOクリック証券

- スプレッドがまあまあ良い

- 調整日ルールが有利

- 必要十分で豊富な取り扱い銘柄

GMOクリック証券の強みは特に取り扱い銘柄数とそのセレクションの素晴らしさになります。

150以上もの銘柄をリストアップすると長くなるので畳みます。確認するには下のボックスをタップしてください。

銘柄リスト(2024年3月時点)

| 銘柄 | 原資産 |

|---|---|

| 日本225 | 日経225先物/SGX・CME |

| 米国30 | NYダウ先物/CME |

| 米国S500 | S&P500先物/CME |

| 米国NQ100 | E-mini NASDAQ100先物/CME |

| 米国NQ100ミニ | Micro E-mini NASDAQ100先物/CME |

| 上海A50 | FTSE中国A50先物/SGX |

| 香港H | 香港ハンセン先物/HKEX |

| イギリス100 | FTSE100先物/ICE |

| ユーロ50 | ユーロ・ストックス50先物/EUREX |

| ドイツ40 | ドイツDAX先物/EUREX |

| フランス40 | CAC40先物/EURONEXT |

| 米国半導体ETF | iシェアーズ セミコンダクターETF/NASDAQ |

| インドネシア株価指数ETF | iシェアーズ MSCI インドネシア ETF/NYSE ARCA |

| タイ株価指数ETF | iシェアーズ MSCI タイ ETF/NYSE ARCA |

| ベトナム株価指数ETF | ヴァンエック・ベクトル・ベトナム ETF/CBOE(旧BATS) |

| マレーシア株価指数ETF | iシェアーズ MSCI マレーシア ETF/NYSE ARCA |

| フィリピン株価指数ETF | iシェアーズ MSCI フィリピン ETF/NYSE ARCA |

| シンガポール株価指数ETF | iシェアーズ MSCI シンガポール ETF/NYSE ARCA |

| 韓国株価指数ETF | iシェアーズ MSCI 韓国 ETF/NYSE ARCA |

| 台湾株価指数ETF | iシェアーズ MSCI 台湾 ETF/NYSE ARCA |

| トルコ株価指数ETF | iシェアーズ MSCI トルコ ETF/NASDAQ |

| ロシア株価指数ETF※ | ヴァンエック ベクトル ロシア ETF/CBOE(旧BATS) |

| イタリア株価指数ETF | iシェアーズ MSCI イタリア ETF/NYSE ARCA |

| スイス株価指数ETF | iシェアーズ MSCI スイス ETF/NYSE ARCA |

| オランダ株価指数ETF | iシェアーズ MSCI オランダ ETF/NYSE ARCA |

| ベルギー株価指数ETF | iシェアーズ MSCI ベルギー ETF/NYSE ARCA |

| スウェーデン株価指数ETF | iシェアーズ MSCI スウェーデン ETF/NYSE ARCA |

| 南アフリカ株価指数ETF | iシェアーズ MSCI 南アフリカ ETF/NYSE ARCA |

| ブラジル株価指数ETF | iシェアーズ MSCI ブラジル ETF/NYSE ARCA |

| チリ株価指数ETF | iシェアーズ MSCI チリ ETF/CBOE(旧BATS) |

| メキシコ株価指数ETF | iシェアーズ MSCI メキシコ ETF/NYSE ARCA |

| カナダ株価指数ETF | iシェアーズ MSCI カナダ ETF/NYSE ARCA |

| オーストラリア株価指数ETF | iシェアーズ MSCI オーストラリア ETF/NYSE ARCA |

| 金スポット | 金のスポット取引 |

| 銀スポット | 銀のスポット取引 |

| 銅先物 | 銅先物/CME |

| WTI原油 | WTI原油先物/CME |

| 北海原油 | 北海ブレント原油先物/ICE |

| 天然ガス | 天然ガス先物/CME |

| ガソリン | ガソリン先物/CME |

| ヒーティングオイル | ヒーティングオイル先物/CME |

| コーン | コーン先物/CME |

| 大豆 | 大豆先物/CME |

| 小麦 | 小麦先物/CME |

| 砂糖 | 砂糖先物/ICE |

| ココア | ココア先物/ICE |

| コーヒー | コーヒー先物/ICE |

| コットン | コットン先物/ICE |

| 米国VI | VIX先物/CBOE |

| 米国30ブル3倍ETF | プロシェアーズ・ウルトラプロ・ダウ30/NYSE ARCA |

| 米国30ベア3倍ETF | プロシェアーズ・ウルトラプロ・ショート・ダウ30/NYSE ARCA |

| NQ100ブル3倍ETF | プロシェアーズ・ウルトラプロ・NASDAQ100/NASDAQ |

| NQ100ベア3倍ETF | プロシェアーズ・ウルトラプロ・ショート・NASDAQ100/NASDAQ |

| 米国小型株ベア3倍ETF | Direxion デイリー米国小型株ベア3倍ETF/NYSE ARCA |

| 米国半導体ブル3倍ETF | Direxion デイリー セミコンダクターブル3倍シェアーズETF/NYSE ARCA |

| 米国半導体ベア3倍ETF | Direxion デイリー セミコンダクターベア3倍シェアーズETF/NYSE ARCA |

| 米国エネルギーブル2倍ETF | Direxion デイリー エネルギー・ブル2倍シェアーズETF/NYSE ARCA |

| 米国エネルギーベア2倍ETF | Direxion デイリー エネルギー・ベア2倍シェアーズETF/NYSE ARCA |

| 新興国ブル3倍ETF | Direxion デイリー 新興国株ブル3倍ETF/NYSE ARCA |

| 新興国ベア3倍ETF | Direxion デイリー 新興国株ベア3倍ETF/NYSE ARCA |

| 中国ブル3倍ETF | Direxion FTSE 中国株ブル3倍ETF/NYSE ARCA |

| 中国ベア3倍ETF | Direxion FTSE 中国株ベア3倍ETF/NYSE ARCA |

| 金ブル2倍ETF | Direxion デイリー 金鉱株ブル2倍ETF/NYSE ARCA |

| 金ベア2倍ETF | Direxion デイリー 金鉱株ベア2倍ETF/NYSE ARCA |

| 米国債20年ブル3倍ETF | Direxion デイリー米国債20年超ブル3倍ETF/NYSE ARCA |

| 米国債20年ベア3倍ETF | Direxion デイリー米国債20年超ベア3倍ETF/NYSE ARCA |

| グローバル不動産ETF | SPDR・ダウジョーンズ・グローバル不動産ETF/NYSE ARCA |

| グローバル(米国除く)不動産ETF | SPDR ダウ・ジョーンズ・インターナショナル・リアル・エステート ETF/NYSE ARCA |

| 米国リートETF | バンガード・REIT・ETF/NYSE ARCA |

| 米国リート・不動産株ETF | iシェアーズ 米国不動産 ETF/NYSE ARCA |

| モーゲージ不動産ETF | iシェアーズ・モーゲージ不動産ETF/CBOE(旧BATS) |

| Amazon(NASDAQ) | 卸売・小売 |

| NIKE(NYSE) | |

| GAP(NYSE) | |

| ウォルマート(NYSE) | |

| P&G(NYSE) | |

| ペプシ(NASDAQ) | |

| コストコ・ホールセール(NASDAQ) | |

| イーベイ(NASDAQ) | |

| ホーム・デポ(NYSE) | |

| ゼネラル・エレクトリック(NYSE) | 電気機器・ 機械 |

| 3M(NYSE) | |

| キャタピラー(NYSE) | |

| Apple(NASDAQ) | |

| IBM(NYSE) | |

| インテル(NASDAQ) | |

| HP(NYSE) | |

| シスコシステムズ(NASDAQ) | |

| NVIDIA(NASDAQ) | |

| AMD(NASDAQ) | |

| クアルコム(NASDAQ) | |

| アプライド・マテリアルズ(NASDAQ) | |

| テキサス・インスツルメンツ(NASDAQ) | |

| ラムリサーチ(NASDAQ) | |

| テラダイン(NASDAQ) | |

| スカイワークスソリューションズ(NASDAQ) | |

| バンク・オブ・アメリカ(NYSE) | 銀行・証券・保険・その他金融 |

| シティグループ(NYSE) | |

| バークシャー・ハサウェイ(NYSE) | |

| アメリカン・エキスプレス(NYSE) | |

| ゴールドマン・サックス・グループ(NYSE) | |

| モルガン・スタンレー(NYSE) | |

| Visa(NYSE) | |

| アフラック(NYSE) | |

| JPモルガン・チェース(NYSE) | |

| ユナイテッドヘルス・グループ(NYSE) | |

| コインベース(NASDAQ) | |

| マクドナルド(NYSE) | 農林水産・食料品 |

| スターバックス(NASDAQ) | |

| コカ・コーラ(NYSE) | |

| アリババ(NYSE) | 情報・通信・サービス |

| ウォルト・ディズニー(NYSE) | |

| ジョンソン・エンド・ジョンソン(NYSE) | |

| Alphabet(旧Google)(NASDAQ) | |

| マイクロソフト(NASDAQ) | |

| オラクル(NYSE) | |

| Meta Platforms(旧Facebook)(NASDAQ) | |

| アドビ・システムズ(NASDAQ) | |

| ネットフリックス(NASDAQ) | |

| アカマイ・テクノロジーズ(NASDAQ) | |

| Tモバイル(NASDAQ) | |

| AT&T(NYSE) | |

| ベライゾン・コミュニケーションズ(NYSE) | |

| Groupon(NASDAQ) | |

| ブロック(旧スクエア) (NYSE) | |

| ペイパル(NASDAQ) | |

| マイクロストラテジー(NASDAQ) | |

| エクソン・モービル(NYSE) | 電気・ガス・石油 |

| ハリバートン(NYSE) | |

| シェブロン(NYSE) | |

| ファイザー(NYSE) | 化学・化粧品・医薬品 |

| メルク(NYSE) | |

| デュポン(NYSE) | |

| デルタ航空(NYSE) | 陸海空運・倉庫 |

| フォード・モーター(NYSE) | 自動車・造船・輸送機 |

| GM(NYSE) | |

| テスラ(NASDAQ) | |

| ボーイング(NYSE) | |

| RTX(旧レイセオン・テクノロジーズ)(NYSE) | 資材・その他製品 |

| ハウメット・エアロスペース(NYSE) | |

| ハイアール・スマート・ホーム(HKEX) | 電気機器・機械 |

| レノボ・グループ(HKEX) | |

| HSBCホールディングス(HKEX) | 銀行・証券・保険・その他金融 |

| 中国工商銀行(HKEX) | |

| 中国建設銀行(HKEX) | |

| チャイナ・ライフ・インシュアランス (HKEX) | |

| ピンアン・インシュアランス(HKEX) | |

| 中国銀行(HKEX) | |

| ワンワン・ホールディングス(HKEX) | 農林水産・食料品 |

| チャイナ・メンニウ・デイリー (HKEX) | |

| ドンフェン・モーター・グループ (HKEX) | 自動車・造船・輸送機 |

| ツージン・マイニング(HKEX) | 鉄鋼金属・非鉄金属・鉱物 |

| チャイナ・モバイル(HKEX) | 情報・通信・サービス |

| テンセント・ホールディングス (HKEX) | |

| ギャラクシー・エンターテインメント (HKEX) | |

| キングソフト(HKEX) | |

| コンチ・セメント(HKEX) | 資材・その他製品 |

| ペトロチャイナ(HKEX) | 電気・ガス・石油 |

| チャイナ・ロンユアン・パワー (HKEX) | |

| チャイナ・エバー・ブライト(HKEX) | |

| チャイナ・ガス(HKEX) | |

| シノペック(HKEX) |

話題の個別銘柄をレバレッジをかけてトレードしたい。という場合にはGMOクリック証券が最初の選択肢になります。また、レバレッジETFも扱っていますので、レバレッジにさらにレバレッジという上級者向けのトレードも可能です。

2024年3月時点ではCFD口座開設数日本一で最も投資家に選ばれているCFD口座になります。

カモメうみねこが選ぶメインのCFD口座は…

ここからが「カモメうみねこ」らしい観点になると思います。本領発揮です。

詳しくはこちらの詳細記事をご参考ください。

EA(MT4 | MT5)

FXTF | OANDA証券

EAとは…

引用元:FXTF公式ページ URL:https://www.fxtrade.co.jp/fx/mt4/?utm_source=d11&utm_medium=sem&utm_campaign=&utm_content=&utm_term=&gad_source=1&gclid=Cj0KCQiApNW6BhD5ARIsACmEbkU-oIRP7R2eKuWJ0ON0swAmqSFiMSbXbWm7IdRXOnH4BIEytBRBMAoaAhA7EALw_wcBhttps://www.m2j.co.jp/cfd

FXTF 公式ページでもっと調べる

EAを始めるのに必要な4つのもの

よくわかんないな…

EAを調べていて最初に感じたのは「よくわかんないな…」です。ハードル高め。たぶん殆どの人が早々に諦めます。

それでも根気良く調べていると必要なものが4つあるのが分かりました。

- EA(トレード戦略をプログラミングしたもの)

- MT4またはMT5(EAを動かすアプリ)

- MT4またはMT5に対応している金融庁認可の証券口座

- 自宅に専用PCまたサーバー会社とVPS契約(PC電源を24時間常時ONにできる環境)

うわ、4つ目めんどくさ!

この1から4の順番で学ぶのが理解しやすいと思うので順に説明します。分かりやすい説明を優先しているので厳密には用語の定義する内容が少しだけ異なる場合があります。(VPSはクラウドとは少し違う等)予めご了承ください。

1. EA(トレード戦略をプログラミングしたもの)

EAとはExper Adviserの略です。SNSやネットを見ていると「無料EA配布!月利○○%!」のような怪しい情報が多いので「EA=怪しい」というイメージが植え付けられがちなのが残念です。実際には怪しいとは言い切れず、FXやCFDのトレード自動化に必要なプログラムで必須。トレード戦略をプログラミング言語化したもの。で概ね合っていると思います。

入手方法はゴゴジャンなどのサイトで有料EAを購入します。価格は幅があり数100円から50万円以上するものまであります。ざっと見ると平均では5万円くらい。人が手間をかけて作成したものなので、そのくらいの価格も当然だと思います。個人的には5万円でも安いと思います。無料EAもありますが、それを使うことで配布者にインセンティブを与えて無料化を可能にしているビジネスモデルが多いようです。有料と無料のどちらが優れているかはまた別の話で分かりません。心情的には有料が優秀であってほしいですけどね。

尚、私はプログラミングの勉強を兼ねて自作するつもりです。

EAに限らず、私が人の投資戦略を完コピすることは滅多にありません。その楽をする気持ちがいつか我が身を滅ぼすと思っています

2. MT4またはMT5(EAを動かすアプリ)

このEAとセットで利用するのがMT4またはMT5。これはMetaTrader4または5の略です。4と5の違いはバージョンの違いです。5が新しいですが、4と互換性が無く普及度はいまいち。まだまだMT4(MetaTrader4)が一般的のようです。このアプリにプログラミングされたEAを読み込ませてトレードを自動化します。利用にはPCに専用アプリのダウンロードが必要です。スマホアプリもあります。

3. MT4またはMT5に対応している金融庁認可の証券口座

続いてこのMT4またはMT5に対応している証券口座を選びます。必ず日本国内の金融庁認可の証券口座を選びます。おのずと選択肢は狭まりますが、海外口座は出金できないなどトラブルも多いですし、総合課税なので税制上も不利です。利用は避けてください。

4. 自宅に専用PCまたはサーバー会社とVPS契約(PC電源を24時間常時ONにできる環境)

24時間ネット接続できる専用PC(windows)またはVPSが必要です。VPSはVertual Private Serverの略です。VPSはサーバー会社に自分用のクラウドを借りて仮想PC(windows)を構築するというイメージです。

リピートFXに慣れているとPC電源を落としても稼働するのが当たり前のように感じますが、EAを稼働するには常時電源ONの環境が必要です。その選択肢として、安価な専用PCを購入して自宅で電源ONしっぱなしにする物理環境か、クラウドを借りて仮想環境にするか。になります。

EA(MT4 | MT5)に対応した証券会社はいくつかありますが、私はFXTFをFXにFOREX.comをCFDに利用することにしました。各証券会社の特徴や選び方、VPSの選び方なども以下の記事で詳細に解説しています。ご参考ください。

KNOCK OUT OPTION

IG証券 | FOREX.com | FXTF

ノックアウトオプションをFXやCFDと比較

ノックアウトオプションはオプション取引の一種で幅広い銘柄が投資対象になるFXやCFDに似た投資商品ですが、最大損失額を先に決定してからトレードをすることに最大の特徴があります。

新規注文時に「ノックアウト価格(現在のレートから損切りまでの差額)」を設定し、取引銘柄の上昇(ブル)か下落(ベア)を予想してエントリーします。予測と反し含み損がノックアウト価格に達すると強制的に損切りされます。ノンスリッページ保証があり、相場急変時でも最初に設定したノックアウト価格+ノックアウトプレミアム料(スプレッドと同額程度)以上の損失を被ることはありません。

FXやCFDと異なり、ノックアウトオプションはLOT数とノックアウト価格の大小で必要資金(オプション料)を調整します。小さいノックアウト価格設定(浅い損切設定)程、必要資金も少なくレバレッジが大きくなり、大きいノックアウト価格設定(ゆとりのある損切設定)程、必要資金は多くレバレッジが小さくなります。つまり

- LOT数と証拠金預託額で実行レバレッジが決まるのがFXやCFD(レバレッジ最大25倍)

- LOT数とノックアウト価格で実行レバレッジが決まるのがノックアウトオプション(レバレッジ換算で最大約200倍に相当)

FX | CFD とノックアウトオプションの特徴を比較

| 2025年時点 | FX | CFD | ノックアウトオプション |

|---|---|---|

| トレード対象銘柄 | 為替、指数、商品、個別株など | 為替、指数、商品、個別株など |

| 資金効率(最大レバレッジ) | 最大25倍まで(証拠金維持率100%ロスカットとして) LOT数と証拠金預託額で実行レバレッジを算出 | 最大200倍程度(設定可能な最小ノックアウト価格を目安) LOT数とノックアウト価格で実行レバレッジを算出 |

| スプレッド | 狭い | やや広い FXやCFDの概ね2倍程度 |

| 金利と配当相当額とスワップ | あり | あり |

| 新規注文方法 | 成行、指値逆指値、IFD、 OCO、 IFOなどが標準的(口座によって異なる) | 成行のみ |

| 利確と損切 | 成行、指値逆指値など (口座によって異なる) | 成行、指値逆指値のみ |

| 取引期限 | 建玉保有期間は原則無期限 | 最大365日または1日 (口座によって異なる) |

| 税制区分 | 先物取引に係る雑所得 申告分離課税 | 先物取引に係る雑所得 申告分離課税 |

重要な違いを太文字、特に重要なポイントを赤太文字にしています。

ノックアウトオプションはFXやCFDの完全上位互換ではなく、メリットデメリットがあるのが分かります。

スプレッドはやや広めですが、資金効率メリットが非常に大きいです。

難点は新規注文方法が成行しかないこと。レートアラートやテクニカルアラートを別途設定して、通知が来たらアプリを開いてノックアウトオプションにエントリー。と使い方を工夫してみてください。

2025年時点、ノックアウトオプションを扱うのはIG証券、FOREX.com(StoneX証券)、FXTF(ゴールデンウェイ・ジャパン)の3社。仕組みが難しい部類の投資商品ですので、スマホアプリが使いやすいIG証券のデモでお試しをお勧めします。

#カモメのノックアウト | ノックアウトオプショントレード戦略

カモメうみねこが考案した「#カモメのノックアウト」はこのノックアウトオプションをメリットを利用し、裁量スキルに頼らない機械的な手法で利益を狙うトレード戦略です。とても簡単なルールのトレードで投資初心者上級者関係なく、非常に高い収益率を得る可能性を秘めています。

「非常に高い収益率」をもっと具体的に!

#カモメのノックアウト を実際に運用した結果、2022/08/01-2023/12/15の約14か月でスタート予算10万円が88万円にまで増やすことが出来ました。実績を収益率にすると以下の通りです(スタート予算10万円で1LOTから)

- 同じLOTで運用を続けた場合:年利500%超

勝敗実績から算出 - 10万円の利益ごとに0.5LOT追加した場合:年利700%超

カモメうみねこ実際の運用

運用実績は区切りをどこにするかで良くも悪くも見せることが可能なので、下のグラフをご確認ください。

2022/08/01をスタート日としてエントリーする米国市場オープン日数を横軸に、収益を縦軸にしているグラフです。NASDAQの上下に大体連動しているのが分かると思います。

2022/08/01-2025/07/01

note

- 2024.04.12-2024.05.16 地政学リスク発生のため一時的に運用中断

- 2024.07.24-2024.08.10 下落トレンドを感じ一時的に運用中断

- 十分な実績を示せたと判断し2025/07/01を区切りに更新を停止

ではそんな投資戦略「#カモメのノックアウト」のトレードルールとその収益率の秘密とロジックを解説します

衝撃のトレードルール

NASDAQ100ブルに長期で毎晩エントリーし続ける(*1日1回だけ)

え?…

以上。これだけです。信じられないくらい簡単ですよね。

詳しいトレードルール(エントリー内容)はこちら。

トレードルール

- NASDAQ100を利用

- 利確幅100ドル 損切幅-60ドル 毎日ブルでエントリー(*毎年数値が更新されます。必ず詳細記事をご確認ください)

- 利確幅と損切幅は週間実績が2勝3敗でも利益がプラスになればアレンジしても良い

- 相場は一切気にせずチャートも見ずにスマホの単純作業に徹する(感情、予想、タイミングを考えず機械的に)

- 1日1エントリーのみ(すぐに損切りされても再エントリーしない)

- 米国市場オープン時刻直前にエントリーする(毎日同じ時刻にエントリーする)

- 翌営業日繰り越しでも手動清算はせずに放置して利確か損切を待つ

- 繰り越した場合でも前日のポジションを保有したまま気にせずに新規エントリーする

- 明らかな下落トレンドではお休みしてよい

- スタート予算は10万円から(一例)

以上のルールで毎日ノックアウトオプションをします。

モデル予算10万円で計算上の年利は約990%になります。90%のタイプミスではありません。990%です。但し、これは計算上の数字なので実際の実績は相場に左右されます。実績を保証するものではありませんのでご注意ください。

それにしても…

たったこれだけのトレードでどうしてこれほどの収益を期待できるのか?

このトレード手法の秘密は以下の記事で詳細に解説しています。ご参考ください。

ノックアウトオプションを扱う企業は2025年時点では3社ありますが、#カモメのノックアウトが運用可能なのはIG証券とFOREX.comの2社になります。

総合力のIG証券 | 汎用性のFOREX.com | FXノックアウトオプションのFXTF

先程、IG証券とFOREX.comの名称が出ましたが、ノックアウトオプションはもう1社、FXTFでも扱いがあります。

下表に各社の違いをまとめましたのでご参考ください。

| 2025年時点 | IG証券 | FOREX.com | FXTF |

|---|---|---|---|

| 銘柄数 | 為替:約100 株価指数:約28 商品:約32 米国個別株:約2,130 日本個別株:約130 暗号資産:なし | 為替:約23 株価指数:約17 商品:なし 米国個別株:なし 日本個別株:なし 暗号資産:なし | 為替:7 株価指数:なし 商品:4 米国個別株:なし 日本個別株:なし 暗号資産:4 |

| 最小取引単位 1 LOT = 10,000 *銘柄による場合あり | 為替:1.0 LOT~ 株価指数:0.2 LOT~ 商品:0.5 LOT~ 米国個別株:1.0 LOT~ 日本個別株:1.0 LOT~ | 為替:0.1 LOT~ 株価指数:0.1 LOT~ | 為替:1.0 LOT~ 商品:1.0 LOT~ 暗号資産:銘柄による |

| ノックアウトプレミアム (ノンスリッページ保証料) | 有料 USDJPYの場合2.0pips相当 | 全て無料 | 有料 USDJPYの場合0.3pips相当 |

| スプレッド | USDJPY:0.8 NASDAQ:2.0 S&P500:0.6 DOW:3.6 など | USDJPY:2.4 NASDAQ:3.1 S&P500:0.7 DOW:4.2 など | USDJPY:0.4 EURUSD:0.4 EURJPY:0.6 など |

| 取引期限 | 最大約365日(1年間) | 最大約365日(1年間) | 最大約1カ月 |

| スワップ | IG証券とFOREX.comは同程度 | IG証券とFOREX.comは同程度 | ノックアウトレベルで調整される |

| 特筆 | 無料で利用できるテクニカルアラート機能が充実(半年ごとに再設定が必要) 総合力のIG証券 | FOREX.comだけでFX、CFD、ノックアウトオプション、MT4のFX、MT4のCFDの全てに対応する汎用性 | スプレッドの狭さ、低コストに振り切った個性派 ノックアウトオプションをFXデイトレード代わりに利用できるハイスペック 相場急変時にもスプレッドが広がりにくい(早朝を除く) |

この通り、FXTFはノックアウトオプションで他社より劣っているように見えます。#カモメのノックアウトも出来ません。

が、実はそうではなく、ある部分でFXTFは抜きん出たハイスペックを誇っています。

それはノックアウトオプションのスプレッドの狭さ。

通常のFXと比較するとノックアウトオプションはスプレッドが広めです。

USDJPYで比較するとIG証券は0.8pips、FOREX.comに至っては2.4pips…

そうだよね…ノックアウトオプションだもんね広いよね…と思っていたらFXTFは0.4pips……0.4…

は?!

0.4pips?!

普通にデイトレに使えるじゃん!

尖ってますね。FXTF。

EAのFXでもハイスペックですし、このように強みを明らかにする企業姿勢。大好きです。

ノックアウトオプションなら必要資金はFXの1/10程度で済みますし、この狭スプレッドなら余裕でデイトレードに対応出来ます。これはカモメうみねこフル活用です。

さらに詳しくはこちらのノックアウトオプション比較記事をご参考ください。

カモメうみねこ愛用の口座(おまけ)

たくさん金融機関の口座が登場するね…結局どれが必要なの?

情報多過ぎでとても長い当記事。

どれも私が実際に運用している資産運用になりますが、最後に利用している口座を一覧にして整理整頓しました。

メインに利用する必須の口座と、口座開設すると使えるようになる便利な独自ツールや「この使い方に限ってはこの口座が良い」という限定的な用途の口座の2種類に大きく分類しています。

メインに利用する必須の口座 | 独自ツール等あると便利な口座

| メインに利用する必須の口座 | 独自ツール等あると便利な口座 | |||

|---|---|---|---|---|

| 金融機関 | 理由 | 金融機関 | 理由 | |

| 株式投資 | SBI証券 | 取り扱い銘柄数トップ SBI証券にしかない投資信託多数 SBIラップのAI投資を参考に出来る クレカ積立やポイントなど充実 新NISA iDeCo | 楽天証券 | 米国株取引を円建てか外貨建てか選べる(売買と配当の両方) MMFから米国株を直接購入できる 国内株式や東証ETFの売買手数料無料(プランによる)株式移管手続きがネット完結するのでDMMの代用FXへ移管手続きが楽 クレカ積立 |

| DMM FX | 代用FXをするために必須 | マネックス証券 | クレカ積立 | |

| ウィブル証券 | 米国株を単元未満株で運用できる唯一の証券会社 大手ネット証券会社よりも低コスト 圧倒的な取り扱い銘柄数 MMF(Moneybull)利用で総合課税の手間を軽減 | 三菱UFJ eスマート証券 | クレカ積立 | |

| FX(裁量系) | LIGHT FX みんなのFX | スワップ重視の運用 スプレッドも優秀 ツールが充実 | 外為どっとコム | スマホアプリが非常に使いやすくツールが充実している チャート機能が特に優れる |

| ヒロセ通商 | 豊富な通貨ペア スキャル公認 取引量に応じて食品がもらえる | JFX株式会社 | 豊富な通貨ペア スキャル公認 取引量に応じて食品がもらえる | |

| FX(リピート系) | 松井証券 | 自動売買で2023年時点で最もハイスペック | ||

| 代用FX | DMM FX | 株式やETFを代用して裁量やスイングトレード | ||

| CFD | GMOクリック証券 | 必要十分な厳選された取り扱い銘柄数とリーズナブルなコスト | ||

| IG証券 | 豊富な取り扱い銘柄数 | |||

| EA(MT4 | MT5) | FXTF | MT4に対応 スキャル公認 コスト最安でFXのEAでは最有力 | OANDA証券 | MT4とMT5の両方に対応 |

| FOREX.com | FXとCFD共に豊富な取り扱い銘柄 | |||

| ノックアウトオプション | IG証券 | 豊富な取り扱い銘柄数 充実したアラート機能 | FOREX.com | ノックアウトオプションだけでなくFX、CFD、MT4にも対応 |

| FXTF | FXノックアウトオプションのスプレッドが裁量系FX口座に並ぶ狭さ スキャル公認 | |||

左側の列が必須口座になるので、数えると結構な数ですね。トレード系まで投資の幅を広げてしまいますと、どうしてもこのくらいの口座数は必要になってしまいます。

表中の金融機関名をタップすると各機関の広告リンクまたは公式サイトが開くようにしています。直ぐに公式情報を確認したい方はどうぞ。

スマート!

さらに最後まで画面をスクロールしてもらうとナビが出てきますので「金融機関で探す」で該当の口座をタップすれば当記事の関連性の高い箇所へ移動するようになっています。是非ご利用ください。

もう少し下…もうすこ~し下

元子役モデル | タレント

投資家

デザイナー

デザイン作品の雑誌掲載、受賞歴あり

育児放棄の家庭に生まれ自らのモデル業で家計を支える

歳の離れた妹を育てるためモデル業を引退

学校は殆ど通えずに工場勤務などを経てデザイナーに転職

それなりの資産を築き今は緩めにデザイナー業を継続する兼業投資家

金融機関で探す

便利な資料で探す

金融機関で探す

便利な資料で探す

- FX口座比較

- 代用FX口座比較

- CFD口座比較

- ノックアウト口座比較

- 必須口座 | 便利な口座

- リピートFX各通貨ペア設定

- トレードツール

- ファンドリスト

- 新NISA vs リピートFX

- 米国株取引の口座比較

- 新NISA出口戦略

- EA対応証券口座比較

カテゴリーで探す