NASDAQ ノックアウトオプション トレード戦略 | #カモメのノックアウト

うみねこさん

うみねこさん#カモメのノックアウト

ってなに?

ノックアウトオプションを利用したトレード戦略だよ

カモメうみねこが考案した「#カモメのノックアウト」はノックアウトオプションを利用し、裁量スキルに頼らない機械的な手法で利益を狙うトレード戦略です。とても簡単なルールのトレードで投資初心者上級者関係なく、非常に高い収益率を得る可能性を秘めています。

少ない予算からスタートして大きな夢を狙う当戦略。ぜひご参考ください。

利用するのはIG証券かStoneX証券のFOREX.comです。どちらも日本の金融庁認可の外資系証券会社になります。

#カモメのノックアウト を実際に運用した結果、2022/08/01-2023/12/15の約14か月でスタート予算10万円が88万円にまで増やすことが出来ました。実績を収益率にすると以下の通りです(スタート予算10万円で1LOTから)

- 同じLOTで運用を続けた場合:年利500%超

勝敗実績から算出 - 10万円の利益ごとに0.5LOT追加して複利運用の場合:年利700%超

カモメうみねこ実際の運用

年利の桁が間違っていそうな収益率ですが、3桁で合っています。約1年間で原資の5倍から7倍の確定利益ということです。しかも含み損はありません。早々に原資回収して残った利益だけで運用を続けることも可能で、実際に私がそうして利益を伸ばしています。

ではそんな投資戦略「#カモメのノックアウト」のトレードルールとその収益率の秘密とロジックを解説します。

下の目次のことがわかるよ!

まずノックアウトオプションとは

ノックアウトオプションはオプション取引の一種で、為替や指数、コモデティまで幅広い銘柄を取引することができます。

FXやCFDと似ていますが、新規注文時に「ノックアウト価格(損切りライン)」が必須で、その銘柄がこれから上昇(ブル)か下落(ベア)を予想してエントリーします。

予測と反対方向に動きこのノックアウト価格に到達すると、ポジションがスリッページなしで確実に損切りされます。相場の急変でも損失が大きくなることはありません。

ノックアウト価格をエントリー時のレートに近い価格に設定するほど、必要資金(オプション料)は小さくなり、逆に離れた価格に設定するほど必要資金は大くなります。同じロット数でもノックアウト価格の設定次第で必要資金を調整することもでき、FXやCFDよりも優れた資金効率でトレードが可能です。まとめると以下の通り。

- 多様な取引機会:外国為替、株価指数、商品をカバーする銘柄を提供

- 最大損失額=オプション料(ただし外貨建て銘柄の場合の為替差益除く)

- ノックアウト価格の設定により必要資金(オプション料)のコントロールが可能

- FXやCFDよりも優れた資金効率

- 途中清算が可能

- FXやCFDと損益通算可能(先物取引に係る雑所得等・申告分離課税)

- 新規注文は成り行き注文のみ

- 決済と損切は手動と指値の両方が可能

- ポジションの最長保有期間は約1年間

また、デモトレードが非常に充実しており、リアルトレードとほぼ同じことができます。他の会社で運用したいトレード戦略などもデモトレードで先に試してみる、という利用もできます。

ノックアウトオプションのさらに詳しい解説は下記バナーから公式ページにアクセスください。動画と図解で分かりやすく紹介されています。

CFDに関してはこちら(参考)

ではトレード戦略です

#カモメのノックアウト(ノックアウトオプショントレード戦略)

NASDAQ100ブルに長期で毎晩エントリーし続ける(*1日1回だけ)

え?…

以上。これだけです。信じられないくらい簡単ですよね。

詳しいトレードルール(エントリー内容)はこちら。

トレードルール

- NASDAQ100を利用

- 利確幅100ドル 損切幅-60ドル 毎日ブルでエントリー(*毎年数値が更新されます。必ず最新情報をご確認ください)

- 利確幅と損切幅は週間実績が2勝3敗でも利益がプラスになればアレンジしても良い

- 相場は一切気にせずチャートも見ずにスマホの単純作業に徹する(感情、予想、タイミングを考えず機械的に)

- 1日1エントリーのみ(すぐに損切りされても再エントリーしない)

- 米国市場オープン時刻直前にエントリーする(毎日同じ時刻にエントリーする)

- 翌営業日繰り越しでも手動清算はせずに放置して利確か損切を待つ

- 繰り越した場合でも前日のポジションを保有したまま気にせずに新規エントリーする

- 明らかな下落トレンドではお休みしてよい

- スタート予算は10万円から(一例)

以上のルールで毎日ノックアウトオプションをします。

モデル予算10万円で計算上の年利は約990%になります。90%のタイプミスではありません。990%です。(複利運用なしの場合)但し、これは計算上の数字なので実際の実績は相場に左右されます。実績を保証するものではありませんのでご注意ください。

それにしても…

たったこれだけのトレードでどうしてこれほどの収益を期待できるのか?

順に解説します。

米国インデックス | 利大損小 | 大数の法則

このトレード戦略が成立するのは3つの大きな要素があります。

- 上昇し続ける米国インデックス

- 利大損小の利確幅と損切幅

- 大数の法則(試行回数を増やすほど確率は平均化する)

相場は上がるか下がるか。この2択。

しかし米国インデックスの期待値は常に上と歴史が証明し、NASDAQ100の設定来年利は12.9%。

つまり、どちらかなら上がる可能性の方が高い。

…ということは

NASDAQ100に利大損小の買いで入り続けていれば、負ける日は何度もあるが「大数の法則」で最後には勝つ

という前提が成立します。

人気の米国インデックス投資信託積立は、下がる期間はあってもいつか必ず勝つと信じて続ける投資です。それと同じ事をノックアウトオプションで行い続けます。

するとこの戦略で重要になるのは利確幅と損切幅の適正値です。ヒストリカルデータを解析して導きました。

NASDAQ100のヒストリカルデータを解析

investing.comのNasdaq (NDX)より

以下に続く検証はすべて米国市場オープン時間のデータがベースになっています。ノックアウトオプションは時間外(日本時間日中)もトレード可能ですが、検証結果とは乖離が大きくなります。

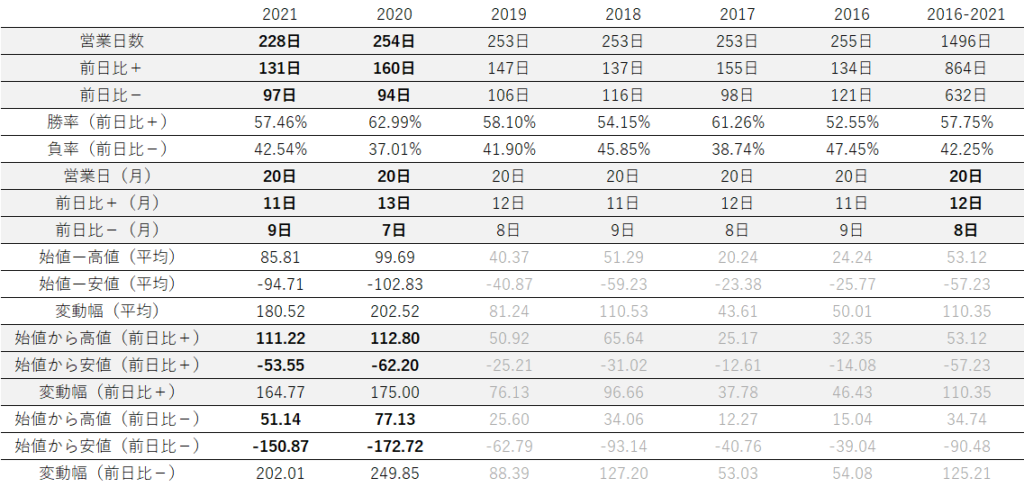

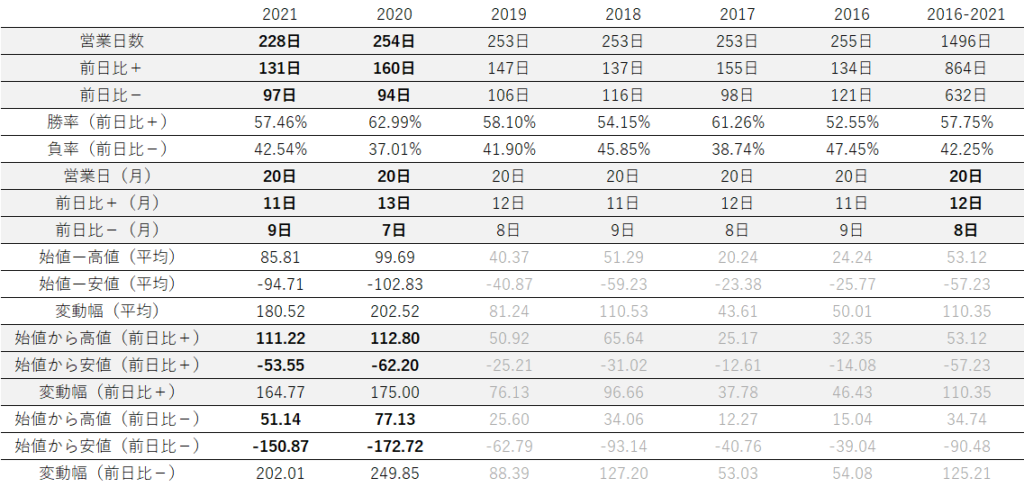

- 前日比+で市場が終了する勝ち日、前日比-で市場が終了する負け日をすべてカウントすると勝率は57.75%

- 勝率と負率を月換算すると12勝8敗が平均値

NASDAQ100の過去6年間のヒストリカルデータの解析結果です。

この結果であれば、毎日何も考えず予想もせず作業的にブル(上昇)を買い続けていれば勝ち越しそうです。

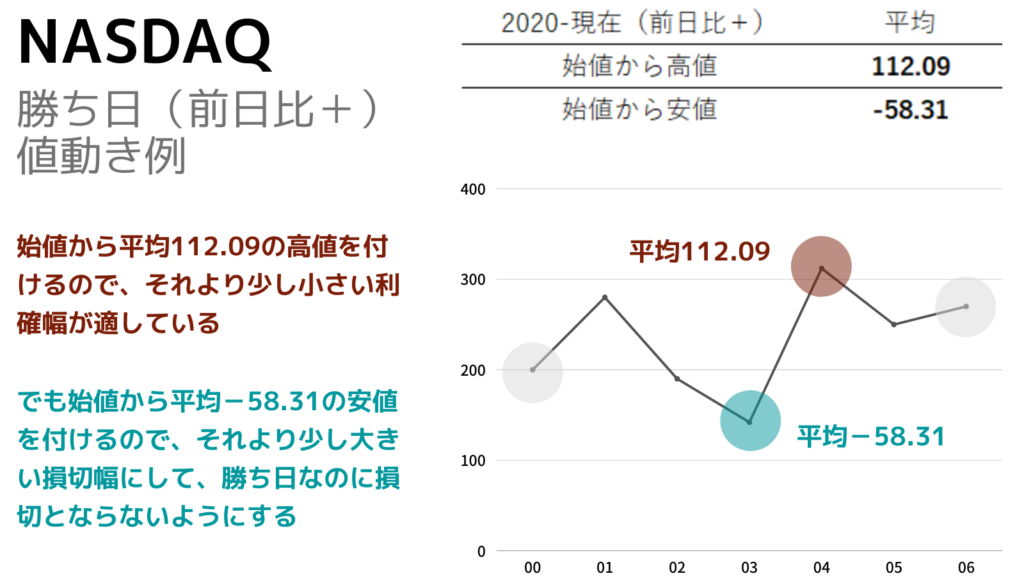

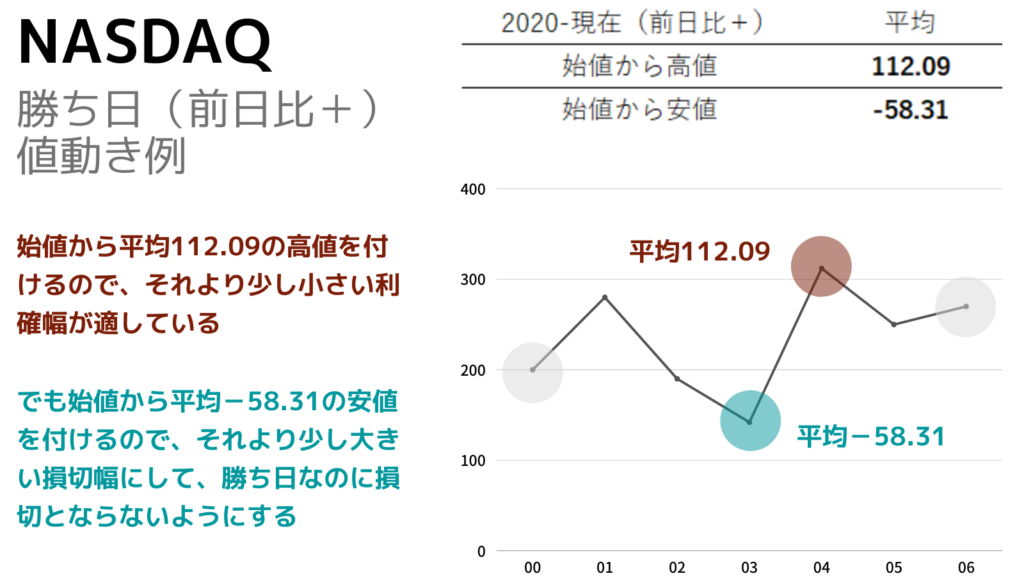

平均高値と平均安値から利確幅と損切幅を検証(2020年2021年)

変動幅が大きく上がった2020年2021年を参考に以下の4つの平均変動幅を算出し、最適な利確幅と損切幅を検証します。

変動幅

| 勝ち日(前日比+)の平均値 | 負け日(前日比-)の平均値 | ||

|---|---|---|---|

| 始値から高値 | ???? | 始値から高値 | ???? |

| 始値から安値 | ???? | 始値から安値 | ???? |

勝ち日(前日比+)の値動き

始値から終値までの間に平均で高値は112.09上昇、安値は-58.31下降します。

利確幅は平均112.09を少し下回る値で毎回決済を狙い、損切幅は-58.31を少し上回る値で勝ち日なのに早々に損切りするのを防ぎます。

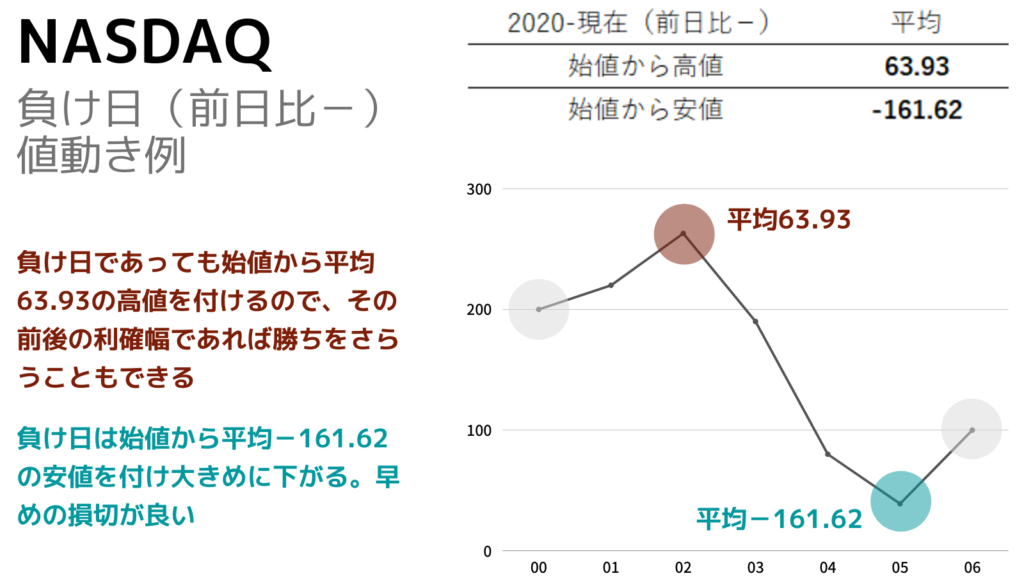

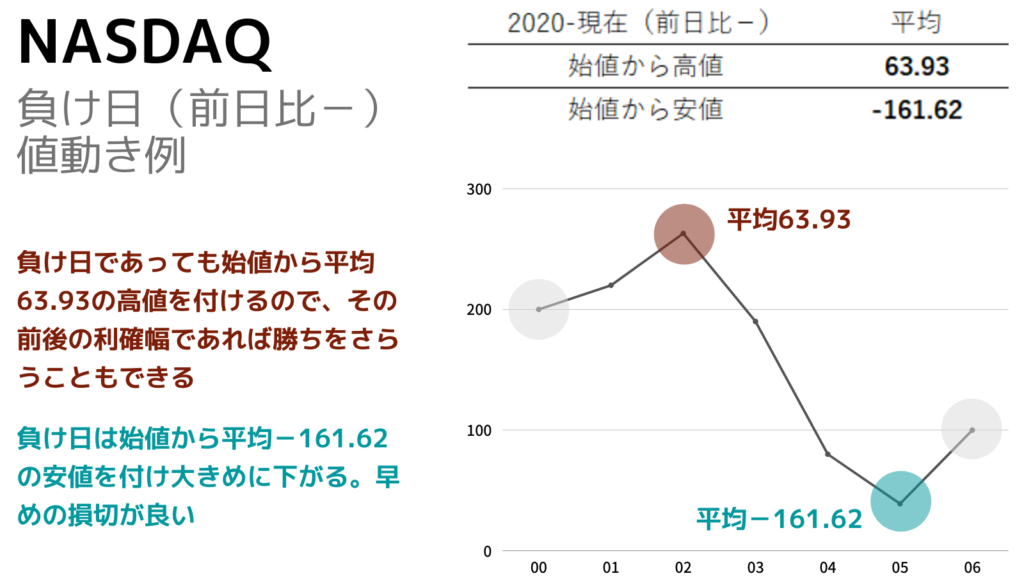

負け日(前日比-)の値動き

始値から終値までの間に平均で高値は63.93上昇、安値は-161.62下降します。

負け日なので基本的に早めに損切りします。が、負け日でも平均高値63.93上昇するので、その前後の利確幅であれば負け日なのに勝ちをさらう可能性もあります。

先程の表の?を数字で埋めますね

| 勝ち日(前日比+)の平均値 | 負け日(前日比-)の平均値 | ||

|---|---|---|---|

| 始値から高値 | 112.09 | 始値から高値 | 63.93 |

| 始値から安値 | -58.31 | 始値から安値 | -161.62 |

利確幅の候補を選出

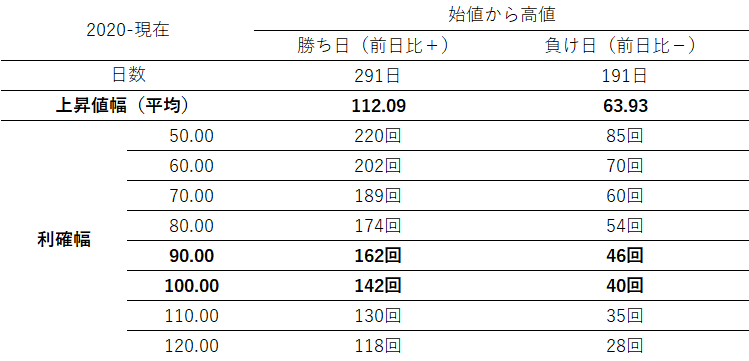

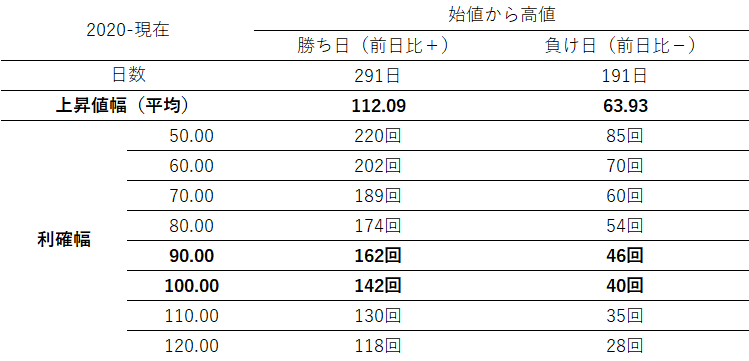

上記の表は、勝ち日負け日のそれぞれの日数のうち、当日決済が何回行われるかを利確幅ごとにカウントした表です。

例えば利確幅50.00なら勝ち日291日のうち220回は翌日に繰り越さずに当日に決済。ということです。(*決済の前に損切が行われる可能性もありますが、 カウント不可能かつ逆もまた然りなので相殺とします)

勝ち日(前日比+)の平均高値は112.09。負け日(前日比-)の平均高値は63.93。

この間で、勝ち日に毎回決済を狙い、負け日でもあわよくば決済をさらう。この2つを両立する利確幅の候補に90.00と100.00を選出します。90.00と100.00は負け日でも約5回に1回勝ちをさらう可能性があります。

90.00と100.00が利確幅の候補

損切幅の候補を選出

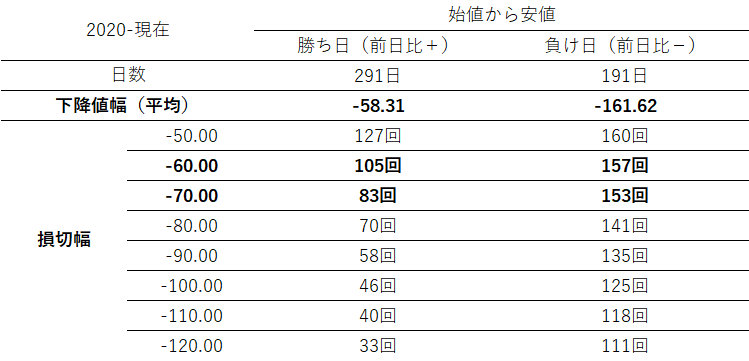

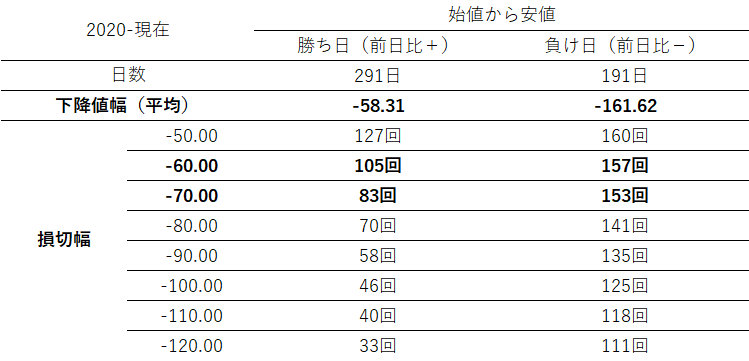

上記の表は、勝ち日負け日のそれぞれの日数のうち、当日損切が何回行われるかを損切幅ごとにカウントした表です。

例えば損切幅-50.00なら勝ち日291日のうち127回は翌日に繰り越さずに当日に損切。ということです。(*損切の前に決済が行われる可能性もありますが、カウント不可能かつ逆もまた然りなので相殺とします)

勝ち日(前日比+)の平均安値は-58.31。負け日(前日比-)の平均安値は-161.62。

勝ち日(前日比+)だけ見ればよいです。勝ち日なのにうっかり損切の回数を減らすように-58.31よりも大きくしつつ、早めの損切幅。候補に-60.00と-70.00を選出します。

-60.00と-70.00が損切幅の候補

利大損小の戦略から利確幅と損切幅の検証(2020年2021年)

| 利確幅100 | 利確幅90 | |

|---|---|---|

| 損切幅-70 | 100/-70 | 90/-70 |

| 損切幅-60 | 100/-60 | 90/-60 |

まとめると利確幅と損切幅のセットはこの4パターン考えられます。

利大損小の観点から比較します。

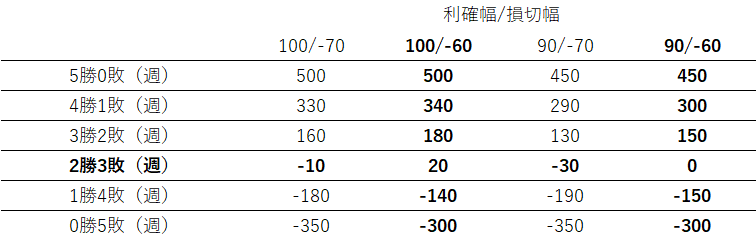

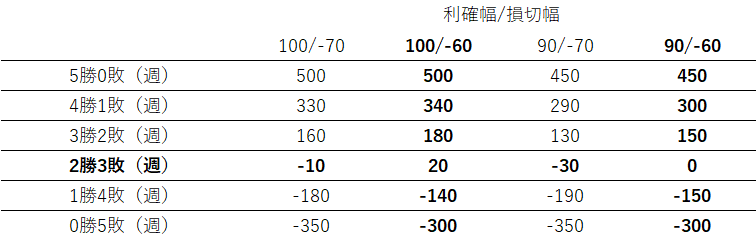

週単位で比較

1週間の勝敗によって各セットがどのような利益になるのか比較です。(*1LOT)

利大損小なので2勝3敗の負け越しでも100/-60は20ドルの利益、 90/-60は±0ドルになっています。

少し負け越しても利益があることがこの戦略ではとても重要です。

100/-60であれば月の成績が8勝12敗の負け越しでも+9,200になり、年の成績が96勝144敗の負け越しでも+110,400と利益ではプラスになります。

負け越しでも良い。利大損小の効果ですね。

そんなに負け越しても利益では勝てるんだ!

すごい…

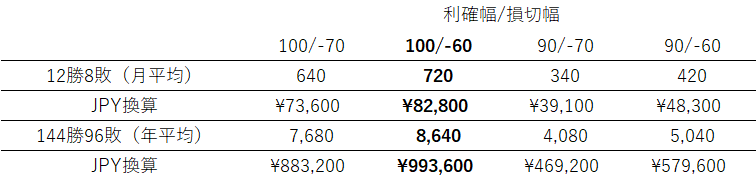

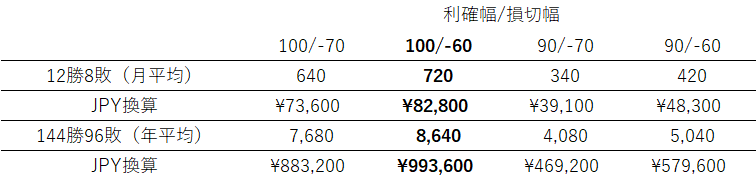

月・年単位で比較

過去6年間の実績から月では平均値の12勝8敗、年では144勝96敗になる前提とした場合の利益比較です。(*1LOT)

100/-60と90/-60では利確幅が10異なるだけで年間では約40万円の利益差があります。わずかな違いが年間では大きな違いになります。利確幅90の方が決済される確率は高くなりますが、先ほどの週で2勝3敗の成績の差とこの年間利益差を考慮すると100/-60が魅力的に思えます。

利確幅/損切幅は 100/-60 に決定

*少し負け越しでも利益が残るルールを守れば、利確幅/損切幅を相場に合わせて調整するのもOKです

例:150/-80や160/-100など

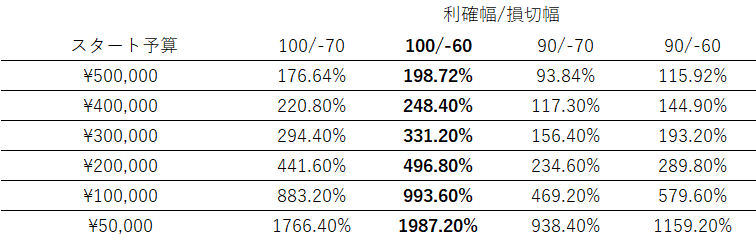

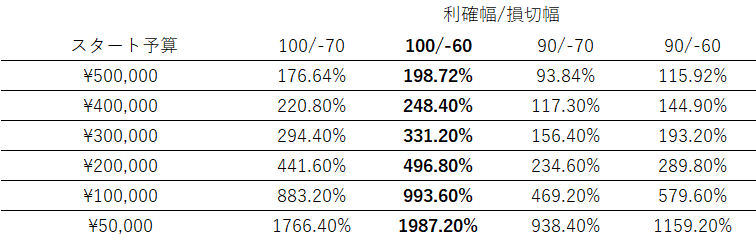

予測年利の比較

先ほどの年間利益をスタート予算で割った年利比較表です。(*1LOT)

目を疑う年利です。

しかし全ては計算上の話です。現実的には不可能。そんなに相場はシンプルではありません。実際には利確も損切もそんなに上手く出来ないでしょう。それでも、悪く考えて計算の1/5以下の成績程度としても十分にハイリターンです。

スタート予算(=リスク許容度)次第で凄まじい収益率

予算と退場の可能性

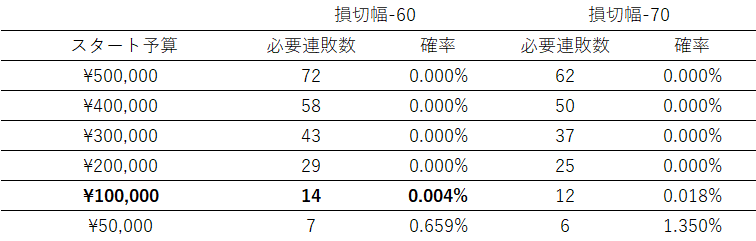

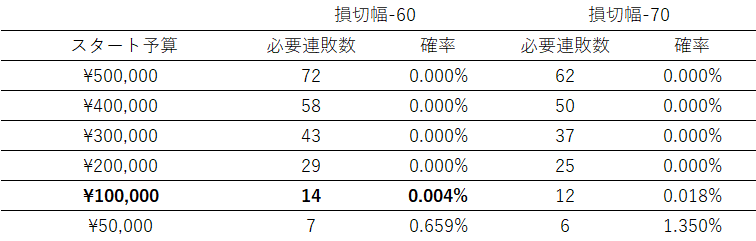

スタート予算が多いと連敗に耐えられ退場が遠のき、少ないと退場が近づきます。

では、運用開始からストレートで退場する可能性は何%でしょうか?(*1LOT)

損切幅-60と-70で比較しました。

損切幅-60の場合、予算50万円が0円になり退場するにはスタートから72連敗が必要でその確率は計算不可能。10万円でもスタートから14連敗が必要でようやく0.004%という可能性が見えてきました。5万円ではスタートから7連敗が必要です。

しかしこれも計算上の話に過ぎません。

勝ったり負けたりを繰り返して、いつのまにか負けが重なって退場するリスクはもちろんあります。当然のことながらNASDAQ100を信じる限り、NASDAQ100の連敗が続けば予算がどんなにあっても退場です。始めるタイミングが悪くても退場です。その場合、上記の計算は無意味です。

それでもスタート予算10万円を用意すればある程度の長期間の運用も継続できるのではないか。また退場してもショックが少ない。と判断します。

スタート予算は10万円で十分(*1LOT)退場になった場合のショックを抑える

実際に #カモメのノックアウト を運用した実績を公開

で実際どうだったかというと冒頭の通り…

#カモメのノックアウト を実際に運用した結果、2022/08/01-2023/12/15の約14か月でスタート予算10万円が88万円にまで増やすことが出来ました。実績を収益率にすると以下の通りです(スタート予算10万円で1LOTから)

- 同じLOTで運用を続けた場合:年利500%超

勝敗実績から算出 - 10万円の利益ごとに0.5LOT追加して複利運用の場合:年利700%超

カモメうみねこ実際の運用

運用実績は区切りをどこにするかで良くも悪くも見せることが可能なので、下のグラフをご確認ください。

2022/08/01をスタート日としてエントリーする米国市場オープン日数を横軸に、収益を縦軸にしているグラフです。NASDAQの上下に大体連動しているのが分かると思います。

2022/08/01-現在(毎週更新)

note

- 2024.04.12-2024.05.16 地政学リスク発生のため一時的に運用中断

- 2024.07.24-2024.08.10 下落トレンドを感じ一時的に運用中断

#カモメのノックアウトのメリットとデメリット

夢のような話が続いていますが、もちろんデメリットもあります。

メリットとデメリットをまとめると以下の通り。

メリット

- 小額から始められる

- 含み損を抱えることがない

- 高い収益を得る可能性がある

- 原資回収できた後の運用が非常に有利になる

- ほぼ毎日決済されるのでレバレッジ取引の金利がかからない(日をまたぐと金利発生)

- ほぼ毎日資金開放するので撤退をいつでも好きな時にできる

- 寝る前にエントリーして朝起きたらトレードが終わっていることが多く日中の生活を妨げない

デメリット

- スタート予算をすべて失う可能性がある

- 成行エントリーしかできないため習慣化が必要

- エントリータイミングの僅かな違いで勝敗が分かれることがある

- 連敗が続くとメンタル負担が大きい

- 一方的な下落トレンド発生時に退場可能性が高まる

- NASDAQ次第の運用実績になる

- 計算値と実際の運用実績には多少の乖離がある

エントリータイミングの僅かな違いで勝敗が分かれることがある

へっへっへ…

ちょとタイミングずらして有利なエントリーしてやる

これやったらダメです

ノックアウトオプションのエントリーは成行注文しかありません。時間成行も出来ません。

なので毎日手動でエントリー作業する必要があります。米国市場オープン時間に近いほどデータ誤差が小さくなりますが、数分の違いで人によって勝敗が分かれてしまうことがあります。

これはノックアウトオプションが成行注文しか出来ない限りは避けられません。

すると先程のうみねこさんのような裁量心理が芽生えます。

しかし、これをしてしまうと裁量トレードになってしまうので、これまでの検証が全て崩れてしまい#カモメのノックアウトではなくなってしまいます。

ではどうすれば良いかというと、私はスマホにアラームをセットして時刻になったらエントリーするように習慣化しました。チャートも何も一切見ません。完全に無心です。

参考に私のエントリーは夏時間は22:25〜22:29。冬時間は23:25〜23:29です。

これ以外の時刻でのエントリーは特別な理由がない限りはしません(体調不良など)

数分の違いが有利になることもあれば不利になることもあるので結局は50/50。タイミングを考えても意味がないのです。

重要なのは毎日同じ位の時刻でエントリーし続けることです。同じ条件で何も考えずにエントリーを続けることで大数の法則が勝敗数を平均化します。

最大のデメリット:メンタル負担が大きい

うぅ…また負けた…

つらい…つらいよぉ…

この戦略の最大のデメリットは連敗が続く場合のメンタル負担です。

ほぼ毎日確定されてしまうため、連敗が続くと口座残高がどんどん減っていきます。いくら小額とはいえ、慣れるまでは耐え難いものです。リピートFXで含み損が増えるのとはまた違う負担があります。

私は最大8連敗したことがあります

この投資戦略がどのくらいメンタル負担なのか。自分に合っているか耐えられるのか。

当記事では簡易な説明にするため1LOT基準で試算していますが、必ずデモトレードから慣らし始め、リアルマネーの運用は最小LOTから試すようにお願い致します。

慣れるまで判断できるまで、大きな資金で運用するのは絶対にやめてください。

デモトレードで戦略に慣れてから、実際の運用は最小ロットから始める

参考:NASDAQ最小ロット(IG証券:0.5LOTから | FOREX.com:0.1LOTから)

#カモメのノックアウトとの付き合い方

まずはトレードルールのおさらいです。

- NASDAQ100を利用

- 利確幅100ドル 損切幅-60ドル 毎日ブルでエントリー(*毎年数値が更新されます。必ず最新情報をご確認ください)

- 利確幅と損切幅は週間実績が2勝3敗でも利益がプラスになればアレンジしても良い

- 相場は一切気にせずチャートも見ずにスマホの単純作業に徹する(感情、予想、タイミングを考えず機械的に)

- 1日1エントリーのみ(すぐに損切りされても再エントリーしない)

- 米国市場オープン時刻直前にエントリーする(毎日同じ時刻にエントリーする)

- 翌営業日繰り越しでも手動清算はせずに放置して利確か損切を待つ

- 繰り越した場合でも前日のポジションを保有したまま気にせずに新規エントリーする

- 明らかな下落トレンドではお休みしてよい

- スタート予算は10万円から(一例)

ルールを箇条書きにすると長いけど、やることはこれだけね

NASDAQ100ブルに長期で毎晩エントリーし続ける(*1日1回だけ)

スタート資金が少なく、含み損を抱えることもないので、#カモメのノックアウトは使いこなせればとても小回りの利く便利な投資です。投資用の余剰資金を遊ばせておくのがもったいないので、少額に限定してトレードするなど。まずはデモトレードからお試しください。

負けても何も思わないようにする。発注したらチャートは見ない。などのようにメンタルを保つのが大切です。

メンタル負担がかなり大きい戦略なので、大きなロットでは心が耐えられないでしょう。欲張りして身の丈に合わないロットで運用するのは厳禁です。スタート予算すべてを失うリスクがあることを強く認識してください。

実際のライブ口座を開設すればデモトレードもできるので、メンタルトレーニングも兼ねて実験から始める。

デモトレードでは実感が湧かないのであればFOREX.comで最小ロットで始める。など。

精神的負担が大きくて自分には合わないと感じたら直ぐこのトレード戦略から撤退するようお願い致します。

FOREX.comで小さいメンタル負担から#カモメのノックアウトを始めてみる

#カモメのノックアウトはIG証券とFOREX.comで運用可能です。

上項の通り、FOREX.comのノックアウトオプション最小LOT数は0.1LOTなので2万円以下でお試しできます。

どんなにデモトレードで経験を積んでも、実際のお金を使った経験には及びません。

IG証券NASDAQの最小ロット0.5LOTでもメンタル負担を感じる方はFOREX.comのノックアウトオプションを利用して最小金額からこの戦略を試すのも選択肢になります。

#カモメのノックアウトの理想的なスタートの仕方

メンタル負担を考慮すると以下のステップを踏んで徐々にこの戦略に慣れていくのが理想的だと思います。

#カモメのノックアウトの仕組みを理解する

計算上、スタート予算は2万円

例えば、2万円増えたら0.1LOT追加するなど

再び10万円の原始回収を狙う

*定期的な利益回収は必ず行うこと!

そうそう!こんな感じイメージしてた!

【必読】FOREX.comとIG証券のノックアウトオプション比較記事はこちら

重要:最新の利確幅と損切幅(2024年5月更新)NASDAQ

相場はどんどん変わっていきます。永遠に同じ利確幅と損切幅が通用するわけがありません。#カモメのノックアウトの戦略発表から1年半が経過したこともあり、利確幅と損切幅を2022年~2024年5月19日の期間で解析しなおしました。

変動幅(NASDAQ)

| 勝ち日(前日比+)の平均値 | 負け日(前日比-)の平均値 | ||

|---|---|---|---|

| 始値から高値 | 172.46 | 始値から高値 | 60.28 |

| 始値から安値 | -57.20 | 始値から安値 | -194.10 |

ほうほう!んで?んで?

利確幅と損切幅の候補と週間利益比較

| 利確幅 / 損切幅 | 3勝2敗 | 2勝3敗 |

|---|---|---|

| 150/-80 | 290 | 60 |

| 150/-90 | 270 | 30 |

| 160/-80 | 320 | 80 |

| 160/-90 | 300 | 50 |

更新した変動幅から考えると利確幅と損切幅の候補はこの4つくらいかなと思います。それぞれの週間利益を3勝2敗と2勝3敗で算出しました。私は150/-80が良いと思います。次に160/-80ですね。しかし、必須ではないのでアレンジ等のご参考にしてください。

必ず週2勝3敗で負け越しても利益がプラスになるようにしてね

上級テクニック:「逆」カモメのノックアウト

うーっわ!

NASDAQこれから絶対下がるよぉ…

エントリーしたくないなぁ…

それなら一時的に停止するか…

ベアエントリーしても良いんじゃない?

NASDAQの値動きに依存する戦略なので下落が続けば負けてしまいます。

もし下降トレンドが分かるのであれば、数字は判明しているのでベアエントリーで「逆」カモメのノックアウトも可能です。

先程の負け日の数字から判断すると…

逆カモメのノックアウト(ベアエントリー)利確幅と損切幅の候補と週間利益比較

| 利確幅 / 損切幅 | 3勝2敗 | 2勝3敗 |

|---|---|---|

| -160/80 | 320 | 80 |

| -160/90 | 300 | 50 |

| -170/80 | 350 | 100 |

| -170/90 | 330 | 70 |

同様に利確幅と損切幅の候補を4つ考えました。どれも2勝3敗で利益がプラスになるのでどれでも良いですが、私は-160/90が良いと思います。

例えばコロナショックでサーキットブレイカーが発動している最中にブルエントリーを続けるのはどう考えても分が悪いですよね。そんな時期は下げ止まりが話題になるくらいまでは「逆」カモメのノックアウトに切り替えてベアエントリーも選択肢です。

但し、ベアエントリーに切り替えた途端に反転するのは相場あるあるなので、タイミングはしっかり考えて判断してください。見出しに上級と書いてあるくらいに難しいので、この相場は不利だなと感じたら一時的に停止が無難です。相場観に自信がある人だけお試しください。

限定レポートを持っている方はS&P500もDOWバージョンも同じ要領で逆カモメのノックアウトが出来るのでお好みで利確幅と損切り幅を考えてみてくださいね。必ず2勝3敗で利益がプラスになるように!

注意:ブルベア併用はやめた方が良い

は!天才!

2勝3敗で良いなら常に両方向エントリーで勝ち続けられるじゃん!

そうでもないです

利確幅損切幅は平均値でしかないので「勝ち日なのに負けた」が発生することも当然あります。ブルもベアも同時に発生することもあるので、いわゆる「往復ビンタ」です。カモメのノックアウトの往復ビンタはめちゃくちゃ痛いです。ノックアウトなだけあります。仕組み上、両方向で勝ちは絶対にありえないので、やめた方が良いです。

しばらく実験した結果ではじわりじわりと利益は増えていきました。増えるなら良いじゃんと思いそうですが、時々食らう往復ビンタが痛すぎて私のメンタルがノックアウトされました。発案者の私が耐えられないなら殆どの人が耐えられないと思うので、両方向エントリーはやめておきましょう。

重要:最新の利確幅と損切幅(2024年5月更新)S&P500 | DOW

NASDAQみたいに最新の利確幅と損切幅は限定レポートでアップデートしてくれないの?

もちろん用意してます

すでにIG証券かFOREX.comとのタイアップレポートを受け取っている方で、最新のマーケットデータ取得を希望される場合は、キャンペーン事務局からお送りさせていただきます。

前回の更新と同じURLとパスワードです。今後も使いますので保存しておくようにお願いいたします。毎年お問い合わせ頂く必要はございません。

初めての方は以下お問合わせフォームから取得希望の旨のメール連絡をお願いします。

https://trader-campaigns.info/

【件名】[カモメうみねこ]キャンペーンについて

【本文】最新のマーケットデータを送ってください

過去の更新履歴(2023年7月)

重要:最新の利確幅と損切幅(2023年7月更新)NASDAQ

相場はどんどん変わっていきます。永遠に同じ利確幅と損切幅が通用するわけがありません。#カモメのノックアウトの戦略発表から1年半が経過したこともあり、利確幅と損切幅を2020年~2023年6月末の期間で解析しなおしました。

変動幅(NASDAQ)

| 勝ち日(前日比+)の平均値 | 負け日(前日比-)の平均値 | ||

|---|---|---|---|

| 始値から高値 | 141.51 | 始値から高値 | 73.94 |

| 始値から安値 | -66.80 | 始値から安値 | -177.17 |

ほうほう!んで?んで?

利確幅と損切幅の候補と週間利益比較

| 利確幅 / 損切幅 | 3勝2敗 | 2勝3敗 |

|---|---|---|

| 120/-70 | 220 | 30 |

| 120/-80 | 200 | 0 |

| 130/-70 | 250 | 50 |

| 130/-80 | 230 | 20 |

更新した変動幅から考えると利確幅と損切幅の候補はこの4つくらいかなと思います。それぞれの週間利益を3勝2敗と2勝3敗で算出しました。私は130/-80が良いと思います。次に120/-70ですね。しかし、必須ではないので130/-70でも良いですしアレンジ等のご参考にしてください。

必ず週2勝3敗で負け越しても利益がプラスになるようにしてね

上級テクニック:「逆」カモメのノックアウト

うーっわ!

NASDAQこれから絶対下がるよぉ…

エントリーしたくないなぁ…

それなら一時的に停止するか…

ベアエントリーしても良いんじゃない?

NASDAQの値動きに依存する戦略なので下落が続けば負けてしまいます。

もし下降トレンドが分かるのであれば、数字は判明しているのでベアエントリーで「逆」カモメのノックアウトも可能です。

先程の負け日の数字から判断すると…

逆カモメのノックアウト(ベアエントリー)利確幅と損切幅の候補と週間利益比較

| 利確幅 / 損切幅 | 3勝2敗 | 2勝3敗 |

|---|---|---|

| -160/80 | 320 | 80 |

| -160/90 | 300 | 50 |

| -170/80 | 350 | 100 |

| -170/90 | 330 | 70 |

同様に利確幅と損切幅の候補を4つ考えました。どれも2勝3敗で利益がプラスになるのでどれでも良いですが、私は-160/90が良いと思います。

例えばコロナショックでサーキットブレイカーが発動している最中にブルエントリーを続けるのはどう考えても分が悪いですよね。そんな時期は下げ止まりが話題になるくらいまでは「逆」カモメのノックアウトに切り替えてベアエントリーも選択肢です。

但し、ベアエントリーに切り替えた途端に反転するのは相場あるあるなので、タイミングはしっかり考えて判断してください。見出しに上級と書いてあるくらいに難しいので、この相場は不利だなと感じたら一時的に停止が無難です。相場観に自信がある人だけお試しください。

限定レポートを持っている方はS&P500もDOWバージョンも同じ要領で逆カモメのノックアウトが出来るのでお好みで利確幅と損切り幅を考えてみてくださいね。必ず2勝3敗で利益がプラスになるように!

注意:ブルベア併用はやめた方が良い

は!天才!

2勝3敗で良いなら常に両方向エントリーで勝ち続けられるじゃん!

そうでもないです

利確幅損切幅は平均値でしかないので「勝ち日なのに負けた」が発生することも当然あります。ブルもベアも同時に発生することもあるので、いわゆる「往復ビンタ」です。カモメのノックアウトの往復ビンタはめちゃくちゃ痛いです。ノックアウトなだけあります。仕組み上、両方向で勝ちは絶対にありえないので、やめた方が良いです。

しばらく実験した結果ではじわりじわりと利益は増えていきました。増えるなら良いじゃんと思いそうですが、時々食らう往復ビンタが痛すぎて私のメンタルがノックアウトされました。発案者の私が耐えられないなら殆どの人が耐えられないと思うので、両方向エントリーはやめておきましょう。

重要:最新の利確幅と損切幅(2023年7月更新)S&P500 | DOW

NASDAQみたいに最新の利確幅と損切幅は限定レポートでアップデートしてくれないの?

もちろん用意してます

すでにIG証券かFOREX.comとのタイアップレポートを受け取っている方で、最新のマーケットデータ取得を希望される場合は、キャンペーン事務局からお送りさせていただきます。

以下お問合わせフォームから取得希望の旨のメール連絡をお願いします。

https://trader-campaigns.info/

【件名】[カモメうみねこ]キャンペーンについて

【本文】最新のマーケットデータを送ってください

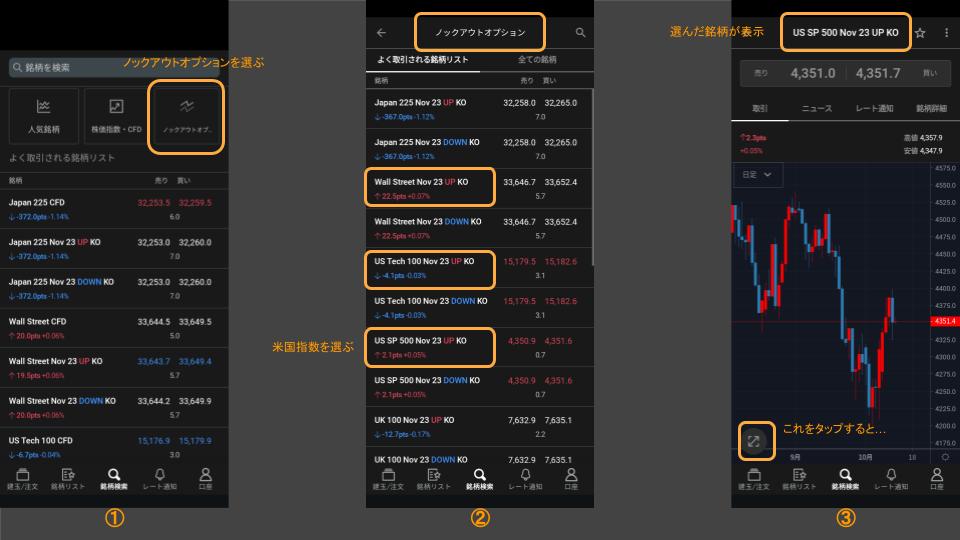

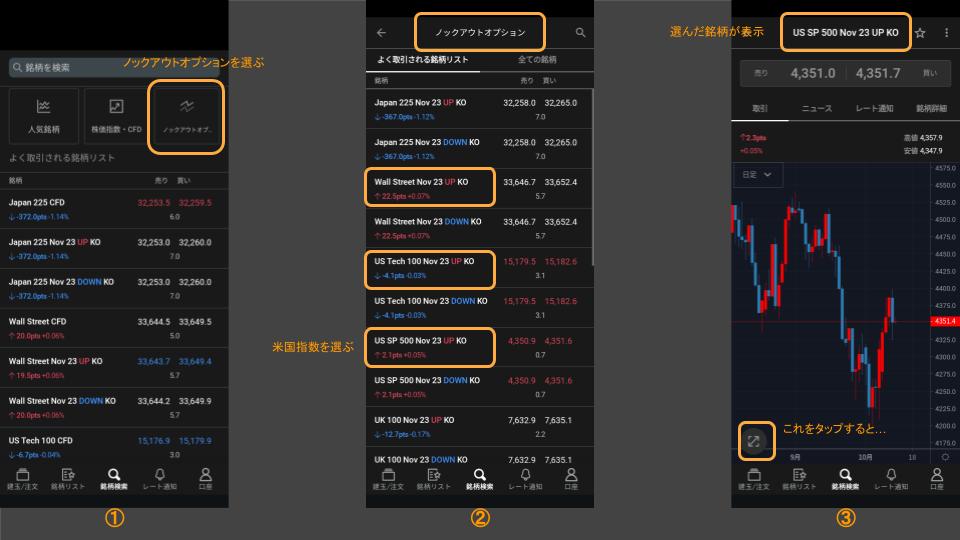

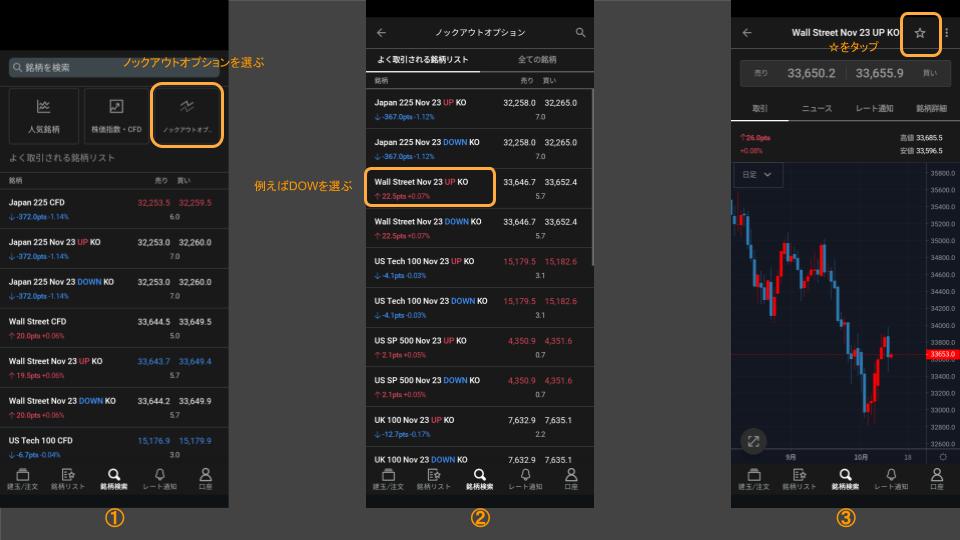

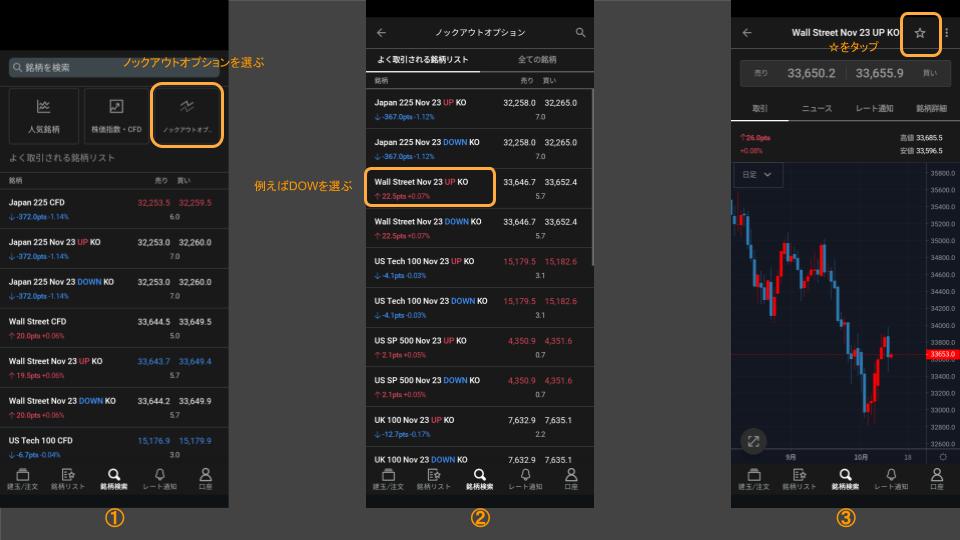

おまけ1:IG証券での発注方法

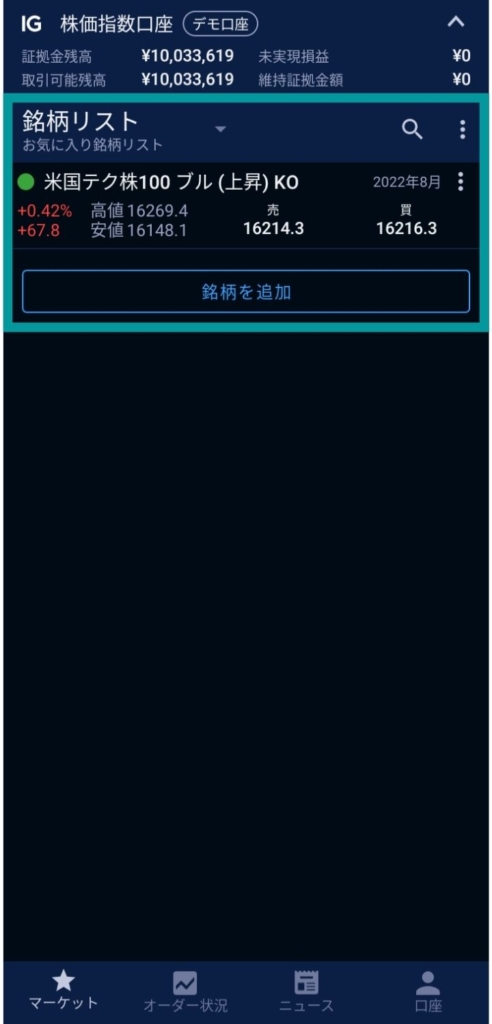

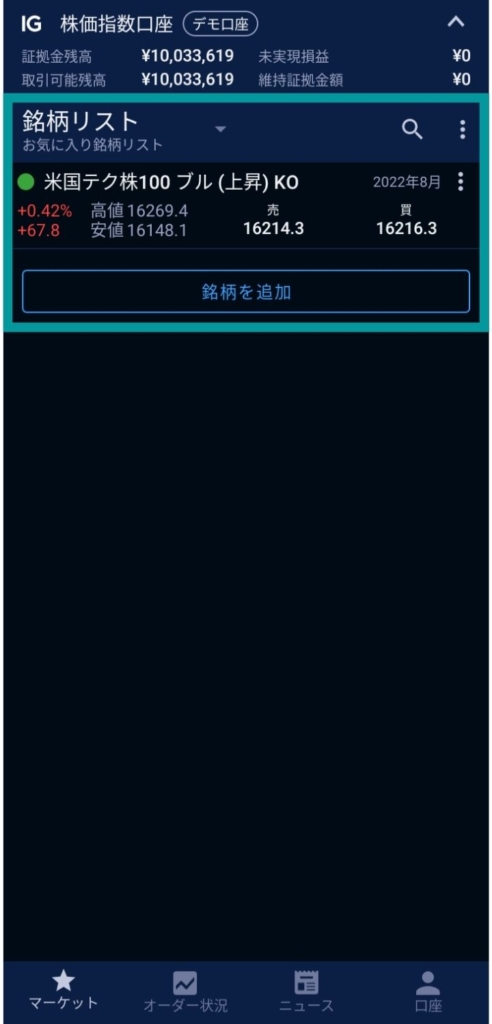

毎晩おやすみ前に発注するのでスマホアプリ操作に慣れた方が良いです。

ナスダック100の見つけ方、お気に入り登録の仕方、発注の仕方をスクショ画像で解説します。(Aからアルファベット順)

- 株価指数口座をタップ

- ノックアウト(KO)をタップ

- 米国テク株100KOをタップ

- ブル(上昇)をタップ

- TAP1をタップしてFへ

- TAP2をタップしてHへ

- TAP3にチェックを入れてTAP4で送信してGへ

- お気に入り登録完了

- TAP5でノックアウト価格を操作してオプション単価は60以上で発注可能なミニマムに

- TAP6のロットは予算に応じて

- TAP7は損切幅60

- TAP8は利確幅100

アプリ画面を解説(スクショH)

TAP5 ノックアウト価格とオプション単価(ノックアウトレベル)

原資産価格-ノックアウトレベル≒オプション単価です。このオプション単価に僅かなノックアウト・プレミアム(保証料)追加した額が取引に必要なオプション料になります。(当記事の設定では60ドル+α程度)

オプション単価1ポイント=1USDを覚えておくとよいです。

タップしてノックアウト価格をミニマムに。オプション単価を損切幅より少し大きい値にします。損切よりも小さい値だと発注ができません。

このオプション単価がノンスリッページ保証になり、これ以上の損失は発生しません。その対価として僅かに保証料が損失額に加算されて徴収されます。(保証料はリスクによる変動制)この価格ラインはノックアウトレベルと呼ばれます。

ノックアウトレベルが強制ロスカットライン。損切がストップロス。と考えると覚えやすいです。

FXと異なりノンスリッページなのでその分のコストとして保証料徴収になります。

ノックアウトレベル=損切幅としてしまうと、損切の度に保証料が徴収されてしまうので少し手前に損切幅を設定します。これであれば保証料は不要。値が飛んで損切を遥かに超えてしまった場合はノックアウトレベルが適応されます。例え10,000ドル飛んでも追証は発生しません。

損切と離れすぎるとノンスリッページ保証が無意味になるので近い値にします。

オプション単価は損切幅より大きく発注可能なミニマムに

TAP6 ロット数

1LOTの利確幅100ポイントで100ドルの利益

を理解していると値段感覚が掴みやすいです。

当記事では1LOTで検証していますが、予算に応じて設定ください。

TAP7&8 逆指値幅と指値幅

逆指値幅=損切幅 指値幅=利確幅

アプリで数字入力すると即座に損失額と決済額が表示されるので、確認してから発注すれば間違いは減ると思います。

おまけ2:IG証券で目的別口座を追加

IG証券では口座を追加して目的別に使い分けることができます。#カモメのノックアウト用専用口座と通常の取引口座と分けると資金管理が容易になります。ただし審査があり開設に数日かかります。

詳しくはIG証券に直接お問い合わせください。

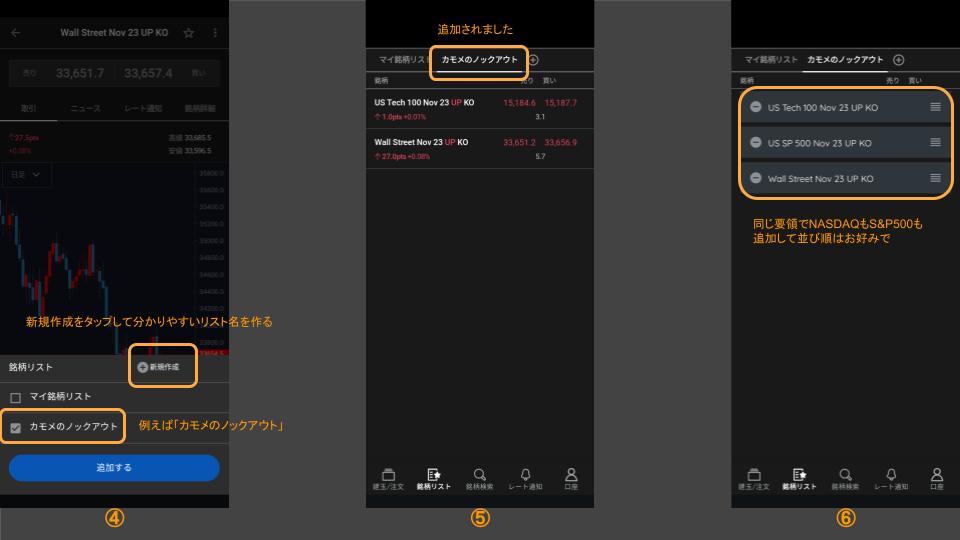

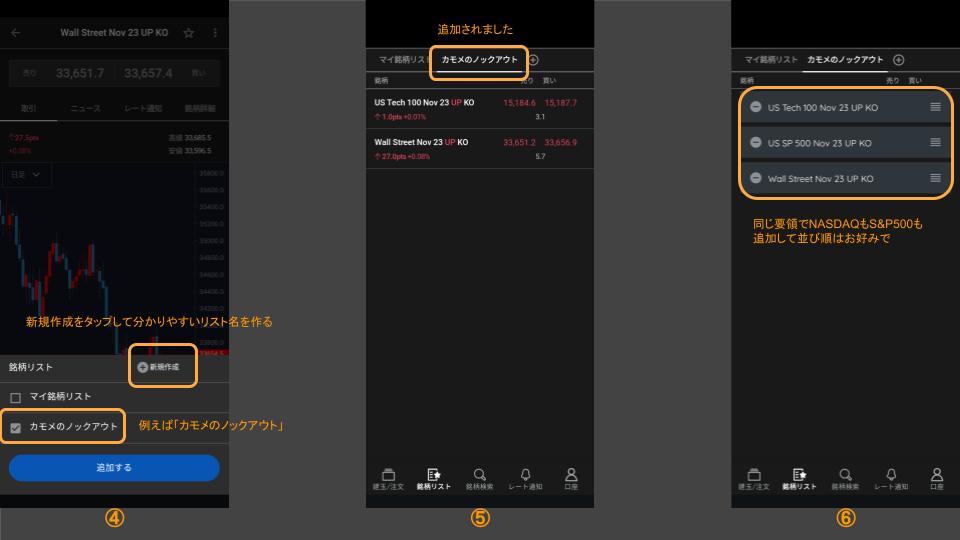

おまけ3:FOREX.comでの発注方法

⑥番以降が最初は迷うかもしれません。特に⑨番で利確幅と損切幅を反対にする間違いをしやすいです。ポイント数を入力すると利益額と損失額が表示されますので、その数字を確認すると間違いにくくなると思います。

マイ銘柄リストの作り方

毎回「NASDAQ選んでDOW選んで…」は面倒なので銘柄リストに登録すると楽です。他のトレードのことも考慮して、戦略名などの名称にするとエントリーが楽になると思います。

IG証券でのタイアップは終了しましたが…

なんと!#カモメのノックアウトが!

FOREX.comでタイアップキャンペーン復活!

- 既にIG証券の口座を持っていてレポート貰えなかった

- IG証券のキャンペーンが終了してしまった

興味はあるけど諸々の理由でレポートが入手できなかった人はこの復活の機会をぜひご利用ください。1LOT以上の取引がレポート受領の達成条件になります。

*収録内容は前回とほぼ同じです。レポートの最後にFOREX.comアプリの使い方解説と設定更新データのダウンロードURLとそのパスワードが追加収録されています。

限定タイアップレポート収録内容

#カモメのノックアウト

ノックアウトオプショントレード戦略

- S&P500 Version

- DOW Version

- 設定更新データ(エクセル)のダウンロードURLとパスワード

\ 口座開設して限定レポートとエクセルをもらう /

*1LOT以上の取引