気になるファンドリスト | アセット別に配当とコストを整理+私見

ブログはトレード関係の記事が多いですが、私の資産の殆どは投資信託やETFなどのファンドが占めています。いわゆるインデックス投資家です。新しく発売されるファンドなど日々チェックしており、特徴を簡潔にまとめています。ご参考ください。

カモメさん

カモメさん私のメモをそのまま公開している感じです!

ファンドリスト

アセット別にタブを分けています。各タブで表示されるリスト下部にはファンド概要と私見をまとめ、で評価しています。あくまで個人的な意見としてご参考ください。既に有名なファンドは割愛です。新たに収集した情報を記録しています。

私もしゃしゃり出るね!

うん。思ったこと言っていいよ

*情報は各銘柄の作成日のデータです。一部情報が古い場合があります。ご了承ください

| 銘柄 | 配当 | コスト | 種別 | アセット |

| eMAXIS Slim米国株式 S&P500指数に連動 | なし | 0.09372% | 投資信託 | 株 |

| SBI・V・S&P500インデックス・ファンド 米ETF VOO買うだけファンド | なし | 0.09380% | 投資信託 | 株 |

| Tracers S&P500配当貴族インデックス(米国株式) S&P500から増配傾向の銘柄。最低40銘柄以上 | なし | 0.1155% | 投資信託 | 株 |

| eMAXIS S&P500クオリティ高配当インデックス S&P500から収益の質が高い200銘柄 | なし | 0.33% | 投資信託 | 株 |

| ニッセイNASDAQ100インデックスファンド NASDAQ指数に連動 | なし | 0.2035% | 投資信託 | 株 |

| SBI・iシェアーズ・インド株式インデックス・ファンド インド株 S&P BSE SENSEX連動の本家ETF買うだけファンド | なし | 0.4638% | 投資信託 | 株 |

| SMTAMインド株式インデックス・オープン インド株 Nifty50指数に連動 | なし | 0.308% | 投資信託 | 株 |

| SBI・V・米国増配株式インデックス・ファンド 米ETFのVIGの東証版。スクリーニングの厳しい連続増配銘柄 | なし | 0.1238% | 投資信託 | 株 |

| 一歩先いく US テック・トップ20インデックス 米国のハイテク企業トップ20に投資するETF | なし | 0.495% | 投資信託 | 株 |

| Tracers S&P500トップ10インデックス(米国株式) S&P500の中のトップ10に連動 | なし | 0.10725% | 投資信託 | 株 |

| 米国大型テクノロジー株式ファンド(マグニフィセント・セブン) マグニフィセント・セブンに均等加重で投資 | なし | 0.594% | 投資信託 | 株 |

| iFreeNEXT FANG+インデックス NYSE FANG+指数(配当込み、円ベース)の動きに連動 | なし | 0.7755% | 投資信託 | 株 |

| NEXT FUNDS インド株式指数・Nifty 50連動型上場投信【1678】 インド株 Nifty50指数に連動 | なし | 0.9500% | 国内ETF | 株 |

| iシェアーズ 米国連続増配株ETF【2014】 米ETFのDGROの東証版。連続増配かつ高配当な銘柄が中心 | 2.44% | 0.121% | 国内ETF | 株 |

| グローバルX S&P500配当貴族ETF【2236】 S&P500から増配傾向の銘柄。最低40銘柄以上 | 0.28% | 0.275% | 国内ETF | 株 |

| グローバルX US テック・トップ20 ETF【2244】 米国のハイテク企業トップ20に投資するETF | なし | 0.4125% | 国内ETF | 株 |

| iFreeETF NASDAQ100(為替ヘッジなし)【2840】 NASDAQ指数に連動 | 0.41% | 0.11% | 国内ETF | 株 |

| iシェアーズ S&P 500 トップ 20 ETF【313A】 S&P500トップ20セレクト指数(税引後配当込み、TTM、円建て)への連動 | 不明 | 0.440% | 国内ETF | 株 |

| iFreeETF FANG+【316A】 NYSE FANG+指数(配当込み、円ベース)の動きに連動 | 不明 | 0.550% | 国内ETF | 株 |

気になるファンド概要と私見。ボックスをタップしてね

eMAXIS S&P500クオリティ高配当インデックス

- S&P500から優秀な上位200位以内にランク付けされる銘柄

- 収益の質、財務の健全性などで定義。株価下落による高配当株は対象外

- 安定性重視

- 均等ウエイトで定期的にリバランス

- 過去30年ではS&P500の2倍近い成績

- ショック相場での下落耐性が強く価格が下がらないので複利効果が働きやすい(数学的根拠)

- コストがeMaxis Slim米国株式投信の3倍程度だが上記の魅力を考慮すると許容範囲

- 公式サイト:https://emaxis.jp/fund/254479.html

SBI・iシェアーズ・インド株式インデックス・ファンド

- 注目のインド株式インデックスへ投資

- 新興国株式インデックスに投資するファンドとしては低コスト。国内ETFの半額

- 過去20年間の成績はS&P500の2倍

- 人口増加、インフラ需給、賃金増加率、GDP予測では将来2位になる可能性がある

- SENSEXはNifty50より銘柄数が少なく大型株比重が大きい。米国株でいうS&P500とVTIの様な違いで大差なし

- SENSEXインドのムンバイ証券取引所に上場する30銘柄(加重平均)

- 本家ETF(コスト約0.4%)を買うだけファンドのため、日本だけの事情でこれ以上のコスト競争に参加できないと思われる

- 2024年1月時点で購入できるネット証券会社はSBI証券のみ

- 公式サイト:https://apl.wealthadvisor.jp/webasp/sbi_am/pc/basic/sa_2023092202.html https://www.blackrock.com/jp/individual/ja/products/251590/ishares-core-s-and-p-bse-sensex-india-index-etf

SMTAMインド株式インデックス・オープン

- 注目のインド株式インデックスへ投資

- 新しいファンドだが順調に純資産を増やしインド株式の注目度の高さを伺える

- 過去20年間の成績はS&P500の2倍

- 人口増加、インフラ需給、賃金増加率、GDP予測では将来2位になる可能性がある

- Nifty50はインドのナショナル証券取引所に上場する50銘柄(加重平均)

- 公式サイト:https://www.smtam.jp/fund/detail/_id_510217/

一歩先いく US テック・トップ20インデックス | グローバルX US テック・トップ20 ETF【2244】

- 投資信託版は東証ETF2244を買うだけ

- 米国のIT企業のトップ20に投資

- 年2回リバランス

- 加重平均と均等加重の特徴を合わせた銘柄比率で各社最大8%で各カテゴリーごと最大25%

- VTIよりもS&P500を好む理由が「少数精鋭」ならNASDAQよりこのファンドを好むかもしれない

- コストは高めなので、たった20社なら企業リストを見て個別に買ってコストセーブしても良い

- 新NISAで人気の出そうな銘柄

- 公式サイト:https://www.daiwa-am.co.jp/special/ustechtop20/

Tracers S&P500トップ10インデックス(米国株式)

- S&P500の内のトップ10に投資(実質的に米国のトップ10)

- 加重平均で構成

- 年1回の構成銘柄選定

- 年4回のリバランス

- 最近の実績はS&P500を上回るが、構成銘柄が10のみのため上下が激しい

- NASDAQと上昇率に大差がなく、下落率はさらに高い

- 10銘柄のみなので、個別壁でそろえることも十分に可能

- 公式サイト:https://www.nikkoam.com/fund/detail/645115

Tracers S&P500配当貴族インデックス(米国株式)

- S&P500から25年以上連続して増配を継続している銘柄。上場してからの歴史が長い企業が多め

- 最低40銘柄で構成される。2023年時点では67銘柄が採用

- S&P500の加重平均に対して均等ウエイト(例:50銘柄だったら各銘柄均等に2%ずつ

- eMaxis Slim米国株式投信とコスト差は許容範囲

- 増配銘柄を集めているのでS&P500よりも下落耐性があるとされる

- 過去10年間の成績では配当貴族>S&P500>VIGだ

- 公式サイト:https://www.nikkoam.com/fund/detail/645073

iFreeNEXT FANG+インデックス

- FANGを中心に米国の10企業に投資

- 均等加重でリバランスは年4回実施

- ファンド名から勘違いしがちだが、銘柄組み換えも年4回検討されるため頻度は高い

- 銘柄数が少なくコストが割高(自分で個別で買っても良い)

- 尖ったファンドにしては非常に珍しく新NISAのつみたて枠で購入できる。この枠で積立てられるなら選択の価値あり

- 公式サイト:https://www.daiwa-am.co.jp/funds/detail/3346/detail_news.html

iシェアーズ 米国連続増配株ETF【2014】

- 米国高配当ETFの代表格VYMと米国増配ETFの代表格VIGの中間のようなファンド

- 増配ETFでありながら配当も多いのが特徴(VIG以上VYM,HDV未満)

- 配当も多い要因はスクリーニングされた増配株を時価総額ではなく配当額で加重平均しているから

- 配当額の加重平均なので配当率が少ない大型株も銘柄に組み込まれる(マイクロソフトなど)

- トータルリターンではS&P500には及ばないので保有するなら目的を明確にしてから購入する

- 魅力的だが東証ETFなので新NISAで購入しようとは思わない

- 配当月:2月、5月、8月、11月

- 公式サイト:https://www.blackrock.com/jp/individual/ja/products/335306/ishares-us-dividend-growth-etf

iシェアーズ S&P 500 トップ 20 ETF【313A】

- グローバルX US テック・トップ20 ETF【2244】に似たコンセプト

- 米国のトップ20企業になるのでテック限定せずに幅広い業種が対象

- 年4回リバランス

- 加重平均だがキャップ(比率の上限)あり

- 1発行体あたりのウェイトの上限(22.5%)

- 上位発行体の合計ウェイト制限(48.0%)

- コストは高めなので、たった20社なら企業リストを見て個別に買ってコストセーブしても良い

- 新NISAで人気の出そうな銘柄

- 公式サイト:https://www.blackrock.com/jp/individual/ja/ishares/topt-etf

iFreeETF FANG+【316A】

- FANGを中心に米国の10企業に投資

- 均等加重でリバランスは年4回実施

- ファンド名から勘違いしがちだが、銘柄組み換えも年4回検討されるため頻度は高い

- 銘柄数が少なくコストが割高(自分で個別で買っても良い)

- 投資信託版よりもこの東証ETF版がコストが安い

- 公式サイト:https://www.daiwa-am.co.jp/etf/funds/3537/

ファンドリストで特に気になるファンドは実際に買って検証してるよ!

SNSやnoteのメンバーシップを確認してみてね!

新NISA | iDeCo | 代用FX用特定 | 特定 どのファンドをどの口座で運用するか

たくさんファンドの概略をまとめていますが、それぞれに適した口座があると思います。

各個人の投資目的やライフステージにより変わるはずですが、理屈では以下の通りになると思います。

優先順位が高い順です。まずは新NISAのフル活用から始めましょう。

年間投資限度額360万円、総額1,800万円の非課税口座。

最速で満額を投資するのが期待値が高くなります。非課税枠を消費せずに基準価額を上げられる投資信託で長期リターンの高い株式を保有するのが定番だと思います。(*ライフステージによる)

頻繁に「オールカントリーとS&P500のどちらが良いのか」が議論になりますね。普通に考えれば殆どの人にはオールカントリーが良いでしょう。

でも私はS&P500

理由は以下の通りです。あくまで私の場合ですので、ご参考程度に。

- 途中で売りたい気持ちになる可能性が最も低いのがS&P500

- 途中売却せずに複利効果で基準価額を上げることを最優先したい

- オールカントリーの新興国株比率が高すぎる。またその枠はインド株だけで良いと思っている

- オールカントリーを保有してしまうと、各国の比率を調整するのが後々難しくなる

- 日本株への投資は代用FXで高配当投資や株主優待をの楽しむのが最適(*ライフステージによる)

- 米国以外への投資は新NISA以外で自由に売買したい(=複利効果消滅や枠を気にしたくない)

新NISAの出口戦略に関してはこちらの記事をご参考ください(noteメンバーシップ限定記事)

iDeCoは各証券会社で扱う銘柄が異なり種類も限られています。また、受取可能になるのは満60歳以降で年金扱いのため受取に税金もかかります。よって新NISAよりも優先順位は下がります。しかし、iDeCoだけのメリットで掛金が控除に使えるので、予算が許すのであれば満額を積み立てたいと思います。

上記のiDeCoタブに記載の通り非課税でリバランスし放題なので、積極運用するのであれば相場に合わせてアセット入れ替えも選択肢になりえます。

保有している投資信託や国内ETF、株式などを代用し、現金0円でFXが出来て非常に資金効率が高く、相応のリスクがある上級者向けの制度です。長期間の含み損を抱えやすいリピートFXをするのは代用FXでは避けた方が良いと思います。

裁量やスイングであれば、短期間で建玉を決済か損切をするので含み損を抱える期間が少なく、保有株の暴落がFXへ与える影響が小さくて済みます。その逆のFXの失敗で株式強制売却リスクも軽減できます。

なので私の代用FXは裁量トレード専用です

ファンドは投資信託ではなく東証ETFで揃えています。理由は以下の通りです。

- 投資信託を新NISA以外で買うのはもったいない。必然的に個別株と国内ETFは特定口座で買うことになる

- 株式、債券、ゴールドなどの配分を相場に合わせて適時リバランス

- 銘柄選定に自信があれば個別日本株で株主優待も狙ってもよい。税制も有利

- など

現金0円で代用FXが出来るのは3社あります。三菱UFJ eスマート証券はFXスペックが非常に弱く、マネーパートナーズはスワップが低い。DMMはFXスペックもスワップも優秀です。高配当株のインカムにFXのプラススワップも追加することができます。トレード手法によっては配当よりも多いプラススワップを得ることも可能です。

よって、代用FXで利用する口座はDMM一択になると思います。NISA保有以外のすべてのアセットはDMM特定口座に集約し代用FXに利用するのが効率的です。

代用FXに関してさらに詳しくはこちら

新NISAを満額にし、代用FX用のアセットもDMMに集約し、それでも行き場のないアセットを運用するのが特定口座の役目です。

それどんなファンドなん?

という感じですが、クセ強の尖った投資信託になると思います。例えばNASDAQ3倍ブル投信などですね。相場を判断して比較的中短期で売買をするファンド。国内ETFなら代用FXに回せるので投資信託になるはずです。

運用途中で売りたい気持ちになってしまう、プラスマイナスが気になってしまう投資信託は特定口座が良いと思います。おそらく…ポートフォリオにレバレッジを掛けた商品を含んだ投資信託が該当すると思います。USA360とかS&P500ゴールドプラスとか。あとはインド株インデックス投資信託とかブラジル株インデックス投資信託などのカントリーリスク高めのアセットなど。投資信託は「それ誰が買うの?!」とついつい思ってしまうファンドも沢山あるので色々な選択肢がありそうです。

新NISAを満額使い切れない人は新NISAでも良いと思いますが、尖がりクセ強な投資信託は新NISAで買えないことも多々あります。気になる投資信託があれば確認してみてください。

米国市場に目を向けると日本市場では買えない魅力的なファンドがある

日本の投資信託や東証ETFで米国の人気ファンドであるVIGやDGROが手軽に購入できるようになったのは、2023年~2024年頃とごくごく最近のことです。

米国市場ではさらに多くのファンドがあり選択肢が広がります。またAppleやNVIDIAなどの有名企業の個別株も購入することができます。長期的な円安懸念もあり、米ドルの収入減を作る重要性も増してきました。

資金に余裕のある方や国内で欲しいファンドが見つからない方は米国市場に目を向けるのもいかがでしょうか。

でも為替差益の総合課税は税務署か税理士に必ず確認してね

*税制に関しては各自で税務署や税理士などに確認してください。当ブログでは一切の責任を負いません

米国籍株(外国籍株)の各証券会社スペック比較

| SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | DMM | moomoo証券 | ウィブル証券 | |

|---|---|---|---|---|---|---|---|

| 取引手数料 | 0.495% | 0.495% | 0.495% | 0.495% | 0.495% | ベーシックコース 0.08% アドバンスコース 200株まで一律1.99USD | 0.20% |

| 最低手数料 | 0 | 0 | 0 | 0 | 0 | 0 | 0.20% |

| 最高手数料 | 22米ドル | 22米ドル | 22米ドル | 22米ドル | 22米ドル | ベーシックコース 22米ドル アドバンスコース 0.0099米ドル | 22米ドル |

| 為替手数料 (1USDあたり) | 0 | 0 | 0 | 購入時:0 売却時:25銭 | 25銭 | スプレッド | 15銭 |

| クイック入金手数料 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 出金手数料 | 0 | 0 | 0 | 0 | 0 | 0 | 110~550円 *出金先に依る |

| 決済通貨 購入時 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 | 米ドル 日本円 |

| 決済通貨 売却時 | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル |

| 配当受取通貨 | 米ドル | 米ドル 日本円 | 米ドル | 米ドル | 米ドル | 米ドル | 米ドル |

| 総合課税 | 売却 配当 両替 など全てに発生 | 円貨を選べば発生しない | 売却 配当 両替 など全てに発生 | 売却 配当 両替 など全てに発生 | 売却 配当 両替 など全てに発生 | 売却 配当 両替 など全てに発生 | MMF両替の為替差益のみ発生 |

| 銘柄数 | 約5,100 | 約5,000 | 約5,000 | 約5,000 | 約2,500 | 約7,000 | 約7,000 |

| NISA | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | × |

| 時間外取引 | 〇 | × | × | × | × | 〇 | 〇 |

| 単元未満株 | × | × | × | × | × | 〇 | 〇 |

| 特筆 | MMFから米国株購入可能 売却益や配当はMMFに入らないため、日を跨ぐと総合課税が発生する | スマホアプリで過剰な個人情報収集があり、不安を感じる人もいる | MMFから米国株購入可能 売却益や配当も自動で直接MMFに振替される |

上記に各証券会社のスペックをまとめました。赤文字が他社と差別化になる重要な特徴です。

2024年時点では楽天証券、ウィブル証券の2社の争いになると思います。コストではmoomoo証券が抜き出ていますが、スマホアプリで過剰な個人情報収集があったり、企業信頼度に不安を感じる人も一定数いると思われるので当ブログでは選択肢から外します。気にならない人はmoomoo証券も良いと思います。

まずはこの2社の特徴を解説

楽天証券:大手ネット証券会社では僅かにリード

- 売買と配当の両方を日本円か米ドルかどちらか選べるのは楽天証券だけ

- 外貨取引(米ドル取引)を選ぶ場合は、円高時にドル転し円安時に円転するなど為替に有利な運用も可能

- 外貨取引ではなく円貨取引を選べば確定申告の手間を減らせる

- MMFから直接買付も出来る(但し、売却損益や配当は米ドルになるので総合課税が発生する)

上記の理由から少し差をつけていると感じます。

売買と配当の両方を日本円か米ドルかどちらか選べるのは楽天証券のみです。

- 日本円を選べば確定申告が楽になるが、常に為替の影響を受ける

- 米ドルを選べば確定申告は大変になるが、為替変動を有利に活用することもできる

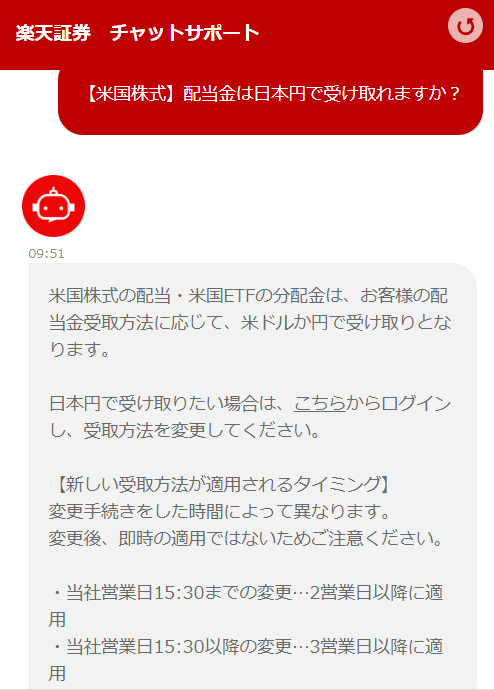

選べる機能なんてあったっけ?

チャットサポートから探すと見つけやすいよ

まずはPCでログインして左下にあるロボットチャットを開くと画像の質問が見つけられます。

回答内の「こちらからログインし」をクリックして再ログインすると直ぐに設定変更画面に移動できます。

円貨設定が完了すると下の表示になります。

円安時にドル転してドルで取引を続け、円高時に貯まったドルを円転する方が効率は良いです。

しかし、やってみると分かりますが、円高時に米ドル現金をたくさん持っているとは限らないので円転のタイミングが特に難しいです。私の経験ではだんだん気にしなくなって、株の売買をしたい時に逐次両替をしていました。

なのでどちらが良いかは好みです。

私は売買も配当も円で取引したい派

税金も楽だしね

ウィブル証券:単元未満株で小額から米国籍株取引 MMFで総合課税の手間を最小限に

- 単元未満株の米国籍株の売買が可能(1株未満で最低5米ドルから *一部対象外の銘柄あり)

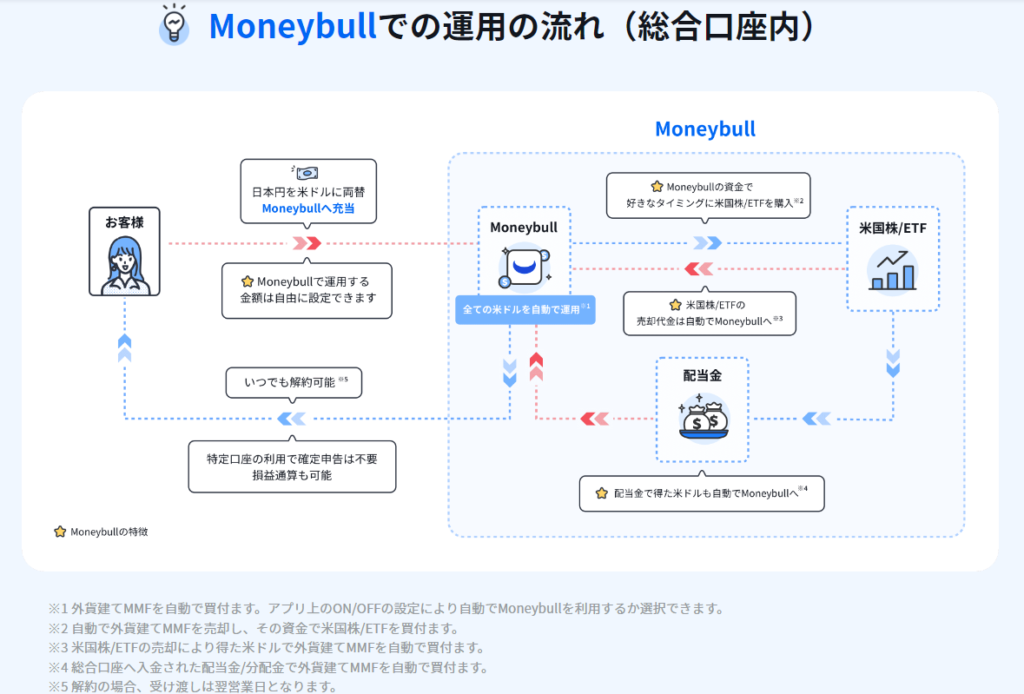

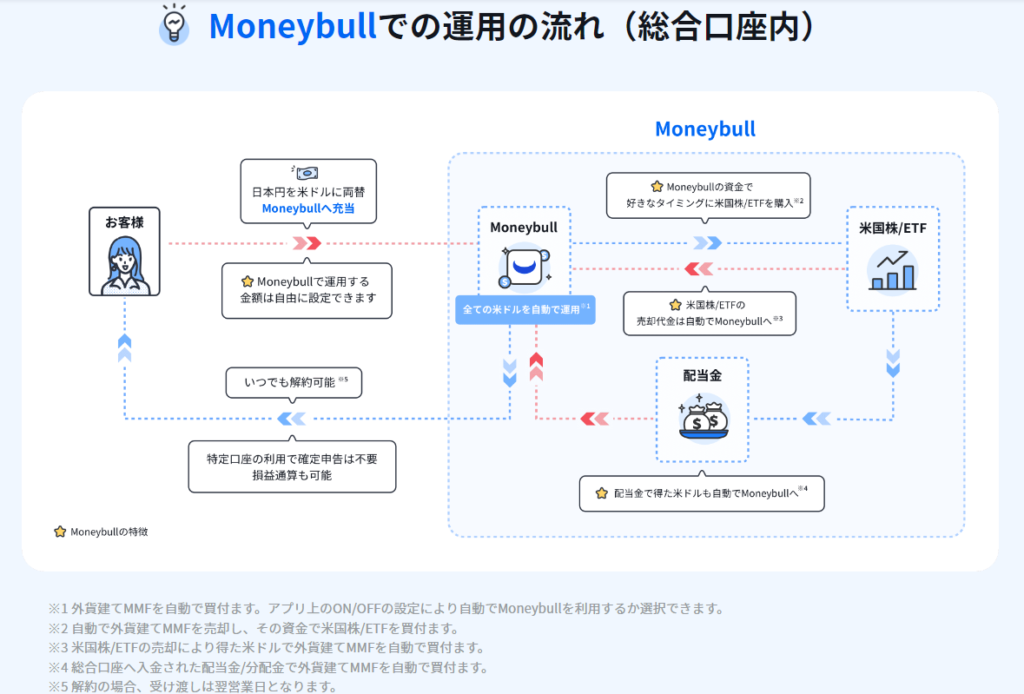

- ウィブル証券が特許出願中のMMF(Moneybull)から直接米国籍株を買い、売却損益と配当も即日MMFに自動入金。総合課税の手間を最小限に

- ドル転円転の両替コストがかかるが待機資金をMMFに入金しておくだけで分配金を得られる

- 豊富な取扱い銘柄数

- 取引手数料が安く売買に有利

- 出金手数料あり(最安は三菱UFJで3万円未満の振込:110円、3万円以上の振込:275円)

特に大きな特徴を2つ赤文字にしました

単元未満株

単元未満株の売買ができるのは、非常に大きなメリットです。

このメリットのおかげで、小額から米国籍株投資を始めたり、ファンドだけでなく多くの個別株を集めることもできます。例えば投資信託のFANG+の構成銘柄は10銘柄しかないのにコストが高いですが、ウィブル証券ならその10銘柄を自分で集めて低コスト運用も可能です。

配当等で買い増しをする際にも1株の価格まで資金が貯まるのを待つ必要がないので、5ドル貯まれば再投資、また5ドル溜まればまた再投資。と資金を眠らせずに高効率な運用が可能になります。

【単元未満株のメリット実例】

例えば2024年5月時点のNVIDIAで計算します。

NVIDIA(1株)は950米ドル

USDJPYのレートは155円

950×155=147,250

最低でも15万円くらいが必要

これがウィブル証券では最低0.0001株から、または最低5米ドルから購入できます。5米ドルなので2024年5月のレートだと775円です。

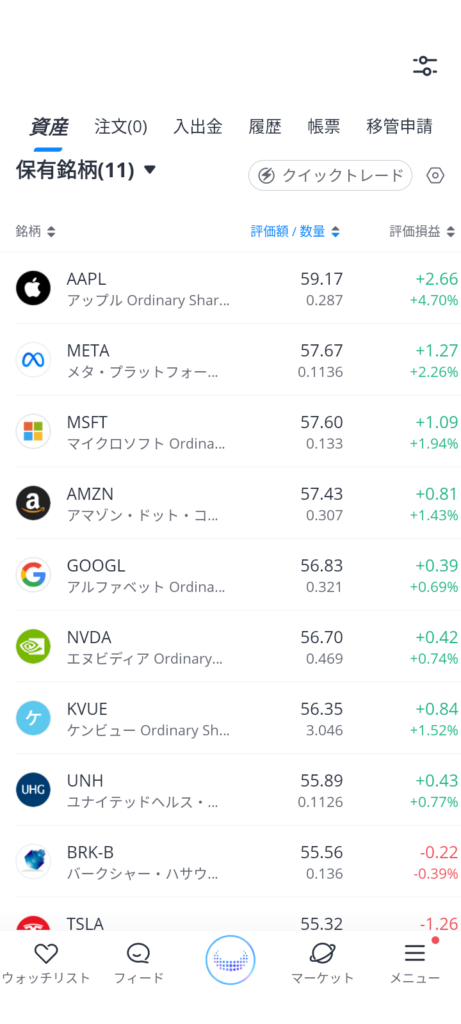

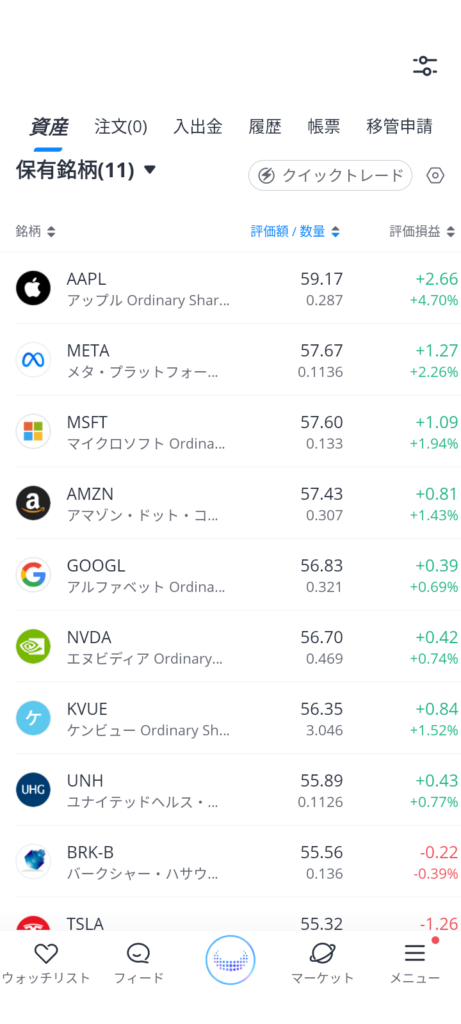

4つ目のスクリーンショットは私が運用中のウィブル証券口座(2024年時点)です。個別株11銘柄を合計10万円で実験的に購入しました。このような買い方が出来るのも単元未満株が扱えるからこそです。

MMF(サービス名:Moneybull)

私は過去に米国籍株の確定申告で苦労した経験から、米国籍株なら絶対に円貨取引!と心に誓っていました。楽天証券のMMFでも売却益と配当は米ドルで受け取ってしまうため、全ての為替レート控えが必要になります。特に配当が信じられないくらい厄介です。

この為替レートを控える手間が外国籍株を取引する非常に高い壁だったのが、ウィブル証券の外貨建てMMF(サービス名:Moneybull)で総合課税の手間が最小限になります。

このウィブル証券のMMF(サービス名:Moneybull)であれば、MMFから米国株の売買はもちろん、売却益も配当も即日自動でMMFに入金され、特定口座源泉徴収ありで処理できます。つまり総合課税の申告が求められるのはMMF両替時のレートのみになります。

またMoneybullは米国短期国債などで構成されるため、入金しておくだけで分配金を得ることもできます。例えば、今は欲しい銘柄が無いけれど、円高だから取り合えずMoneybullに入金して銘柄の買い時まで待機していても分配金のお陰で機会損失を防げます。

凄く良いじゃん!

米国株投資で楽天証券かウィブル証券は税制対応で選ぶ

| 楽天証券 | ウィブル証券 | |

|---|---|---|

| 銘柄数 | 約5,000 | 約7,000 |

| 単元未満株 | 出来ない | 売買可能 |

| 売買通貨 | 米ドル 日本円 | 米ドル |

| 配当受取通貨 | 米ドル 日本円 | 米ドル |

| 総合課税 | 円貨を選べば発生しない | MMF両替の為替差益のみ発生 |

| 取引手数料 | 0.495% | 0.200% |

| 為替手数料(1USD当たり) | 0銭 | 15銭 |

| 信用取引に代用 | 出来る | 出来る |

決め方はこんな感じ

- 円で取引して確定申告を最も簡単にしたいなら楽天証券

- 単元未満株や安価な手数料やMMF、低コストと確定申告の容易さを両立するならウィブル証券

いろいろ考えて投資信託も日本株も米国株も楽天証券に集約して簡潔にするのも良い選択だと思いますが、取り扱い銘柄が比較的少なくコストも高めになるので頻繁な売買には不向きです。ウィブル証券は、売買コストが安く、単元未満株で5ドルから売買でき、MMFで分配金を得ながら米国籍株の直接売買と配当受け入れ、特定口座源泉徴収ありで処理できるので米国籍株取引では総合的に優れていると思います。

スペックやコストにこだわるのであればmoomoo証券がさらに優れますが為替差益の総合課税の計算で非常に苦労すると思います。

Xなどで米国籍株取引をしている人を多く見かけますが、総合課税の手間を理解していればそうそう簡単に手を出せる投資ではありません。多くの人が将来の確定申告で大変な苦労をすると思います。私も調べ不足でとんでもない苦労をした一人です。

米国籍株取引を始める前に、必ず税制について税務署もしくは税理士に確認することを強くお勧めします。

税制を理解すれば、このウィブル証券のMMFであるMoneybullがいかに優れたサービスなのか分かると思います。

Moneybullが無かったら米国籍株はやらないくらい

Moneybullについて詳しくはこちら

但し、1つだけ注意したいのが、特定口座源泉徴収ありを選んでいると税金の徴収が日本円で行われるため、口座内にある程度の日本円がないとMoneyBullから強制的に納税相当額が日本円に両替されてしまいます。この時に為替差益が発生してしまうので気を付けてください。ある程度少額の日本円を口座内に残しておけば、その日本円から源泉徴収されるので大丈夫です。

ウィブル証券にはタイアップ特典がありますので、興味があれば当ブログから口座開設で入手できる米国ETFリスト(エクセル)を銘柄選定にお役立てください。達成条件も簡単です。

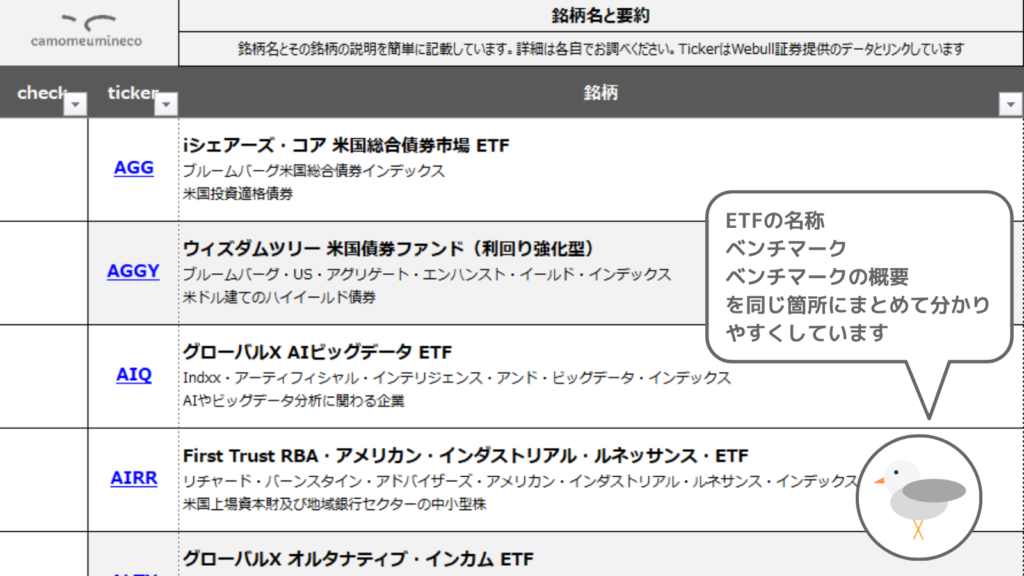

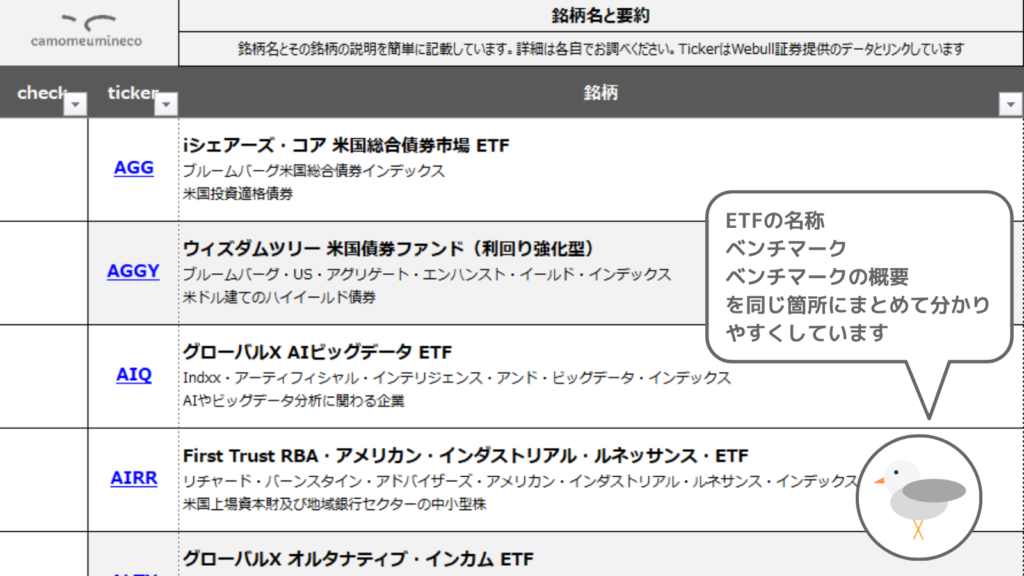

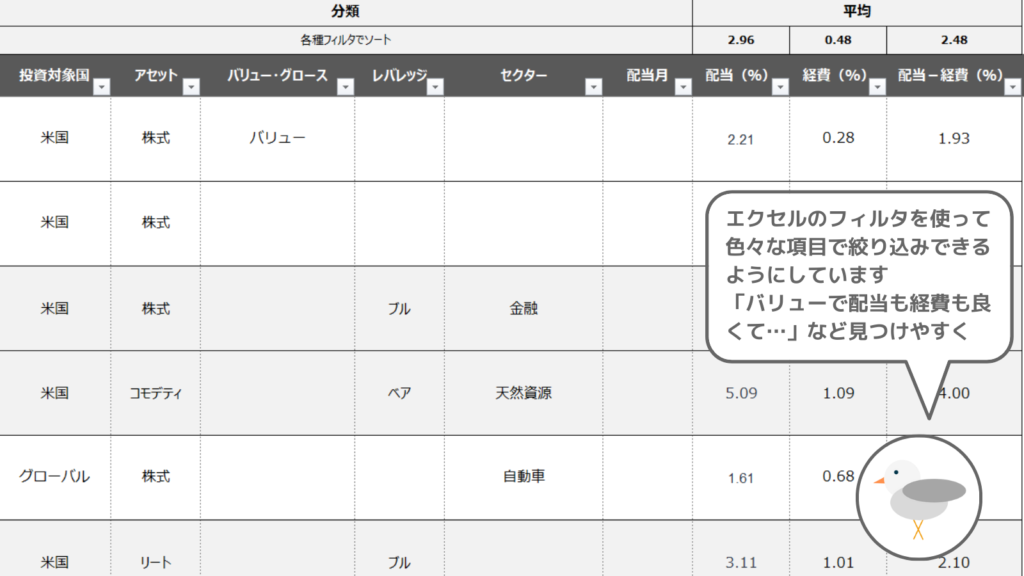

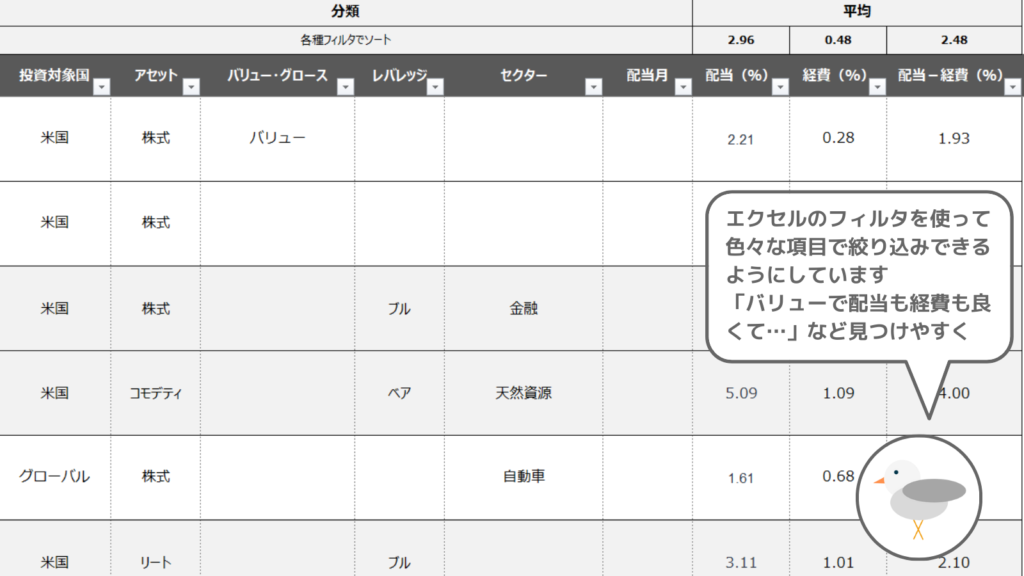

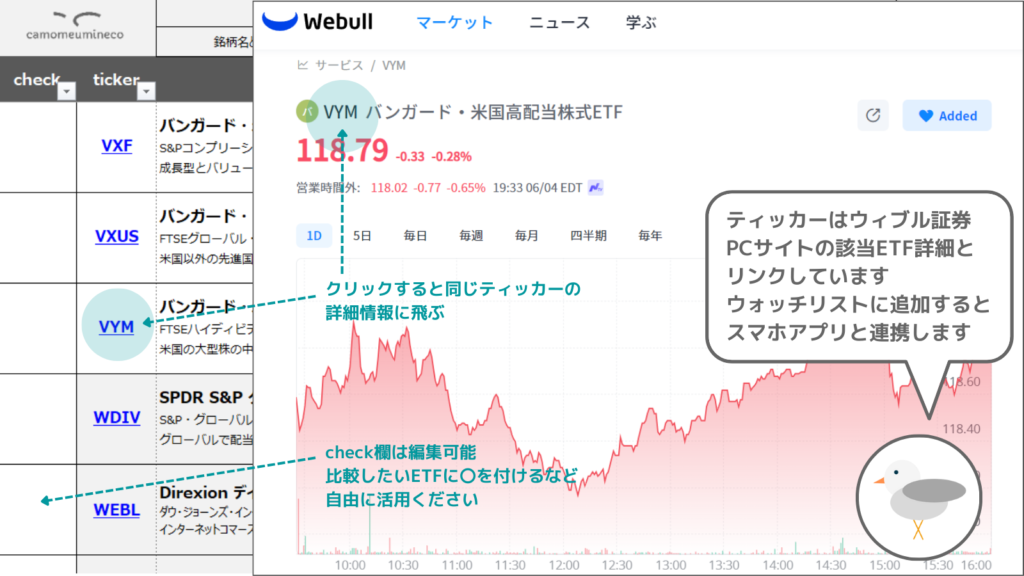

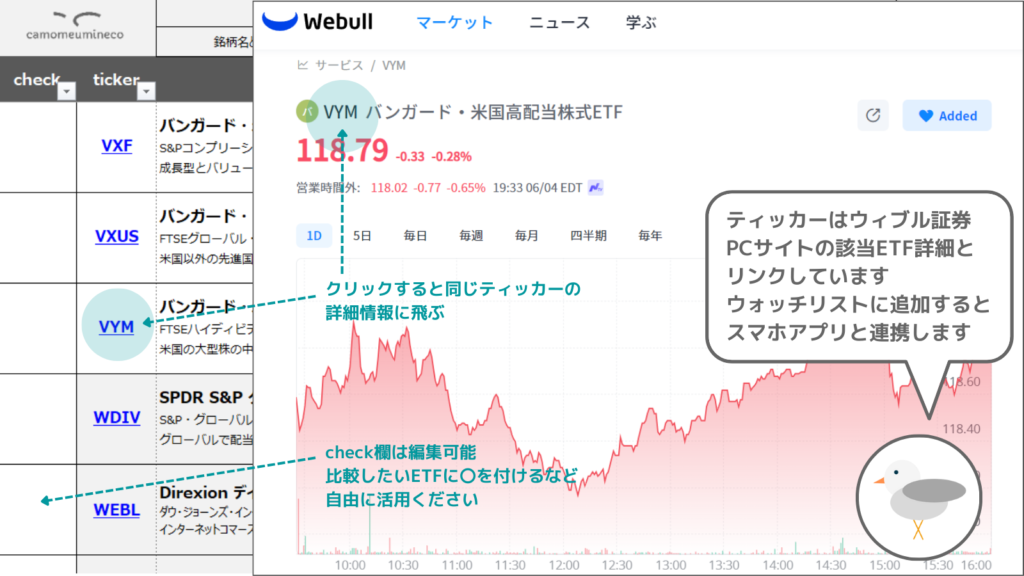

【限定特典】米国ETFリスト(エクセル)の使い方

他のどの証券会社よりも分かりやすく、調度良い情報量になっていると思います。さらに詳細な情報はウィブル証券のスマホアプリがサポートしてくれます。

タップして拡大してね

【限定記事】気になる米国ETFの選定基準

上記特典の米国ETFリストから私が気になる米国ETFリストとその選定基準をまとめたファンドリスト米国ETF Ver.です。こちらは特典のエクセルデータDL元になっている限定記事です。口座開設者に付与されるパスワードで入室ください。

CFDとノックアウトオプション(上級者向け)

投資信託と東証ETFをCFDやノックアウトオプションで保有はできませんが、米国ETFや個別株、ファンドのベンチマーク対象を売買することは可能です。CFDやノックアウトオプションでは金利が差し引かれるので運用は短期売買が基本です。特に高金利時代で長期保有は厳禁。

買いだけでなく売りからもエントリーできるので、値動き上下の大きいブルベア指数で買いなら押し目買い、売りなら戻り売りを狙う。2023年なら話題の個別銘柄NVIDIAをレバレッジを掛けて少量限定で買う。など投資の幅が広がります。

運用する口座はCFDならGMOクリック証券、ノックアウトオプションならIG証券になると思います。

コストならCFDが若干安価ですが、資金効率では大差でノックアウトオプションが優れるので、私ならIG証券のノックアウトオプションを利用します。ご自身に合う方をご検討ください。

CFDに関してはこちら

ノックアウトオプションに関してはこちら

カモメうみねこが運用するファンド

で…カモメさん何買うの?

私は読者の皆さんに自分で考えてもらう方針なので明確には教えません。ただ、完全に秘密にするとお話しできなくなってしまうので、ふんわり匂わせ発言程度ならSNSなどでしています。注意深く言葉を辿れば…

S&P500

というのが推測できたり出来なかったりだとか?

とりあえずXとnoteメンバーシップをフォローが良いと思います。コラムの資産運用日誌ではファンドに関する内容も頻繁に話題にしていますので、是非ご参考に。(そもそも具体手的な銘柄の具体的な売買タイミングを発信するのは法に抵触する可能性が高いですからね)